Макроэкономика

Спасется ли Китай через QE?

- 23 января 2019, 11:22

- |

Является ли удивительным то, что социалистическое государство, а Китай таковым и является если верить конституции, пошло по стопам западного, капиталистического, мира. В условиях мировой глобализации, от которой уже пытаются избавиться, это риторический вопрос.

Итак, Китай переняв опыт старших (в смысле менеджмента) коллег решил внедрить у себя политику «количественного смягчения», в то время как мировые центральные банки уже перешли к «количественному ужесточению» в монетарной политике.

Попытаюсь ответить на вопрос в заголовке к данной статье в 10 макроэкономических картинках.

Чуть ликбеза

Количественное смягчение это политика стимулирования экономики через «накачку» деньгами. Кредитование, расширение денежной массы, низкие процентные ставки, все это расширяет спрос, а последний, как гласит экономика, рождает предложение.

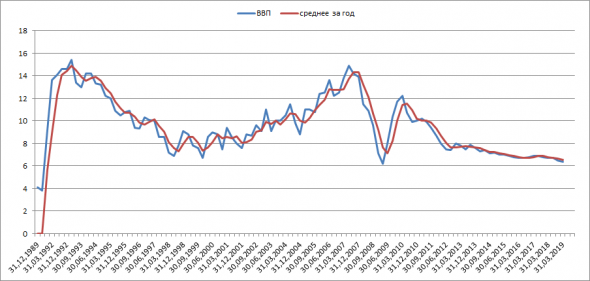

Взглянем на проблему поближе. На картинке ниже ВВП

( Читать дальше )

- комментировать

- 1.6К | ★1

- Комментарии ( 4 )

Макроэкономика и финансовые рынки.

- 20 января 2019, 12:13

- |

В очередном видео попытка раскрыть вопрос заданный аудиторией о том, как применять макроэкономический анализ в торговле.

Видео, на радость автору, вышло коротким и надеюсь информативным.

Вопросы которые раскрываю:

1) Что первичней финансы или экономика.

2) Основная цель оценки делового цикла.

3) Межрыночные связи.

4) Время — основная проблема макроэкономического анализа.

( Читать дальше )

Нефть. Быть ли бычьему рынку?

- 19 января 2019, 15:37

- |

На чаше вероятностей пошел перевес в сторону продолжения бычьего рынка… в продолжение поста https://smart-lab.ru/blog/516473.php

Более оперативная информация по рынкам в моем канале телеграмм https://t.me/khtrader

На прошедшей торговой неделе выпустили свои прогнозы на 2019 год ведущие энергетические агенства. Цифры и оценка как всегда разошлись, но давайте обо всем по порядку. Статья будет большой, поэтому кому лень читать в конце будет общий вывод.

Фундамент.

1) Ситуация с экспортом в Ливии так и не восстановилась, из-за погоды там остановлена загрузка танкеров в портах. Там же начались военные столкновения ни к чему хорошему обычно это не приводит.

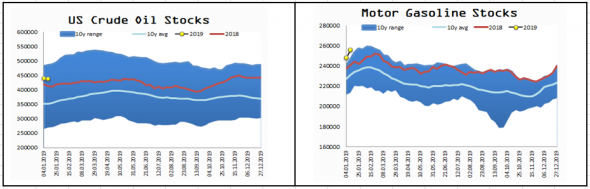

2) В США за прошлую неделю добыча выросла на 200 тб\д и сейчас составляет 11,900 мб\д. При этом вышки сократились на 21 штуку и сейчас их 852, это мощное сокращение. Ситуация с запасами в США плачевная: на картинке ниже

( Читать дальше )

Денежный рынок США. Попытка запуска делового цикла.

- 18 января 2019, 13:04

- |

Накопилось достаточно информации для обзора денежного рынка США. Очень похоже что ФРС уже начала политику стимулирования экономики. Китай уже стал на этот путь, США похоже тоже.

Итак, денежная масса, как я отмечал в своем канале телеграмм https://t.me/khtrader начала стремительно расти. После роста в первую неделю года, немного сократилась во вторую на — 20 млрд. это незначительно.

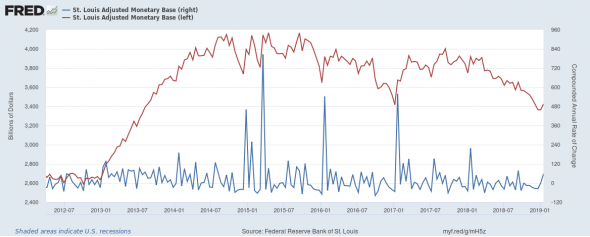

На картинке ниже красная — реальная денежная масса (с учетом инфляции), синяя — линейная М2. Оба показателя построены от года к году.

Как видим за прошлую неделю темпы М2 чуть припали, но с учетом экспоненты неделей ранее, остаемся высоко. В декабре реальная денежная масса также подросла, т.к. инфляция в США сокращается.

На следующей картинке темпы денежном базы (бумага+монеты).

( Читать дальше )

А не пора ли продавать нефть?

- 13 января 2019, 13:49

- |

Последний прогноз снова попал в точку. Что делать теперь? Ведь рынок на заявлениях со стороны ОПЕК остается тонким.

Приглашаю всех в свой канал телеграмм https://t.me/khtrader Добро пожаловать!

Судя по показателям темпов цены и статистическим данным, нефтяной рынок показал лучшее ралли за последние несколько лет. С конца декабря пройдено без малого 11 долларов роста или 25% от минимума 2018 года. Но тренд ли это, вот вопрос?

Фундаментальные факторы сейчас (низкий сезон, заговор со стороны картеля) очень уж двусмысленные.

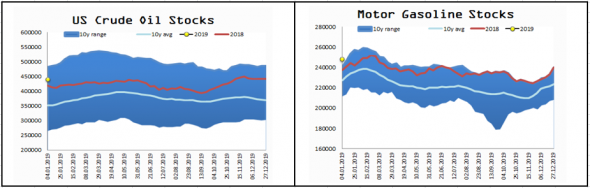

1) Запасы нефти и нефтепродуктов в мире растут. На картинке ниже ситуация в США на начало года

2) Такая же ситуация и с запасами в Европе, Японии, Восточной Азии. Чуть лучше обстоят дела с дистиллятами, но не намного.

Запасы выше 5-ти летних средних.

3) Это толкает НПЗ сокращать производство топлива. На картинке ниже баланс спроса нефтепереработки в США. Зеленая — доля спроса для переработки бензина.

( Читать дальше )

Макроэкономический обзор и финансовый прогноз на 2019 год.

- 07 января 2019, 11:58

- |

В этом видео:

Макроэкономический обзор финансовых рынков и перспективы на 2019 год.

1) Пауэлл смягчил риторику;

2) Китайский Народный банк запустил стимулирования экономики смягчив КДП;

3) Индикаторы денежного рынка США уже кричат о начале стимулировании.

4) Слабость экономики Еврозоны настораживает, ждем результаты Брексита 14-15 января в парламенте Британии.

( Читать дальше )

Нефть. Обзор рынка и перспективы дальнейшего лонга.

- 05 января 2019, 13:39

- |

Итак, на этой неделе нефтяной рынок послушался моего прогноза и пошел вверх, попробуем разглядеть сигналы дальнейшего поведения.

Стоит ли держать нефть в лонг?

По старинке начну с рекламы своего канал Телеграмм https://t.me/khtrader подписывайтесь, в нем Вы найдете оперативную информацию по финансовым рынкам, сделки и портфель в реальном времени автора канала. Добро пожаловать к нам.

В ближайшее время запишу несколько видео с ответами на вопросы подписчиков. На данный момент многих интересуют перспективы финансовых рынков в 2019 году и тема рисков, последняя, это вопрос профессионализма трейдера.

Также планирую запись мастер-классов на интересующие Вас темы: прогнозирование темпов делового цикла, и торговля опционами. Темы большие, поэтому буду приступать к февралю, надеюсь к апрелю выпущу оба мастер-класса.

На данный момент есть записанных два мастер-класса по «оценки рынка нефти» и «классический риск-менеджмент». Подробней можно ознакомится по ссылке

( Читать дальше )

Нефть. Обзор последней недели 2018 года и прогноз на январь 2019.

- 29 декабря 2018, 13:45

- |

Последняя неделя года подошла к концу. Собака, символ 2018 года, покусала финансовые рынки и депозиты трейдеров. В этом обзоре посмотрим на рынок нефти и перспективы на январь месяц.

По традиции начну с приглашения в свой Телеграмм канал https://t.me/khtrader добро пожаловать!

Итак Нефть.

Фундамент.

Кто на него смотрит, но он есть. Была анонсирована встреча техкомитета ОПЕК+ начиная со среды, но ни слуху, ни духу о ней нет. Остановимся, на ситуации с нефтянкой в США.

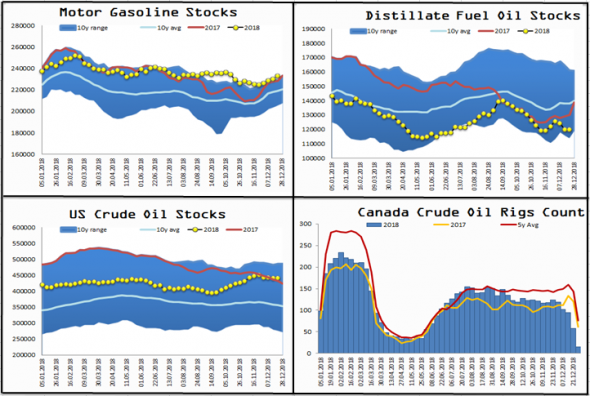

На картинке ниже отображена ситуация с запасами по нефти и нефтепродуктам.

Верхний ряд: левая — бензин, правая — дизель.

Нижний ряд: левая — нефть, правая — буровая активность в Канаде.

Как видно с картинок, запасы нефти и бензина выше 2017 года, т.е. переизбыток остается. Сезонный рост начался с приходом декабря, пока запасы убывают, но очень медленными темпами. Запасы дистиллятов остаются вблизи низов 10-летнего канала.

( Читать дальше )

Денежный рынок США. Похоже рецессия отменяется.

- 28 декабря 2018, 19:35

- |

Всем привет.

Глядя на структуру и динамику агрегатов денежного рынка США, слабо верится, а точнее есть уверенность, что ни о какой рецессии речи быть не может.

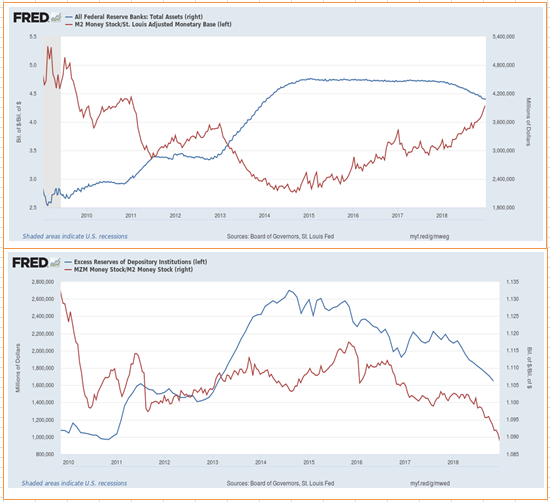

Верхняя: красная линия — мультипликатор денежная масса/денежная база (наклон вверх показывает, что масса расширяется НЕ за счет новых денег). Синяя — баланс ФРС.

Нижняя: синяя — избыточные резервы в виде депозитов и прочих вложений коммерческих банков в систему ФРС. Как видно с динамики показателя банки изымают деньги из системы ФРС и, как видно из первой картинки, вливают в экономику. Т.е. «размораживают» деньги. Красная — мультипликатор более широкая масса MZM (М3)/денежная масса. Наклон вниз показывает, что денежная масса расширяется за счет сокращения более широких денег, т.е. переток.

Итог. Денежная масса расширяется, при сокращении баланса ФРС. Это отображается здоровье экономики США, не взирая на замедление делового цикла. При этом рынок труда остается сильным. Инфляция, как и подобает спаду, замедляется.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал