Макроэкономика

Макро-сентимент в графиках | ChartPack #46 (08.11.2023)

- 08 ноября 2023, 14:37

- |

После последнего повышения ставки ФРС доходность облигаций всегда падала:

Изменение доходности 10-летних облигаций и последнее повышение ставки ФРС

Изменение доходности 10-летних облигаций и последнее повышение ставки ФРС

Макро

Индекс менеджеров по логистике улучшился в октябре с 52,4 до 56,5, увеличившись 3-й месяц подряд, и находится на самом высоком уровне с января:

( Читать дальше )

- комментировать

- 4.4К

- Комментарии ( 0 )

Макрообзор № 44 (2023)

- 07 ноября 2023, 22:36

- |

Пожалуй, главная новость обзора:

📈 Россия: выпуск базовых отраслей в сентябре ускорился до 8,9%. Это лучшая динамика с июня 2021 года. И это лучший сентябрь за всю историю. Такая динамика говорит об ускорении роста ВВП.

Ниже оглавление и краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- ФРС США на ноябрьском заседании оставила ставку без изменений. При этом инфляция остаётся выше цели ФРС, а денежная масса падает как в номинальном, так и в реальном выражении.

- Денежная масса в Британии сократилась на 5,8% за год – это максимальное падение как минимум с 1982 года (с этого года имеются данные).

- В Германии сокращается реальная денежная масса. ВВП в 3 квартале падает второй квартал подряд, падение ускорилось до -0,8%.

- В Еврозоне инфляция в октябре снизилась до 2,9%. Но произошло это из-за сравнительной базы, мы ожидаем возобновление роста инфляции в ноябре.

- За последние 4 квартала было продано 7,8 млн премиум-автомобилей четырёх марок (Ауди, БМВ, Мерседес и Тесла) – это абсолютный рекорд. Падение продаж премиум-автомобилей могло бы быть сигналом об ухудшении состояния мировой экономики. Но такого сигнала пока нет.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #45 (06.11.2023)

- 06 ноября 2023, 18:53

- |

Это была неделя ралли для “всего”. Акции по всему миру выросли, поскольку центральные банки удержали процентные ставки на прежнем уровне. Мировой индекс MSCI вырос на 4%, что стало лучшей неделей в 2023 году:

Показатели мирового индекса акций MSCI World

Показатели мирового индекса акций MSCI World

Данные по производственной деловой активности от S&P Global во всех странах, в которых проводится исследование:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #44 (03.11.2023)

- 03 ноября 2023, 17:36

- |

В среднем, после последнего повышения ставки ФРС, проходит 8 месяцев, прежде чем она снижается. В 5 из 13 случаях ФРС снижала ставки через 5 месяцев или меньше:

Продолжительность удержания пиковой ставки ФРС до первого снижения

Продолжительность удержания пиковой ставки ФРС до первого снижения

Корреляция биткоина с фондовым рынком исчезла. Менее чем за год корреляция снизилась с 50% до менее чем 0%:

( Читать дальше )

Ставки ФРС - что было и что будет (Часть 1)

- 02 ноября 2023, 13:00

- |

Итак, вчера ФЕД оставил ставку неизменной второй раз подряд что совпало с моим прогнозом.

Как вообще это работает?

В периоды, когда экономика слаба, ФЕД обнуляет ставки, позволяя экономике функционировать, используя практически бесплатные деньги:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #43 (01.11.2023)

- 01 ноября 2023, 18:02

- |

Индекс деловой активности Чикаго снизился с 44,1 до 44 (консенсус 45), что стало 14-м снижением подряд:

Индекс деловой активности Чикаго

Индекс деловой активности Чикаго

Индекс деловой активности в сфере производства ФРБ Далласа упал до -19,2 (консенсус -16). Все основные компоненты индекса продемонстрировали снижение:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #42 (30.10.2023)

- 30 октября 2023, 19:40

- |

Базовый индекс расходов на личное потребление (инфляция PCE) в США, который исключает продукты питания и энергоносители, вырос на 0,3% (консенсус 0,3%), что является максимальным показателем за 4 месяца. Годовой показатель, считающийся предпочтительным показателем инфляции ФРС, снизился до 3,7%, самого низкого уровня с мая 2021 года.

Общий индекс вырос на 0,4% м/м (консенсус 0,3%). Годовой показатель PCE составил 3,4% (консенсус 3,4%):

Базовый индекс расходов на личное потребление (PCE) м/м

Базовый индекс расходов на личное потребление (PCE) м/м

( Читать дальше )

Почему завышенная ключевая ставка - это абсолютное благо.

- 30 октября 2023, 05:03

- |

Так вот, я бы хотел написать, почему такая ставка 15% сейчас — это абсолютное благо и, скорее всего, будет и выше.

Ответ тут простой: денежная масса с за год выросла на 15 трлн руб. или 20% при том, что валютные доходы даже упали.

Избыточная денежная масса привела к падению курса рубля более, чем на 30% и, соответственно, рост цен составит в ближайший год также около 30%. С этим надо бороться, иначе наша экономика превратится в экономику по типу Турции или Аргентины, то есть фактически в зомби-экономику, экономику без финансового сектора.

«Политические» инструменты по возврату валютной выручки или добровольных ограничений на вывод капитала — не действуют, вот и остаются экономические стимулы: ограничение количества рублей, сделать рубль дефицитным товаром.

Все наши экспортеры теперь — хочешь-не хочешь — налоги и зарплаты платить надо — будут не в банках дешевые кредиты под 5% брать, а возвращать валюту, да еще и заодно пораскулачить всяких олигархов, чтобы они все свои заначки из недружественных стран подоставали, если в России работать еще собираются, а не банкротиться.

( Читать дальше )

Макрообзор № 43 (2023)

- 29 октября 2023, 18:10

- |

Ниже оглавление и краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

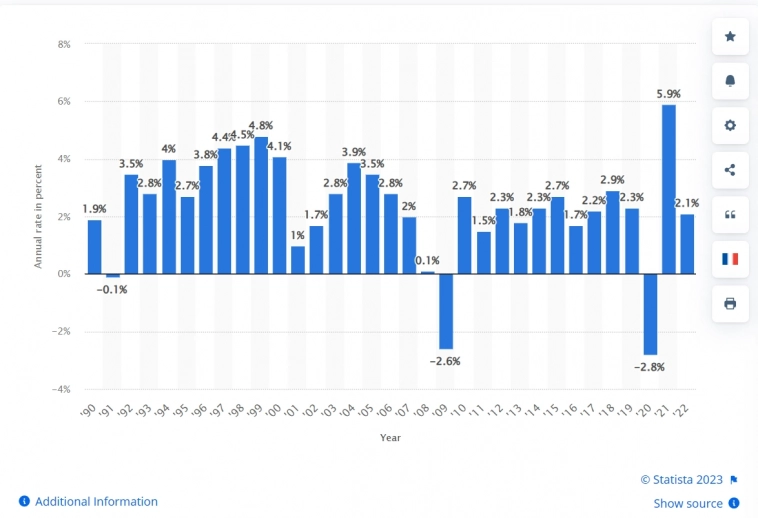

- В США реальная денежная масса продолжает снижаться. Одна из причин – сжатие денежной базы. При этом ВВП в третьем квартале ускорился до 2,7%. На сжатие денежной массы экономика пока не среагировала

- ЦБ Турции повысил ставку на пять процентных пунктов до 35%. Движение в правильном направлении, но при инфляции выше 60% требуется ещё большая решительность.

- В Японии, Австралии и Европе падает деловая активность.

- Реальная денежная масса в Еврозоне продолжает сжиматься.

Экономика России

- Банк России повысил ставку на 2 процентных пункта до 15%. Шаг в правильном направлении. Осталось смелее наращивать денежную массу.

- ЦБ повысил прогноз ВВП 2023 года до 2,45%. При этом прогноз 4 квартала (+1,5%) выглядит нереалистично скромным.

- Промпроизводство в сентябре выросло на 5,6% и находится на исторических максимумах.

( Читать дальше )

Макроэкономика в России на следующие 140 дней

- 28 октября 2023, 17:47

- |

Российская экономика сегодня в особенном цикле – предвыборная кампания.

Я считаю, что это определенным образом скажется на экономической политике России и недавнее повышение ставки было не только предсказуемым, но и грамотным ходом действующей власти о чём я писал здесь, большинство из читателей не согласилось со мной, а зря

По моим ощущениям в России примерно половина населения не верит выборы, вторая половина не верит в то что выборы могут закончиться чем-либо кроме победы действующего президента.

Эти две части страны не очень любят друг друга, но сходятся в одном – следующий президент им известен.

Я с ними не совсем согласен. Нет, если бы мне пришлось ставить свои деньги, я бы, конечно поставил на Владимира Владимировича.

Но всё не так однозначно.

Дальше идут мои мысли по поводу истории и раскладов от которых власть должна страховаться. Если вам это не интересно, то сразу мотайте к "

Какой вывод из всего этого надо сделать умному диктатору"

Выборы-выборы, кандидаты пи…( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал