Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #45 (06.11.2023)

- 06 ноября 2023, 18:53

- |

Это была неделя ралли для “всего”. Акции по всему миру выросли, поскольку центральные банки удержали процентные ставки на прежнем уровне. Мировой индекс MSCI вырос на 4%, что стало лучшей неделей в 2023 году:

Показатели мирового индекса акций MSCI World

Показатели мирового индекса акций MSCI World

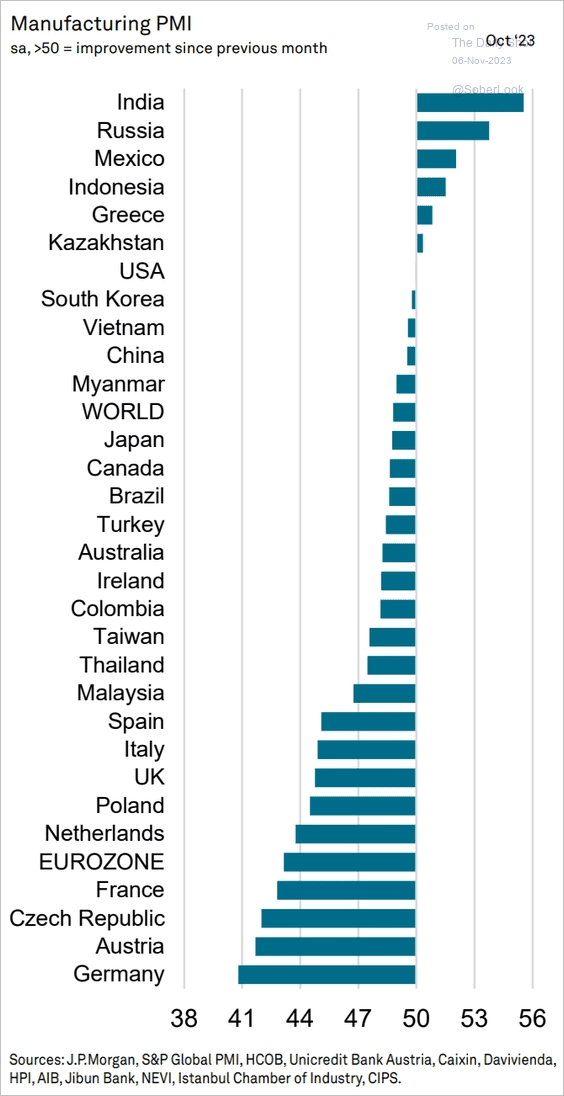

Данные по производственной деловой активности от S&P Global во всех странах, в которых проводится исследование:

Данные по производственной деловой активности от S&P Global

Данные по производственной деловой активности от S&P Global

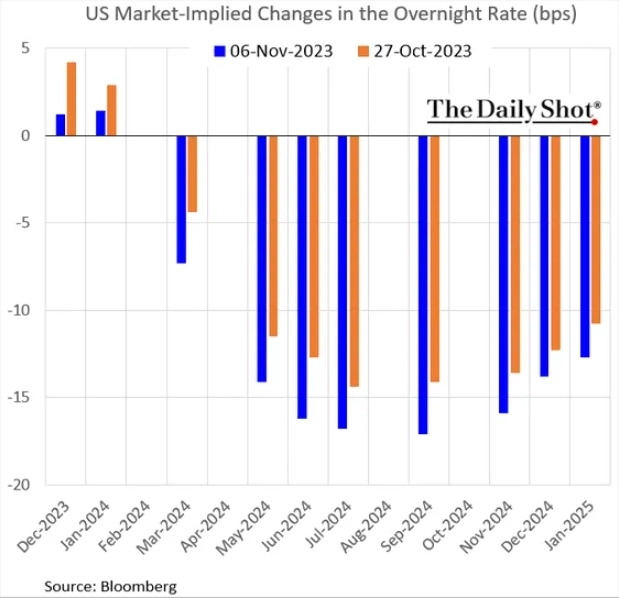

Сегодня рынок предполагает, что цикл повышения ставок в США завершен, так, только 2% участников предполагают, что к началу 2024 года мы можем увидеть ещё одно повышение (против 5% неделей ранее):

Вероятность изменения процентной ставки ФРС по датам

Вероятность изменения процентной ставки ФРС по датам

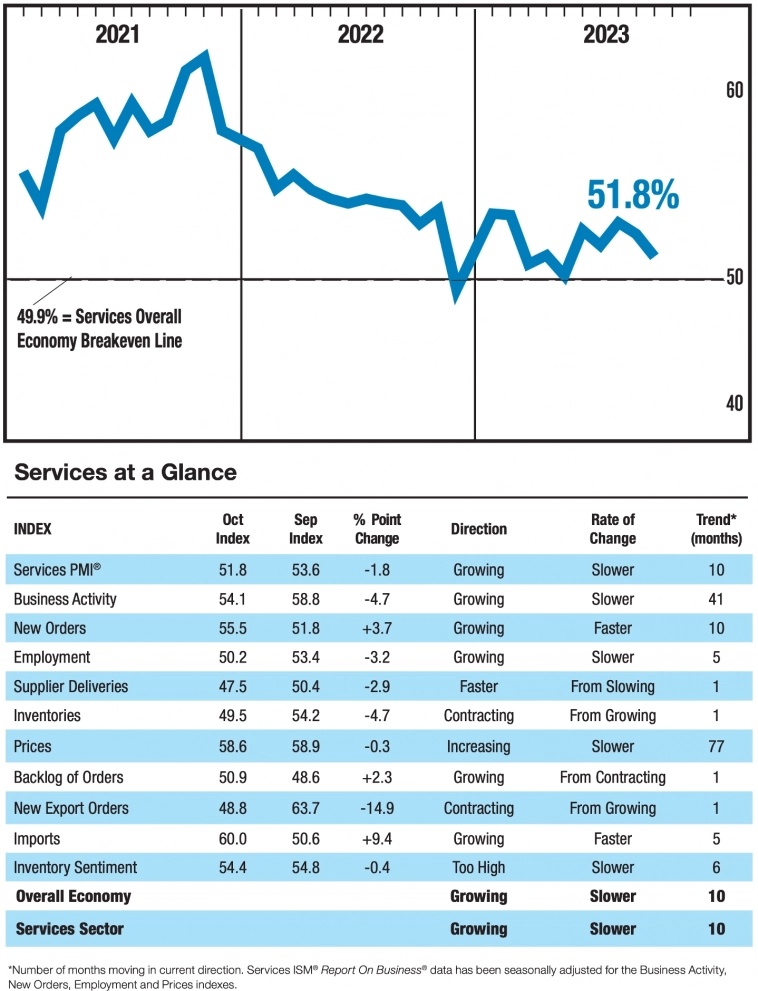

Индекс деловой активности в сфере услуг от ISM упал до 51,8 в октябре (консенсус 53), что является самым низким показателем за 5 месяцев:

Индекс деловой активности в сфере услуг от ISM

Индекс деловой активности в сфере услуг от ISM

Рынок труда

В октябре в США было создано +150 тыс. рабочих мест, (консенсус +180 тыс.). Опрос занятости домохозяйств показал самое большое падение с апреля 2020 года:

Занятость в несельскозозяйственной отрасли — опрос предприятий и домохозяйств

Занятость в несельскозозяйственной отрасли — опрос предприятий и домохозяйств

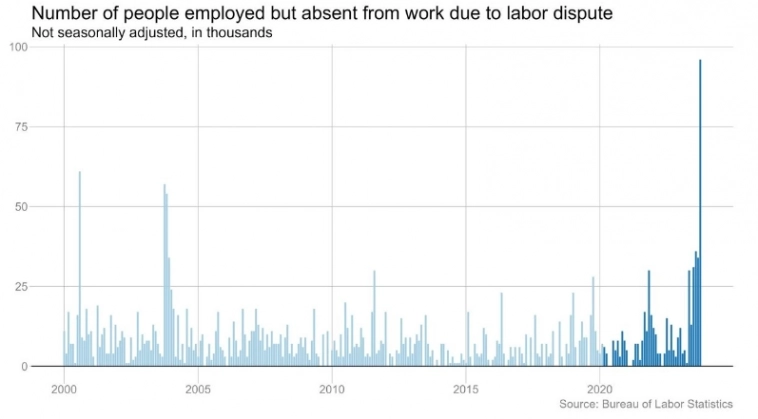

96 000 человек сообщили, что в октябре остались без работы из-за забастовки. Это самый высокий показатель с 1997 года:

Количество трудоустроенных людей, которые отсутствовали на работе из-за забастовок

Количество трудоустроенных людей, которые отсутствовали на работе из-за забастовок

Показатели занятости за август и сентябрь были пересмотрены в сторону понижения в общей сложности на -101 тысячу. В восьми из последних девяти месяцев наблюдались изменения в сторону понижения:

Пересмотры данных по занятости

Пересмотры данных по занятости

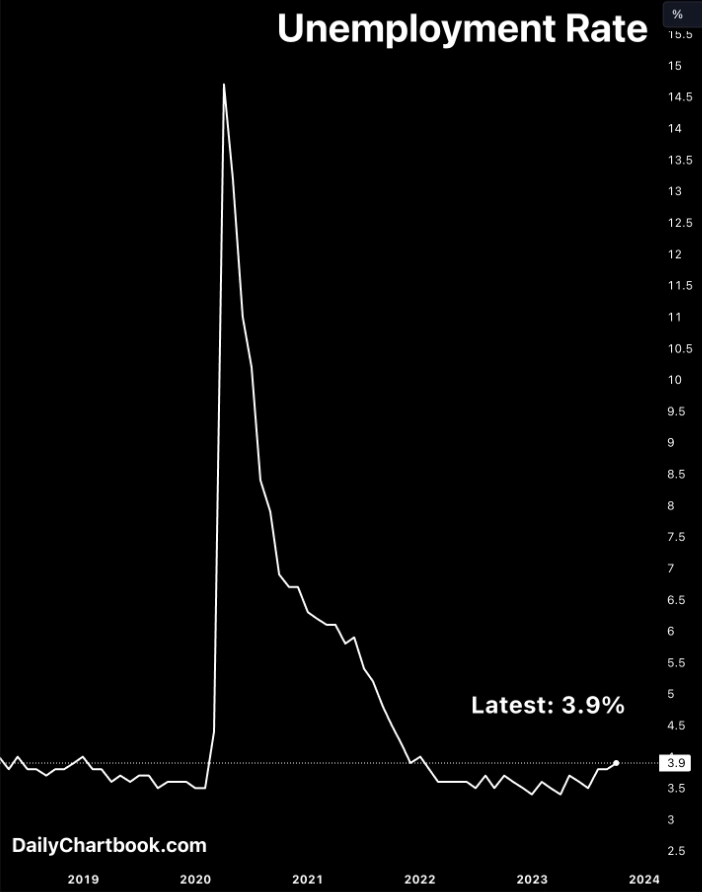

Уровень безработицы вырос больше, чем ожидалось, до 3,9%, самого высокого показателя с января 2022 года:

Уровень безработицы

Уровень безработицы

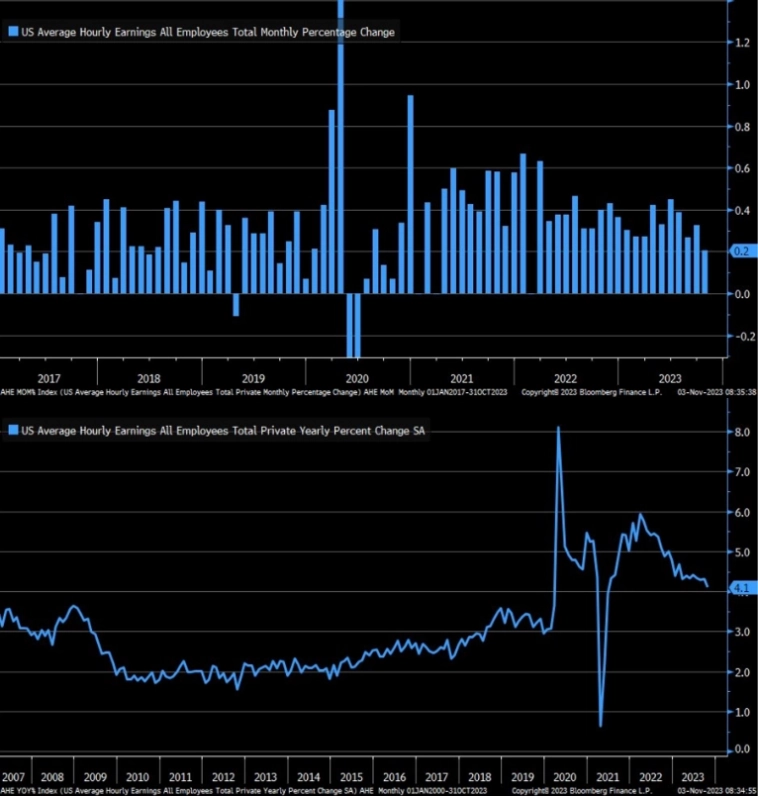

Средняя почасовая заработная плата выросла на +0,2% м/м (консенсус +0,3%) до 4,1% (консенсус 4%) в годовом исчислении. Годовой прирост является наименьшим с июня 2021 года:

Рост средней почасовой заработной платы

Рост средней почасовой заработной платы

Что делают другие?

За прошедшую неделю приток средств в облигации США составил $8,3 млрд:

Потоки средств в облигации США

Потоки средств в облигации США

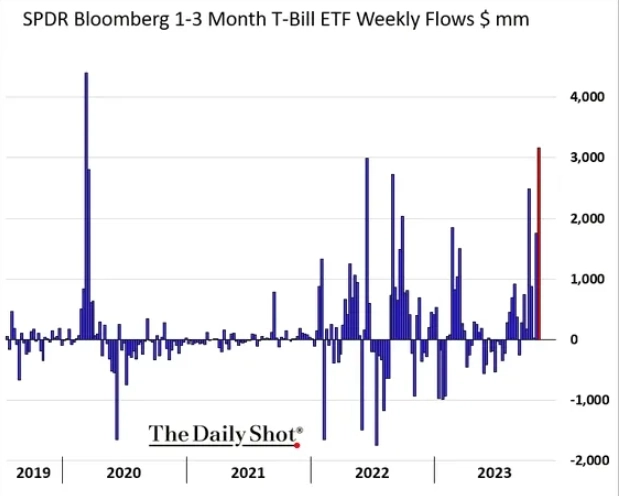

Крупнейший ETF краткосрочных казначейских (BIL) облигаций получил наибольший приток средств с 2020 года:

Потоки средств в ETF BIL по неделям

Потоки средств в ETF BIL по неделям

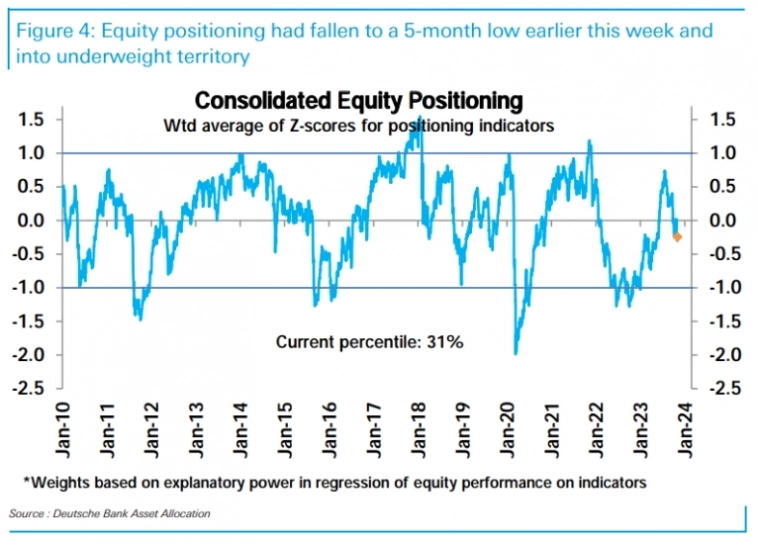

Общее позиционирование инвесторов в акции упало до недостаточного веса в портфелях:

Общее позиционирование инвесторов в акции

Общее позиционирование инвесторов в акции

Из развивающихся стран наблюдается самый большой отток средств с июня. Между тем, оценки акций развивающихся стран находятсяна 52-летних минимумах по отношению к оценкам акций США:

Потоки средств в акции развивающихся стран и оценки акций развивающихся стран по отношению к оценкам акций США

Потоки средств в акции развивающихся стран и оценки акций развивающихся стран по отношению к оценкам акций США

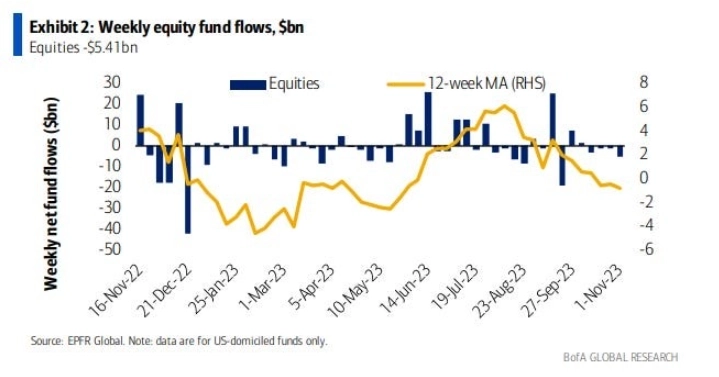

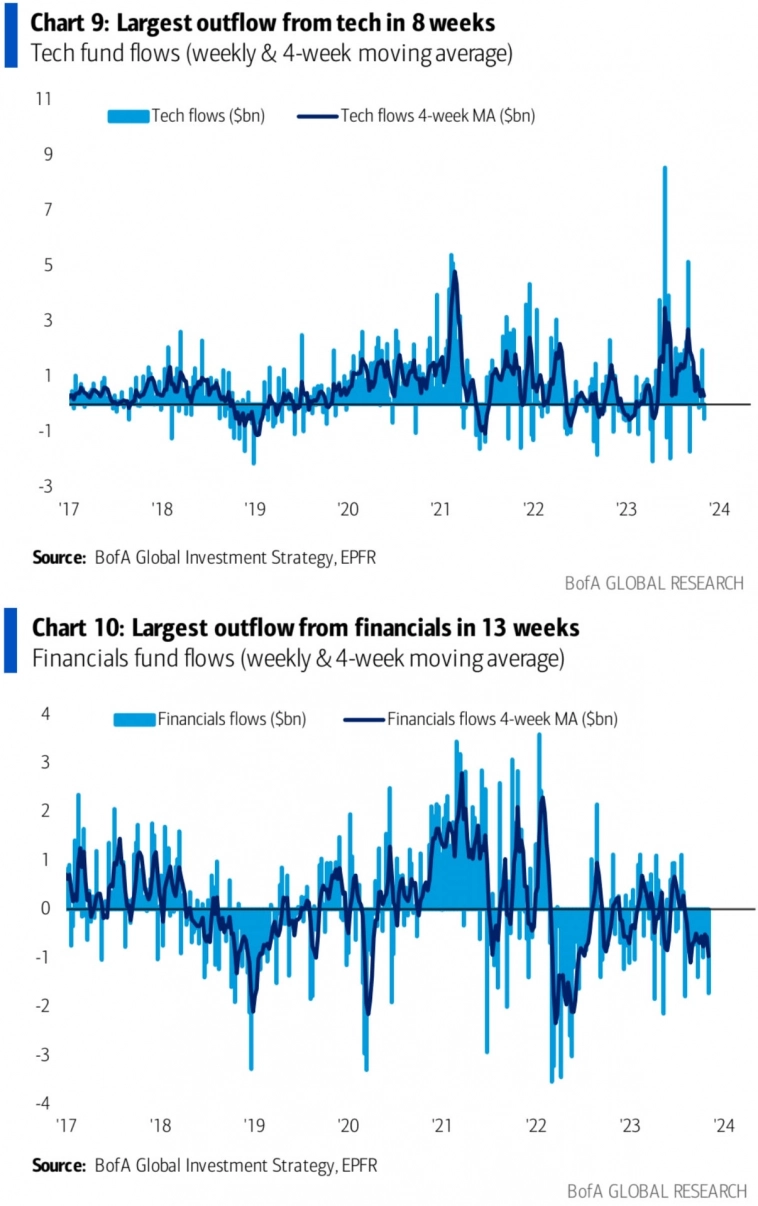

Акции США демонстрируют 4-ю неделю оттока средств подряд, при этом акции секторов технологий и финансов продемонстрировали наибольший отток средств за 8 и 13 недель соответственно:

Потоки средств в акции США

Потоки средств в акции США

Потоки средств в акции США секторов технологий и финансов

Потоки средств в акции США секторов технологий и финансов

Институциональные инвесторы

Позиционирование CTA в акции и облигации находится на низком уровне, в отличие от позиционирования в доллар США и нефть:

Позиционирование CTA в акции, облигации, доллар США и нефть

Позиционирование CTA в акции, облигации, доллар США и нефть

Ритейл

Клиенты Bank of America продолжают отдавать предпочтение облигациям, а не акциям, судя по потокам средств за последнюю неделю:

Изменение доли акций и долговых инструментов в портфелях клиентов Bank of America

Изменение доли акций и долговых инструментов в портфелях клиентов Bank of America

Доля наличных и коротких облигациях в портфелях клиентов Bank of America находится на самом высоком уровне с февраля 2010 года:

Доля наличных и коротких облигациях в портфелях клиентов Bank of America

Доля наличных и коротких облигациях в портфелях клиентов Bank of America

Индексы

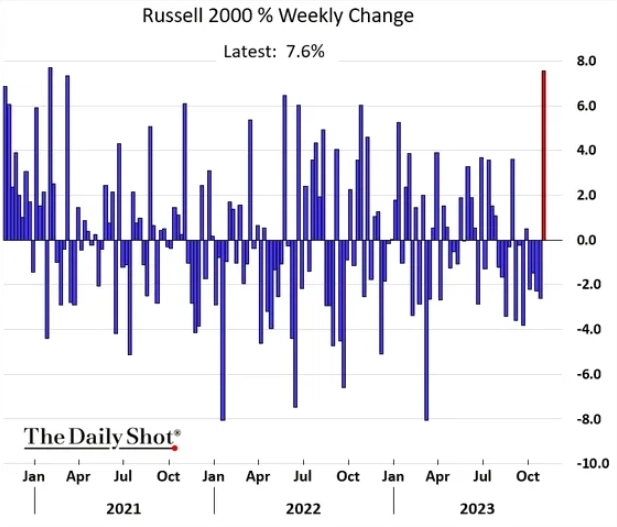

Индекс компаний малой капитализации Russell 2000 находился ниже своего годичного максимума практически наибольшее количество времени после финансового кризиса, но вырос за последнюю неделю на 8% (индикатор, сработавший на предыдущей неделе всё ещё предполагает рост на дополнительные 17% в течение 12 месяцев):

Количество дней, которое индекс Russell 2000 находился ниже своего годичного максимума

Количество дней, которое индекс Russell 2000 находился ниже своего годичного максимума

Изменение индекса Russell 2000 по неделям

Изменение индекса Russell 2000 по неделям

Несмотря на рост, индекс Russell 2000 всё ещё находится под 50-дневной скользящей средней:

Показатели индекса Russell 2000 (IWM ETF)

Показатели индекса Russell 2000 (IWM ETF)

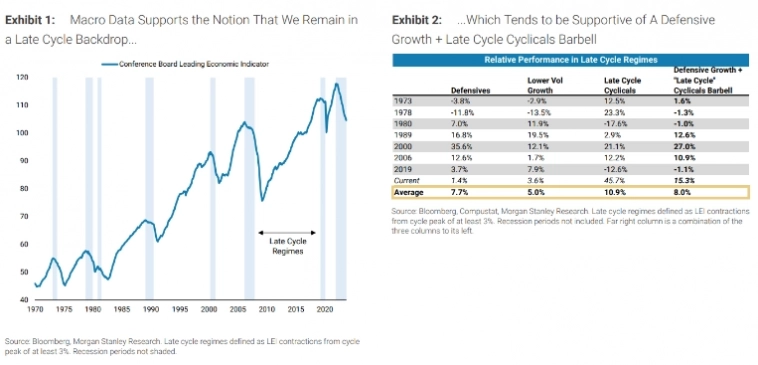

Morgan Stanley считают, что мы находимся в режиме позднего цикла, во время которого они считают предпочтительной позицию в акциях фактора защиты (акции секторов здравоохранения, товаров ежедневного спроса и коммунальных услуг)и циклических акциях позднего цикла (акции секторов промышленности и энергетики):

Опережающий индикатор Conference Board и показатели различных факторов акций в различных режимах

Опережающий индикатор Conference Board и показатели различных факторов акций в различных режимах

Акции сектора здравоохранения показывают себя во время рецессий намного лучше, чем S&P 500:

Показатели акций сектора здравоохранения против показателей индекса S&P 500

Показатели акций сектора здравоохранения против показателей индекса S&P 500

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест