Макростатистика

Прогнозы FItch о падении ВВП (-8%) и инфляции (18%) в сравнении со значениями последних лет

- 24 марта 2022, 07:45

- |

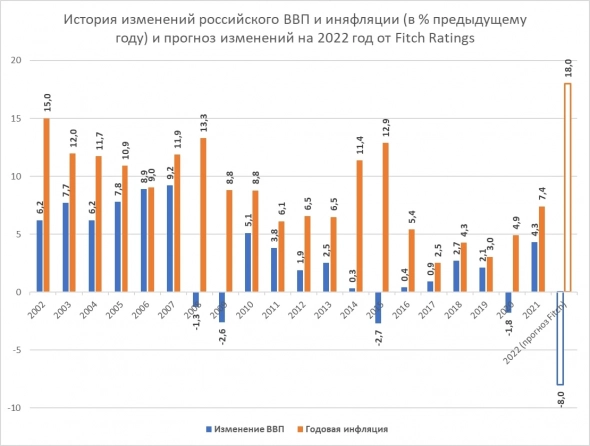

Агентство Fitch Ratings дало прогноз по динамике российского ВВП и уровню инфляции в РФ на 2022 год. -8% по ВВП, +18% по инфляции.

Прогнозирование сейчас, пусть его проводит и уважаемое международное РА, сродни гаданию на кофейной гуще. Привожу график ВВП и инфляции в ретроспективе и с прогнозом Fitch только для того, чтобы показать, что будет, если прогноз сбудется. А будет в этом случае худшее из падений ВВП и инфляционных изменений за более чем 20 лет.

В ситуации слабого понимания происходящего, вообще, лучше ставить на худшие исходы. Чтобы избежать неприятных неожиданностей. Приведенная диаграмма – повод об этом подумать.

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- ★1

- Комментарии ( 3 )

🔥 Важнейшая статистика FRED в одном окне и немного про корреляцию золота

- 06 февраля 2022, 12:12

- |

Добрый день, дорогие коллеги!

Статья будет посвящена двум темам:

1. Как мониторить важные для вас экономические и финансовые показатели и статданные в одном окне.

2. Про золото, его корреляцию и попытку ответить на вопрос: когда его покупать?

Часть первая. Про удобное отслеживание статданных.

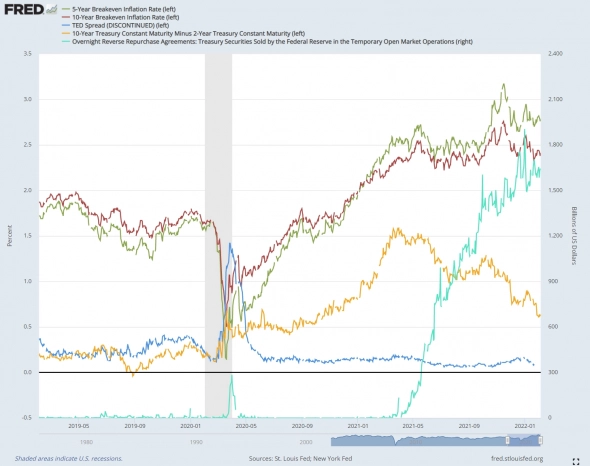

Уверен, многие из вас знакомы с полезнейшим ресурсом — сайтом ФРБ Ст. Луиса: fred.stlouisfed.org/

Я лично там смотрю много различных статданных на довольно регулярной основе. Всё это добавлено у меня в закладки, и когда нужно я их открываю, смотрю, закрываю. Ничего сложного, но недавно обнаружил метод оптимизации сего процесса. А именно, что на этом же ресурсе можно почти все необходимые графики поместить в одно окно. Для примера, как это выглядит у меня:

( Читать дальше )

Ежемесячный обзор портфеля: инфляция, ключевые ставки и новые штаммы

- 20 декабря 2021, 21:18

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.11.2021 по 18.12.2021. Обзор за предыдущий месяц можете почитать по ссылке.

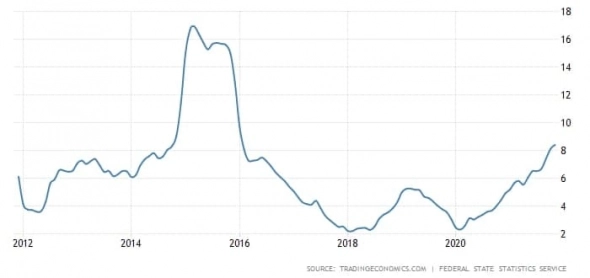

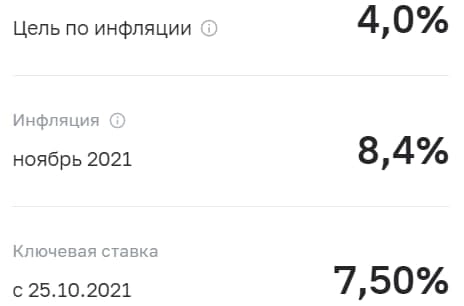

Макроэкономика. Ключевой темой для обсуждения на рынках остаются действия монетарных властей и растущая инфляция. За прошедший месяц несколько развитых стран подняли ключевую ставку и все больше развитых стран говорят о сворачивании стимулирования, в первую очередь все внимание на ФРС, но об этом ниже. Тоже самое происходит с инфляцией, она продолжает въедаться в мировую экономику, а многие экономисты и регуляторы меняют свой прогноз по инфляции и перестают считать ее временным явлением. Макроэкономическая картина постепенно начинает дополняться влиянием нового штамма коронавирусной инфекции, в некоторых регионах начинают вводиться дополнительные ограничения для населения и бизнеса, что также повлияет на цепочки поставок.

( Читать дальше )

Ежемесячный обзор портфеля: результаты хуже Nasdaq, в топе выросших акций Nvidia и Tesla

- 22 ноября 2021, 21:10

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.10.2021 по 18.11.2021. Обзор за предыдущий месяц можете почитать по ссылке.

Макроэкономика. Ключевой темой для обсуждения на рынках остаются действия монетарных властей. На текущий момент ключевые центральные банки мира сохраняют низкие ставки, считая, что наблюдаемый всплески инфляции носит временный характер. Власти ожидают, что уже в 3-4 кв. 2022 г. инфляция замедлится. Тем не менее позитивные данные по ВВП и занятости уже привели к старту сворачивания программы выкупа активов ФРС, а ЕЦБ, как ожидается, начнет сворачивать программу в декабре-январе. Общее мнение участников рынка остается таким же, как у монетарных властей. Меньшая часть сомневается во временном характере инфляции. Денежно-кредитная политика мировых ЦБ пока оказывает поддержку рынкам.

Стоит отметить, что несмотря на общий рост индексов, многие компании упали или сильно отстают от индексов в этом году. Как мы не раз отмечали, из-за «магии» фондовых индексов, рост буквально 5-10 компаний двигает индексы, в то время как невзвешенные по капитализации индикаторы показывают меньший рост. С начала 2021 г. по сегодняшний день (YTD) упали примерно 100 компаний из S&P 500, в том числе биотехи, платежные системы, игровые компании, телекомы и пр. Примерно половина компаний из S&P 500 выросла ниже, чем индекс. Индекс Russell 2000, отслеживающий цены акций небольших по размеру компаний (small caps), вырос с начала года только на 18,65%, тогда как S&P500 прибавил выше 25%. Иными словами, в лидерах остаются самые крупные компании, и при этом возникают возможности инвестировать в акции средних и сравнительно мелких компаний с вполне адекватной оценкой. Мы ожидаем, что рано или поздно, коррекция случится и в акциях лидеров роста, причем коррекция стремительная. «Горячие» акции, такие как Tesla и Nvidia, в конце концов может постигнуть судьба PayPal, акции которой упали от максимумов уже на 40%.

( Читать дальше )

Ежемесячный обзор портфеля: Китай опасно замедляется, Tesla вернулась в лидеры роста

- 20 октября 2021, 10:29

- |

Ежемесячный обзор по нашему инвестиционному портфелю, за период с 18.09.2021 по 18.10.2021, а также результаты за период с момента опубликования состава портфеля (18.09.2020).

Макроэкономика. За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. В прошедший четверг вышли данные по безработице. Количество первичных заявок за пособием составило 293 тыс. против ожидавшихся 319 тыс. Число занятых в несельскохозяйственном секторе от ADP за сентябрь выросло на 568 тыс., аналитики прогнозировали в среднем рост на 428 тыс. Согласно данным Минтруда США, количество новых рабочих мест в несельскохозяйственных секторах экономики в сентябре составило 194 тыс. против 366 тыс. в августе, аналитики ожидали 500 тыс. новых рабочих мест. Безработица в США в сентябре составила 4,8%, рынок ожидал 5,1%. В августе безработица была на уровне 5,2%.

Согласно пересмотренным данным, ВВП США во 2 кв. 2021 г. (2Q21) вырос на 6,7% в годовом выражении. Ранее сообщалось о росте сначала на 6,5%, затем на 6,6%. Экономисты прогнозировали итоговый рост на 6,6%. Прогноз ВВП США на 3 кв. 2021 г. – рост на 3,2%. Продажи на вторичном рынке жилья в августе составили 5,88 млн домов, экономисты прогнозировали в среднем 5,89 млн. Продажи на первичном рынке жилья в июле — 740 тыс. домов, ожидалось 714 тыс. Полученные разрешения на строительство в сентябре 1,59 млн против ожиданий аналитиков в размере 1,68 млн.

( Читать дальше )

Ежемесячный обзор портфеля: Palo Alto +30%, tapering, акции игровых компаний

- 20 сентября 2021, 01:36

- |

Ежемесячный обзор по нашему инвестиционному портфелю, за период с 18.08.2021 по 18.09.2021, а также результаты за полный год с 18.09.2020.

Макроэкономика. За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. В прошедший четверг вышли данные по безработице. Количество первичных заявок за пособием составило 332 тыс. против ожидавшихся 330 тыс. Общее число, получающих пособие по безработице, составило 2,67 млн человек, по последним данным. В то время как неделей ранее было 2,85 млн. Аналитики ожидали, в среднем, что показатель составит 2,79 млн чел. Изменение числа занятых в несельскохозяйственном секторе от ADP за август +374 тыс., аналитики прогнозировали в среднем +613 тыс. Безработица в США в августе составила 5,2%, что совпало с ожиданиями рынка. В июле безработица была на уровне 5,4%.

Согласно пересмотренным данным, ВВП США во 2 кв. 2021 г. (2Q21) вырос на 6,6% в годовом выражении. Ранее сообщалось 6,5%. Экономисты прогнозировали пересмотр до 6,7%. Продажи на вторичном рынке жилья в июле составили 5,99 млн домов, экономисты прогнозировали в среднем 5,83 млн. Продажи на первичном рынке жилья в июле — 708 тыс. домов, ожидалось 700 тыс.

( Читать дальше )

Обзор календаря на сегодня (2 август 2021 г.)

- 02 августа 2021, 13:56

- |

Казнь, гильотина. Осужденный поднимает голову и спрашивает у палача:

— А какой сегодня день?

— Понедельник!

— Ну, блин и начинается неделька...

Еще разок добрый день дорогие читатели, ну может быть у главного героя понедельник не очень так и задался, а вот у Австралийцев и Канадцев сегодня выходной! Как по традиции начнем мы рабочий день с того, что быстренько пробежимся по календарю макроэкономической статистики!

Сегодня большинство стран мира будут публиковать свои данные по индексу деловой активности (PMI — Purchasing Managers’ Index) в число этих стран входят: Япония, Китай, Швейцария, сама еврозона в целом, Германия, Франция, а также Америка.

Важно отметить, что на ряду с индексом деловой активности Швейцария сегодня с нами поделиться такими данными, как розничные продажи и индексом потребительских цен.

Сказать бы честно, сегодня я бы ни одно событие не назвал бы важным кроме отдыха Канады, что в свою очередь внесет немного спокойствие на рынок нефти. Даже не особо верится в то, что Американские данные по PMI смогут повлиять на рынок.

( Читать дальше )

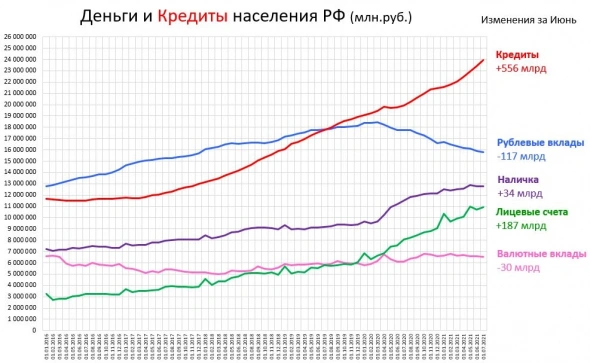

Наши деньги и кредиты за Июнь

- 31 июля 2021, 00:02

- |

Изменения за Июнь показаны справа от графика. В Июне граждане хапали кредиты, как наркоманы. Общие цифры выглядят так:

Бабло (вклады + нал + лиц.счета)= 46 трлн

Долги = 24 трлн.

Еще один показатель, за которым имеет смысл следить:

( Читать дальше )

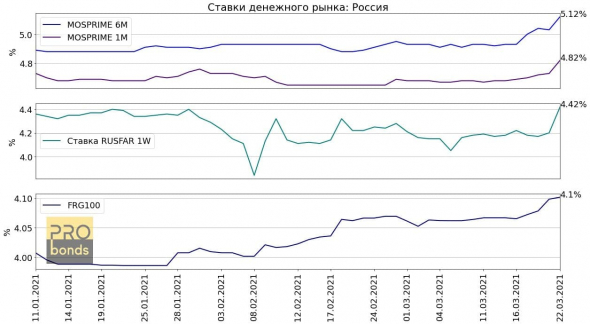

Ставки денежного рынка ушли вверх вслед за ключевой

- 23 марта 2021, 07:04

- |

Поднятие ключевой ставки до 4.5% стало основным фактором, влияющим на ставки российского денежного рынка на прошедшей неделе.

Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0,11 п.п., составив к концу недели 5.03%, 1 месячная MOSPRIME увеличилась на 0.05 п.п. до 4,73%. Средний спред между ставками на прошедшей неделе составлял 0.275 п.п. Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.2%.

В тоже время выросли ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банокв увеличилась на 0.0315 п.п., к концу недели ставка составляла 4.0984%.

Марк Савиченко

Данные по ставкам денежного рынка: Cbonds, данные по ставкам вкладов: Frank Media

@AndreyHohrin

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал