Блог им. suve

Ежемесячный обзор портфеля: результаты хуже Nasdaq, в топе выросших акций Nvidia и Tesla

- 22 ноября 2021, 21:10

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.10.2021 по 18.11.2021. Обзор за предыдущий месяц можете почитать по ссылке.

Макроэкономика. Ключевой темой для обсуждения на рынках остаются действия монетарных властей. На текущий момент ключевые центральные банки мира сохраняют низкие ставки, считая, что наблюдаемый всплески инфляции носит временный характер. Власти ожидают, что уже в 3-4 кв. 2022 г. инфляция замедлится. Тем не менее позитивные данные по ВВП и занятости уже привели к старту сворачивания программы выкупа активов ФРС, а ЕЦБ, как ожидается, начнет сворачивать программу в декабре-январе. Общее мнение участников рынка остается таким же, как у монетарных властей. Меньшая часть сомневается во временном характере инфляции. Денежно-кредитная политика мировых ЦБ пока оказывает поддержку рынкам.

Стоит отметить, что несмотря на общий рост индексов, многие компании упали или сильно отстают от индексов в этом году. Как мы не раз отмечали, из-за «магии» фондовых индексов, рост буквально 5-10 компаний двигает индексы, в то время как невзвешенные по капитализации индикаторы показывают меньший рост. С начала 2021 г. по сегодняшний день (YTD) упали примерно 100 компаний из S&P 500, в том числе биотехи, платежные системы, игровые компании, телекомы и пр. Примерно половина компаний из S&P 500 выросла ниже, чем индекс. Индекс Russell 2000, отслеживающий цены акций небольших по размеру компаний (small caps), вырос с начала года только на 18,65%, тогда как S&P500 прибавил выше 25%. Иными словами, в лидерах остаются самые крупные компании, и при этом возникают возможности инвестировать в акции средних и сравнительно мелких компаний с вполне адекватной оценкой. Мы ожидаем, что рано или поздно, коррекция случится и в акциях лидеров роста, причем коррекция стремительная. «Горячие» акции, такие как Tesla и Nvidia, в конце концов может постигнуть судьба PayPal, акции которой упали от максимумов уже на 40%.

За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. В прошедший четверг вышли данные по безработице. Количество первичных заявок на пособие составило 268 тыс. против ожидавшихся 260 тыс. Общее число, получающих пособие по безработице, составило 2,08 млн человек, по последним данным. В то время как неделей ранее было 2,2 млн, а в прошлом месяце 2,5 млн. Аналитики ожидали, в среднем, что показатель составит 2,05 млн чел. До пандемии пособия получали менее 1,7 млн. Изменение числа занятых в несельскохозяйственном секторе от ADP в октябре +571 тыс., аналитики прогнозировали в среднем +400 тыс. Безработица в США в октябре снизилась до 4,6%, рынок ожидал 4,7%. В сентябре безработица была 4,8%.

Согласно предварительным данным, ВВП США в 3 кв. 2021 г. (3Q21) вырос на 2% в годовом выражении. Экономисты прогнозировали 2,7%. Во 2Q21 рост был 6,7% г/г. Базовый индекс цен производителей (core PPI) в октябре +6,8% г/г, что совпало с ожиданиями. Базовый индекс потребительских цен (core CPI) 4,6% г/г. Аналитики ожидали 4,3%. В сентябре и августе инфляция была 4% г/г.

Объём розничных продаж в октябре вырос на 1,7% м/м (к сентябрю). Экономисты прогнозировали +1,2%. В годовом выражении объём розничных продаж вырос на 16,31%. В сентябре рост составлял 14,26%, согласно пересмотренным данным.

На очередном заседании FOMC учетная ставка ФРС оставлена без изменений на уровне 0,25%. ФРС начнёт сокращать объём выкупа активов (tapering) на собственный баланс, начиная с конца ноября. Каждый месяц ФРС выкупает $120 млрд, в т.ч. $80 млрд долговых бумаг Минфина (Treasuries) и $40 млрд ипотечных облигаций (mortgage-backed securities). Каждый месяц объём выкупа будет сокращаться на $15 млрд и прекратится полностью к середине 2022 г. Темпы сокращения выкупа активов могут быть пересмотрены, в зависимости от экономической статистики. ФРС прогнозирует 1 повышение учётной ставки в 2022 г., тогда как рынок ожидает 2 повышения, исходя из данных по инфляции. Tapering уже повлияло на кредитные ставки в США. В частности, согласно Bankrate, начали расти ставки по ипотеке, средняя фиксированная ставка на 30 лет сейчас составляет 3,24%.

Европа. Базовый индекс потребительских цен в октябре 2% г/г и 0,3% м/м. Экономисты ожидали 2,1% г/г. CPI в октябре 4,1% г/г, рынок прогнозировал 3,7%. Безработица в Еврозоне в сентябре 7,4%, как и ожидалось. В августе показатель был 7,5%. Объём розничных продаж в сентябре вырос на 2,5% в годовом выражении и снизился на 0,3% м/м. Экономисты ожидали рост на 1,5% и 0,3%, соответственно. ВВП Еврозоны вырос в 3Q21 на 3,7% г/г и на 2,2% кв/кв. Экономисты прогнозировали 3,5% и 2%, соответственно. Во 2Q21 рост составил 14,2% г/г.

На заседании 28 октября ЕЦБ, как и ожидалось, оставил учётную ставку без изменений на уровне 0%. ЕЦБ подтвердил свои планы не повышать учётную ставку, пока инфляция не стабилизируется выше 2%. Текущий прогноз CPI на 2021 г. 2,2%, в 2022 г. ЕЦБ ожидает CPI 1,7%, а в 2023 г. 1,5%. Лагард по-прежнему уверена, что инфляция имеет временный характер.

Германия. PPI в сентябре вырос на 14,2% в годовом выражении и на 2,3% к августу. Экономисты ожидали, соответственно, 12,7% и 1%. По предварительным оценкам, ВВП Германии в 3Q21 вырос на 2,5% г/г и на 1,8% кв/кв. Экономисты прогнозировали 2,4% и 2,2%, соответственно. CPI в октябре прибавил 4,5% г/г и 0,5% м/м. Аналитики ожидали Уровень безработицы 5,4%, совпало с ожиданиями.

Во Франции CPI в октябре вырос на 2,6% г/г и на 0,4% м/м. В то время как экономисты прогнозировали 2,5% и 0,3%, соответственно. В сентябре рост составлял 2,2%. ВВП Франции в 3Q21 вырос на 3% г/г, тогда как ожидался рост на 2,1%. Уровень безработицы во Франции в 3Q21 8,1% против ожидавшихся 7,8%. CPI в Италии прибавил 2,9% г/г и 0,6% м/м. Консенсус-прогноз аналитиков: 2,6% и 0,4%. Безработица в Италии в сентябре 9,2%, как и ожидалось. ВВП Италии в 3Q21 вырос на 3,8% г/г, экономисты ожидали 3%.

Великобритания. CPI в октябре вырос на 4,2% г/г, ожидалось повышение на 3,9%. В сентябре инфляция была 3,1%. Базовый CPI +3,4% г/г, экономисты прогнозировали 3,1%. По предварительным подсчетам, ВВП в 3Q21 вырос на 6,6% г/г и 1,3% кв/кв. Аналитики прогнозировали, соответственно, 6,8% и 1,5%. Объём розничных продаж в октябре упал на 1,3% в годовом выражении. Ожидалось падение на 2%. Уровень безработицы в сентябре составил 4,3%. Экономисты в среднем прогнозировали 4,4%.

4 ноября Банк Англии (BoE) сохранил учётную ставку на уровне 0,1%. Участники рынка ожидали повышения ставки до 0,25%. Банк Англии отметил, что в ближайшие месяцы поднимет ставку с целью удержания инфляции в пределах целевого значения 2%. BoE также сохранил программу выкупа активов на уровне £895 млрд, в том числе £875 млрд государственных облигаций и £20 млрд корпоративных облигаций. Эти средства полностью размещены в активы, при погашении BoE может покупать новые выпуски.

Япония. ВВП в 3Q21 упал на 3% г/г и на 0,8% кв/кв. Экономисты прогнозировали -0,8% и -0,2%, соответственно. Базовый CPI в октябре прибавил 0,1% г/г, что совпало с ожиданиями. Объём розничных продаж в сентябре снизился на 0,6% в годовом выражении, ожидалось падение на 2,3%. Уровень безработицы в сентябре 2,8%, как и ожидалось. Объём промышленного производства в сентябре сократился на 5,4% м/м, экономисты прогнозировали снижение на 3,2%. Объём экспорта в октябре вырос на 9,4% г/г. Тогда как экономисты прогнозировали рост на 9,9%. Импорт вырос на 26,7%, также ниже консенсус-прогноза 31,9%.

Банк Японии (BoJ) 28 октября сохранил учётную ставку на уровне -0,1%. Председатель BoJ Haruhiko Kuroda заявил, что ЦБ ожидает инфляцию ниже целевого уровня 2% по меньшей мере еще 2 года. На текущий фискальный год, который закончится в марте 2022 г., цель по инфляции снижена с 0,6% до 0,0%. Следовательно, мягкая ДКП не будет пересмотрена в обозримом будущем. Также Kuroda считает, что слабая иена благоприятно влияет на экономику. Но прогноз по ВВП на текущий фискальный год снижен с +3,8% до +3,4%.

Китай. 20 октября НБК сохранил базовую кредитную ставку на уровне 3,85%, как и ожидалось. Индекс деловой активности в производственном секторе в октябре 50,6. Экономисты ожидали 50,0. Экспорт в октябре подскочил на 27,1% в годовом выражении, объём импорта +20,6%. Экономисты прогнозировали, соответственно, 24,5% и 25%. Инфляция в октябре ускорилась до 1,5% г/г, а к сентябрю 0,7% м/м. Экономисты прогнозировали +1,4% и +0,7%, соответственно. В сентябре было 0,7% г/г. Индекс цен производителей в октябре +13,5% г/г, аналитики ожидали в среднем 12,4%. Объём промышленного производства увеличился в октябре на 3,5% г/г. Экономисты прогнозировали +3%. Объём розничных продаж в октябре +4,9% в годовом выражении. Аналитики прогнозировали +3,5%. Безработица в октябре осталась на уровне 4,9%.

Таким образом, макро статистика в целом смешанная. Изменение ВВП в США и Японии оказалось ниже ожиданий. Статистика по Еврозоне и Китаю в целом лучше прогнозов экономистов. Инфляция во всех ведущих экономиках, кроме Японии, превысила ожидания. Ускорение инфляции и проблемы в цепочках поставок остаются риск-факторами для рынка акций. Также следует отметить проблемы с темпами вакцинации и новые ограничения в ЕС, что может повредить экономике. Мы сохраняем высокую долю кэша в портфеле.

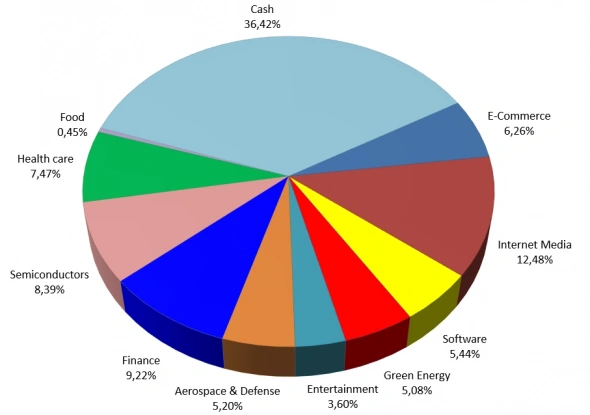

За прошедший месяц индекс Nasdaq Composite вырос на 6,47%, а S&P 500 — на 4,91%. Наш портфель SUVE CM вырос за прошедший месяц на 1,65%. Отставание от бенчмарка Nasdaq Composite в первую очередь связано с 36% долей кэша в портфеле, а во вторую очередь — с худшей динамикой выбранных нами акций к текущему моменту.

За прошедшие 14 мес. доходность портфеля составляет 23,19%. Наши результаты намного хуже индексов Nasdaq Composite и S&P 500. За рассматриваемый период Nasdaq вырос на 48,18%, а индекс S&P 500 — на 41,79%. Доходность на инвестированный капитал (с учётом закрытых позиций) по нашему портфелю составляет 40,2%. Т.е. тоже ниже, чем S&P 500 и Nasdaq. Во многом наши текущие результаты связаны с падением акций отдельных секторов, в частности игровые компании, биотехи, Alibaba и Beyond Meat.

Лучший результат в портфеле за прошедший месяц у акций Nvidia (см. последний отчёт), которые взлетели на 42,5%. На 2 месте KLA, которая продолжила рост после сильного отчёта. 3 место у акций Tesla, на фоне раздувания пузыря в акциях сектора электромобилей и супер дебюта Rivian на фондовой бирже.

Результаты отдельных секторов экономики. Акции аэрокосмической и оборонной промышленности просели (iShares Aerospace & Defense ETF) на 1% в связи с падением акций лидеров сектора после квартальных отчётов. ETF на биотехнологический сектор (iShares Nasdaq Biotechnology ETF) просел на 1,3% также вслед за отчётами лидеров. ETF на финансовый сектор (Vanguard Financials ETF) прибавил 0,9%. Сектор полупроводников (iShares PHLX Semiconductor ETF) подскочил на 17%, главным образом из-за бума в акциях Nvidia, AMD и Qualcomm. Сектор зелёной энергетики (iShares Global clean energy ETF) за месяц прибавил 5,3%.

Результаты за весь период. Лучшей бумагой в портфеле стала Nvidia, которая ранее не входила даже в топ-3. Со времени нашего первого поста акции Nvidia выросли на 160%. На 2 место вернулись акции Tesla с выдающимся результатом +148%. На 3 месте акции ASML, которые взлетели на 140%. Итого у нас в портфеле теперь 6 акций, которые выросли более чем в 2 раза за 14 мес.

Список компаний, акции которых упали за весь период: Alibaba, BioMarin Pharmaceutical, Beyond Meat, Incyte, Nintendo, TPI Composites и Zynga. Некогда лидер портфеля TPI Composites попал в аутсайдеры после квартального отчёта. Take-Two Interactive Software покинула «красный» список. Акции Beyond Meat обвалились за месяц на 27%. Также впечатляющее падение почти на 26% у акций PayPal. Мы сохраняем уверенность в этих компаниях и их долгосрочных перспективах, несмотря на негативное восприятие рынком.

За прошедшие 12 месяцев закрыта 1 инвестиционная идея – Alexion Pharmaceuticals. А также мы в два раза сократили позицию в Tesla, продав акции по ценам $816 и $840. Кроме того, мы на треть сократили позицию в Vanguard Financials ETF.

Полный список акций из нашего портфеля.

В целом по портфелю за истекший месяц отрицательная динамика у 13 позиций, 17 в плюсе. За весь период рост показали большинство позиций — 23, в минусе 7.

По-прежнему ожидаем коррекцию на рынке, которая позволит купить акции по более интересным ценам. Как мы писали выше, в отдельных бумагах коррекция уже случилась, и причем существенная.

Топ-3 выросших акций за истекший месяц:

1) Nvidia +42,54%

2) KLA Corp. +16,46%

3) Tesla +26%

Топ-3 упавших акций:

1) TPI Composites -37,62%

2) Beyond Meat -26,8%

3) PayPal Holdings -25,83%

Структура портфеля по секторам экономики (плюс cash):

ВНИМАНИЕ! Ознакомьтесь с важной информацией о блоге и описанием стратегии инвестирования.

Аналитику и все публикуемые нами новости по высокотехнологичным компаниям вы найдёте в нашем телеграм-канале: @SUVECM.

Твиттер: @cmsuve.

Текущий список опубликованных инвестиционных идей*:

1. Amazon

2. TPI Composites

3. Zynga

4. Facebook

5. Biomarin Pharmaceutical

6. Alphabet (Google)

7. SolarEdge Technologies

8. Beyond Meat

9. Infineon Technologies

10. Microsoft

11. Netflix

12. Alibaba Group

13. NVIDIA

14. Incyte

15. Tesla

16. Square

17. Take-Two Interactive Software

18. PayPal Holdings

19. Match Group

20. Nintendo

21. KLA Corporation

22. Visa

23. Mastercard

*Не является индивидуальной инвестиционной рекомендацией.

теги блога SUVE Capital Management

- Alibaba Group

- alibaba group holding ltd

- alphabet

- alphabet inc

- Amazon

- AMZN

- BABA

- Beyond Meat

- biotechnology

- Boeing

- buyback

- cloud

- e-commerce

- etf

- finance

- GooG

- googl

- google alphabet

- Hang Seng

- HKEX

- Incyte

- IPO

- ishares

- iShares Aerospace & Defense ETF

- KLA

- MasterCard

- Microsoft

- MSFT

- netflix

- Nvidia

- PayPal Holdings

- stocks

- Take-Two Interactive Software

- Tesla

- tesla inc

- tpi composites

- TSLA

- Wall Street

- акции

- акции роста

- акции США

- аналитика

- банки

- банки США

- банковские карты

- биотехи

- биотехнологии

- ветряная энергетика

- возобновляемые источники энергии

- высокотехнологичные компании

- Годовой отчет

- дивиденды

- долгосрочные инвестиции

- европейские акции

- ЕЦБ

- здравоохранение

- зелёная энергетика

- Игровая индустрия

- игры

- инвестиции

- инвестиционная идея

- Инвестиционный портфель

- квартальная отчетность

- квартальный отчет

- Кибербезопасность

- кино

- Китай

- китайские акции

- клинические исследования

- компьютерные игры

- криптовалюта

- макроэкономика

- Медицина

- Медицинский сектор США

- облачные технологии

- оборонная промышленность

- оборудование

- онлайн торговля

- отчёт

- платежные системы

- Полупроводники

- портфель акций

- портфель инвестора

- прогноз по акциям

- программное обеспечение

- сериалы

- солнечная энергетика

- стартап

- стриминговые сервисы

- технологические компании

- финансовый сектор США

- финансы

- финтех

- фондовая биржа

- фондовый рынок

- фундаментальный анализ

- чипы

- электромобили