Блог им. suve

Акции Mastercard имеют большой потенциал роста - обновление инвестиционной идеи

- 05 октября 2021, 10:44

- |

Mastercard Incorporated (MA) — является мировым лидером в сфере цифровых платежей. Это финтех компания, управляющая глобальной системой платежей, в которую подключены потребители, продавцы, государственные органы, финансовые институты и другие организации. Через эту систему Mastercard осуществляет авторизацию, клиринг и взаиморасчёты по платежам, а также оказывает иные услуги, в том числе в части кибербезопасности и анализа данных. Типовая транзакция в системе Mastercard включает плательщика (покупателя), продавца, финансовый институт, который выпустил карту, и финансовый институт, который предоставляет услугу эквайринга для продавца. Mastercard не выпускает карты, не несёт кредитные риски, не взимает с потребителей никакие комиссии и не устанавливает тарифы за эквайринг.

Как и в случае Visa, основу выручки Mastercard составляет комиссия за транзакции, которая называется interchange fee. Комиссию платят продавцы, которые принимают платежи по картам Mastercard, банку, который осуществляет эквайринг (acquiring). Эта комиссия затем распределяется между финансовыми институтами (банками) и оператором сети (Mastercard). Существует мнение, что в конечном счёте комиссию оплачивают потребители, т.к. она включена в цену товара или услуги. С другой стороны, если покупатель платит наличными, скидку продавцы почти никогда не предоставляют, т.е. если предположить, что комиссии бы вообще не было, цена бы осталась прежней, увеличив прибыль продавца.

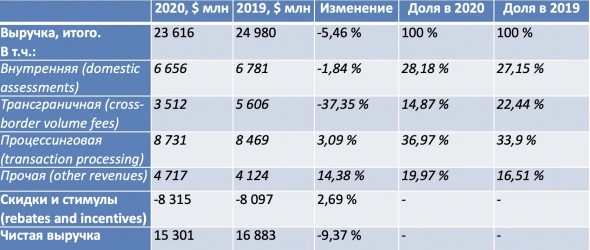

Если продавец и покупатель являются резидентами одной страны, то доходы от комиссий за такие транзакции Mastercard отражает как «домашние» (Domestic Assessments). В случае, когда продавец и покупатель из разных стран, компания учитывает доходы от комиссий как трансграничные (cross-border fees). Это доходы от транзакций, которые авторизует, проводит клиринг и расчёты сама компания. За 2020 г. 55% транзакций обработаны Mastercard. Остальные транзакции, хотя и проходят с использованием карт Mastercard, но обрабатываются другими провайдерами. Третья составляющая выручки — комиссии от процессинга платежей. Процессинговая комиссия отдельная от interchange fee, её непосредственно взимает оператор сети, в данном случае Mastercard. Иные сервисы отнесены к разделу «прочая выручка».

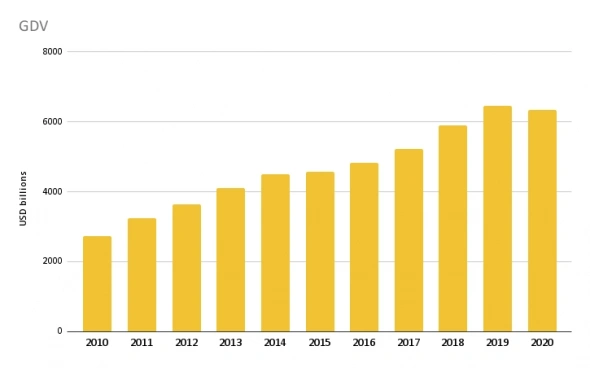

Таким образом, для Mastercard важен рост оборотов по картам и увеличение числа карт, расширение охвата среди населения планеты. На диаграмме ниже показана динамика валового долларового объёма (Gross dollar volume (GDV)), т.е. совокупных оборотов по картам Mastercard.

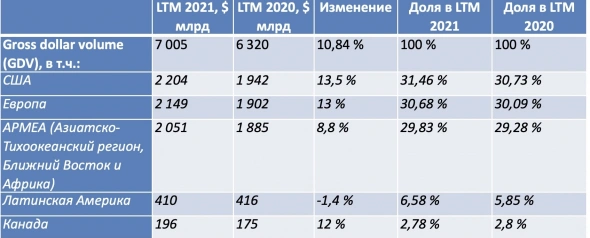

За последние 4 квартала (LTM) GDV вырос на 10,84% в сравнении с аналогичным периодом годом ранее до $7 трлн. На кредитные карты приходится 45% GDV, а на дебетовые — 55%. Географическая структура GDV представлена ниже.

Объём транзакций по покупке [товаров и услуг] LTM равен $5,32 трлн, что на 13,6% превышает уровни прошлого года. При этом за календарный 2020 г. объём транзакций по покупке $4,74 трлн. Доля транзакций, приходящаяся на США 36,7%, на Европу приходится 28%, APMEA 26,6%.

LTM количество транзакций на покупку по картам в сети Mastercard составило 72,6 млрд, что на 18,8% выше аналогичного периода годом ранее. Количество транзакций по переводу денег составило 12,12 млрд, что на 3,7% ниже, чем за аналогичный период годом ранее. Таким образом, итого по картам Mastercard обработано 84,7 млрд транзакций.

По итогам 2 квартала 2021 г. количество действующих карт в мире составило 2,45 млрд. Это на 10% больше, чем во 2 кв. 2020 г.

M&A сделки Mastercard. Поглощения.

CipherTrace. Стартап занимается решениями в сфере безопасности, противодействия мошенничеству и отмыванию денег на криптовалютном рынке. Компания работает с более чем 900 крипто-активов. Сумма сделки не раскрыта.

Aiia. Ведущий провайдер технологий открытого банкинга в Европе, предлагающий прямой доступ к банковским счетам через единый API. Технологии позволяют компаниям развивать собственные цифровые решения в области платежей. Поглощение последовало за аналогичной сделкой Visa по приобретению платформы Tink. Финтех компании и банки используют подобный сервис для предоставления услуг персонального финансового менеджмента, кредитования, цифровых кошельков и пр. Сумма сделки не раскрыта.

Finicity. Стартап, предоставляющий услуги контроля личных финансов и анализа данных. Предоставляет возможности использовать данные с любых банковских счетов через API. Сумма сделки $825 млн, плюс дополнительно $160 млн, при условии достижения определённых KPI.

Ekata. Компания предоставляет решения верификации и идентификации пользователей, кибер-безопасности и защиты от мошенничества в сфере цифровых платежей, электронной коммерции, иных финансовых услуг. Применяемые компанией технологии машинного обучения и анализа данных позволяют выявлять попытки зарегистрировать фейковые аккаунты, ускорить оценку рисков, отклонять мошеннические транзакции и пр. API и SaaS Ekata используют более 2 тыс. фирм во всём мире.

RiskRecon. Стартап, предоставляющий решения в сфере искусственного интеллекта и анализа данных для кибербезопасности.

В 2019 Mastercard купила часть активов европейской финтех компании Nets, относящихся к корпоративным сервисам. Сумма сделки составила €2,85 млрд. Mastercard купила сервисы клиринга, мгновенных платежей, выставления электронных счетов и пр.

Доли в стартапах:

Airtel Mobile Money. Mastercard инвестировала $100 млн весной этого года, оценка бизнеса $2,65 млрд. Airtel Africa – телекоммуникационная компания, работающая в 14 странах континента. Airtel Mobile Money – ее дочка, развивающая мобильные платежи.

Instamojo. Mastercard инвестировала в Instamojo, индийский стартап, который помогает малому бизнесу запустить онлайн торговлю и начать принимать платежи. Сумма сделки не раскрыта.

Pine Labs Pvt. Pine Labs – индийский стартап, который предлагает платежные сервисы различным продавцам, включая программное обеспечение для создания PoS (point-of-sale), приёма онлайн платежей, покупок в рассрочку, создания программ лояльности и др. Компания получает выручку в виде платежей за использование программного обеспечения, комиссий за транзакции и пр. Клиентами Pine Labs являются, в том числе, Apple, Starbucks, McDonald’s, Zara и т.д. Итого к платёжной платформе подключены сотни тысяч продавцов. Компания работает в Индии, Малайзии, других странах Юго-Восточной Азии и Ближнего Востока. По словам CEO Amrish Rau, Pine Labs прибыльна по EBITDA уже «в течение нескольких лет». Mastercard купила долю в январе 2020, условия сделки не были раскрыты.

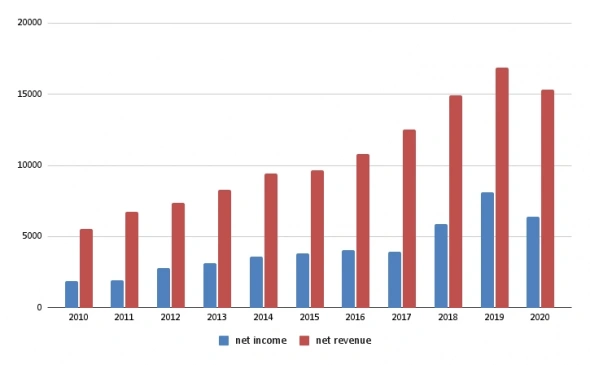

Финансовые показатели. Выручка за последние 10 лет выросла со среднегодовыми темпами роста (CAGR) 10,7%. За последние 5 лет из-за пандемии и сокращения трансграничных платежей темпы роста снизились до 9,62%. Иными словами, это по-прежнему компания роста.

Чистая выручка и чистая прибыль, млн долл.

При этом GDV за последние 10 лет вырос с CAGR 8,8%. А за последние 5 лет CAGR 6,75%.

Соотношение «чистый долг / LTM EBITDA» менее 1x. Подробнее можете почитать в обзоре отчёта за 2 кв. 2021 г. Отметим, что GAAP рентабельность по чистой прибыли 45%. Mastercard ежеквартально платит дивиденды, доходность менее 1% до налогов. Также компания активно выкупает собственные акции с рынка (buyback). В 2020 г. было выкуплено акций на $4,5 млрд.

Структура выручки Mastercard:

О прогнозах развития рынка и конкуренции в секторе вы можете почитать в посте «инвестиционная идея Visa». Эти 2 компании являются прямыми конкурентами на рынке, поэтому повторять или копировать текст мы не будем

Здесь лишь упомянем, что активно обсуждаемый тренд ухода потребителей в сервисы беспроцентной рассрочки (т.н. BNPL), такие как Affirm, вряд ли сильно повлияет на выручку Mastercard. Компания уже объявила о запуске инфраструктуры для аналогичных сервисов BNPL, которую смогут использовать любые финансовые институты (банки) для быстрого запуска аналогичных предложений.

Криптовалюта. Мы не считаем, что для Visa и Mastercard развитие криптовалют и других цифровых активов представляет угрозу. Этим компаниям абсолютно всё равно, в какой валюте будет процессинг и расчёты. Они уже активно участвуют в принятии криптовалют как средства платежа. Но как мы уже не раз указывали, криптовалюты не в состоянии стать адекватными средствами платежа сегодня. Из-за высокой волатильности. В будущем — возможно, при условии стабилизации обменных курсов. Крипто-активы больше похожи на цифровое золото. Никто не использует золото для покупок в качестве средства расчётов. Но это не отменяет спрос на золото как некий защитный инструмент. Таким же инструментом могут стать криптовалюты. Оплатить за биткоины можно уже давно и причем оплатить что угодно: от недвижимости до еды. Но это не привело к массовому спросу на биткоины как средство платежа. Также не забывайте, что даже криптовалютная экосистема не работает без комиссий, т.к. любая система должна поддерживаться, абсолютно бесплатно ничего не работает.

Оценка. Текущий P/E 49. Прогнозный 32. Стоимость бизнеса / LTM EBITDA («EV / LTM EBITDA») 36. «Капитализация / LTM выручка» = 20. Компания стоит не дёшево, если говорить о текущих результатах. Но нельзя сказать, что Mastercard переоценена, т.к. у компании высокая рентабельность (почти 50%). Инвесторы в текущих условиях низких ставок готовы подождать 3-4 года, а к тому времени P/E станет примерно 20, а может и ниже, если капитализация не вырастет. И в этой точке вы будете иметь в портфеле акции компании с невысоким мультипликатором оценки, при этом на рынке всё ещё сохранятся высокий потенциал роста и возможности предложения клиентам различных новых сервисов. Этим объясняется такая оценка.

По сути, идея инвестиций в акции Visa и Mastercard одна и та же. И сводится к следующим тезисам:

- Всё ещё высокая доля наличных в товарообороте населения планеты.

- Большие густонаселённые регионы, где проникновение финансовых услуг крайне низкое (Индия, Африка, ЮВА). Представьте, какие могут быть обороты у Visa, когда такое количество людей получит по 3-5 карт и более.

- Инфляция, рост денежной массы в обращении ведут к росту оборотов и чистой выручки у платёжных систем.

- Высокая рентабельность бизнеса.

- Лидирующие позиции в секторе и склонность к быстрому принятию инноваций.

На текущий момент мы сохраняем нашу позицию в акциях Mastercard. Как и по другим нашим идеям, на долгосрочном периоде мы рассчитываем заработать на них не менее 30% годовых.

Резюме. Выручка Mastercard может расти без каких-то улучшений в мире, таких как рост среднего уровня жизни, просто вслед за увеличением цен и денежной массы. При этом есть понятный тренд на сокращение доли наличных в торговом обороте, который сложно оспаривать. Плюс к этому много факторов, которые могут существенно улучшить обороты бизнеса компании (см. выше). Если у вас ещё нет в портфеле акций Mastercard, то вы можете их смело покупать*, принимая во внимание диверсификацию портфеля. Мы считаем, что в ближайший год акции Mastercard могут вырасти до $450.

За время, прошедшее с нашей первой публикации состава портфеля SUVE CM в середине сентября 2020, акции Mastercard выросли на 2,7% без учёта дивидендов.

Полный список наших инвестиционных идей и актуальная структура портфеля здесь.

ВНИМАНИЕ! Ознакомьтесь с важной информацией о блоге и описанием стратегии инвестирования.

Аналитику и все публикуемые нами новости по высокотехнологичным компаниям вы найдёте в нашем телеграм-канале: @SUVECM.

Твиттер: @cmsuve.

См. также: инвестиционная идея Visa.

*Не является индивидуальной инвестиционной рекомендацией.

теги блога SUVE Capital Management

- Alibaba Group

- alibaba group holding ltd

- alphabet

- alphabet inc

- Amazon

- AMZN

- BABA

- Beyond Meat

- biotechnology

- Boeing

- buyback

- cloud

- e-commerce

- etf

- finance

- GooG

- googl

- google alphabet

- Hang Seng

- HKEX

- Incyte

- IPO

- ishares

- iShares Aerospace & Defense ETF

- KLA

- MasterCard

- Microsoft

- MSFT

- netflix

- Nvidia

- PayPal Holdings

- stocks

- Take-Two Interactive Software

- Tesla

- tesla inc

- tpi composites

- TSLA

- Wall Street

- акции

- акции роста

- акции США

- аналитика

- банки

- банки США

- банковские карты

- биотехи

- биотехнологии

- ветряная энергетика

- возобновляемые источники энергии

- высокотехнологичные компании

- Годовой отчет

- дивиденды

- долгосрочные инвестиции

- европейские акции

- ЕЦБ

- здравоохранение

- зелёная энергетика

- Игровая индустрия

- игры

- инвестиции

- инвестиционная идея

- Инвестиционный портфель

- квартальная отчетность

- квартальный отчет

- Кибербезопасность

- кино

- Китай

- китайские акции

- клинические исследования

- компьютерные игры

- криптовалюта

- макроэкономика

- Медицина

- Медицинский сектор США

- облачные технологии

- оборонная промышленность

- оборудование

- онлайн торговля

- отчёт

- платежные системы

- Полупроводники

- портфель акций

- портфель инвестора

- прогноз по акциям

- программное обеспечение

- сериалы

- солнечная энергетика

- стартап

- стриминговые сервисы

- технологические компании

- финансовый сектор США

- финансы

- финтех

- фондовая биржа

- фондовый рынок

- фундаментальный анализ

- чипы

- электромобили