МТС облигации

Новый выпуск облигаций "МТС" (RU000A10DFN4)

- 17 ноября 2025, 10:10

- |

🔶 ПАО «МТС»

▫️ Облигации: МТС-002P-14

▫️ ISIN: RU000A10DFN4

▫️ Объем эмиссии: 17 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 18,25%

[формула: КС ЦБ + 1,75%]

▫️ Амортизация: нет

▫️ Дата размещения: 17.11.2025

▫️ Дата погашения: 22.10.2030

▫️ ⏳Ближайшая оферта: 01.11.2028

Об эмитенте: «Мобильные ТелеСистемы» — телекоммуникационная компания, оказывающая услуги в России и странах СНГ.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- 303

- Комментарии ( 0 )

📱 Новый выпуск облигаций МТС

- 12 ноября 2025, 12:56

- |

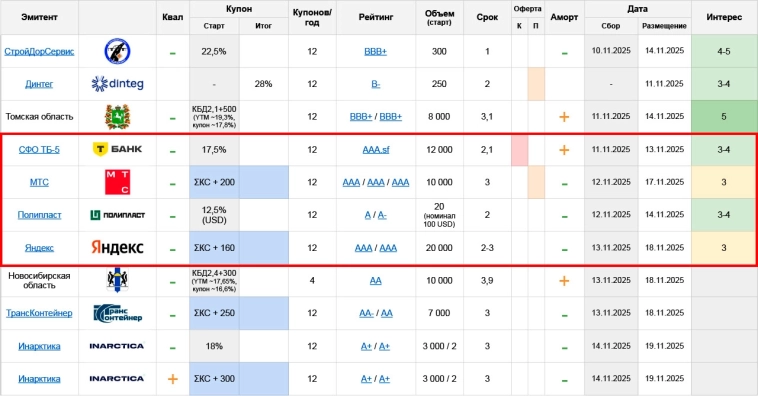

Сегодня, 12 ноября, проходит сбор заявок на новый выпуск облигаций МТС-002P-14, размещение запланировано на 17 ноября.

МТС — крупнейший телеком-оператор России, один из самых надёжных эмитентов на внутреннем рынке. Компания отличается устойчивыми денежными потоками, высокой маржинальностью и предсказуемостью бизнеса.

Основные параметры выпуска

— Тип: флоатер (КС + 200 б.п.)

— Номинал: 1000 ₽

— Объём: от 10 млрд ₽

— Купон: ежемесячно

— Срок обращения: 5 лет

— Оферта: через 3 года

— Амортизация: нет

— Доступно неквалам

👉Помним о том, что доходность по флоатеру пересматривается вслед за ключевой ставкой. Если ставка растёт, купон увеличивается, если падает — уменьшается.

📊Финансовые результаты (1П 2025, МСФО)

— Выручка: 370,9 млрд ₽ (+12% г/г)

— Операционная прибыль: 71,3 млрд ₽ (на уровне прошлого года)

— Чистая прибыль: 7,7 млрд ₽ (-83% г/г). Падение прибыли связано с ростом ключевой ставки — процентные расходы выросли на 67%.

— Чистый долг/OIBDA: 1,7х — комфортный уровень.

( Читать дальше )

Первичные размещения облигаций: план на неделю с 10.11 по 16.11.25 (часть 2/3)

- 11 ноября 2025, 11:46

- |

💰 СФО ТБ-5 / Т-Кредитный поток 3.0: ААА (ru.sf), купон до 17,5% ежемес. (YTM до 18,95%), 2,1 года, 12 млрд.

Третья по счету секьюритизация кредитов, выданных Т-Банком. У нового выпуска два ключевых отличия от предыдущих:

- Обеспечением выступают не потребительские кредиты, а портфель кредитных карт. Платежная дисциплина по ним в среднем хуже, чем по потребительским кредитам. Поэтому сравнивать его со свежими «потребительскими» СФО не совсем корректно. В теории, для структурной сделки это не настолько значимый фактор, но будет интересно посмотреть на то, как его оценит в итоге рынок

- Револьверный период, в течение которого СФО продолжит выкупать в пул новые кредиты вместо выбывающих, а выпуск не будет амортизироваться, – составит 2,1 года. Это преимущество относительно ТБ-4 RU000A10CFK2, Сплит Финанса ПВ-1 RU000A10C3F4 и Альфа Фабрики ПК-1 RU000A10CKS5.

( Читать дальше )

Очередной флоатер от МТС 002Р-14. Купон КС+2,0% на 5 лет. Стоит ли нашего внимания?

- 10 ноября 2025, 17:25

- |

Снова МТС и снова флоатер. Сейчас только ленивый не выходит на рынок долга с флоатером. Все верят, что снижение ключевой ставки не будет быстрым. Насколько это интересно и сколько на этом можно заработать. Давайте разбираться:

ПАО «МТС» — компания, предоставляющая телекоммуникационные услуги, цифровые и медийные сервисы в России и Белоруссии. Большая часть акций компании принадлежит АФК «Система».

📍 Параметры выпуска МТС 002Р-14:

• Рейтинг: ААА (стабильный) от Эксперт РА

• Номинал: 1000Р

• Объем: не менее 10 млрд рублей

• Срок обращения: 5 лет

• Купон: КС + 200 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: put через 3 года (право инвестора предъявить облигации к выкупу)

• Квал: не требуется

• Дата книги: 12 ноября

• Начало торгов: 17 ноября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 370,9 млрд руб. (+11,6% г/г) Главными источниками роста стали телеком, цифровые сервисы и финтех-направление.

( Читать дальше )

«МТС» 12 ноября проведет сбор заявок на облигации объемом 10 млрд.₽

- 07 ноября 2025, 17:39

- |

ПАО «Мобильные ТелеСистемы» является ведущей в РФ компанией по предоставлению услуг мобильной и фиксированной связи, входит в число крупнейших игроков на рынке предоставления доступа в интернет, кабельного и спутникового ТВ, активно развивает направления финансовых услуг, ИТ-решений, интернета вещей, обработки данных и облачных вычислений.

Сбор заявок 12 ноября

11:00-16:00

размещение 17 ноября

- Наименование: МТС-002P-14

- Рейтинг: ААА (Эксперт РА, прогноз «Стабильный»)

- Купон: КС+200 б.п. (ежемесячный)

- Срок обращения: 5 лет

- Объем: 10 млрд.₽

- Амортизация: нет

- Оферта: да (Пут через 3 года)

- Номинал: 1000 ₽

- Организатор: --

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Новый выпуск облигаций "МТС" (RU000A10D459)

- 16 октября 2025, 10:12

- |

🔶 ПАО «МТС»

▫️ Облигации: МТС-002P-13

▫️ ISIN: RU000A10D459

▫️ Объем эмиссии: 20 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер купона: КС ЦБ + 1,65%

▫️ Амортизация: нет

▫️ Дата размещения: 16.10.2025

▫️ Дата погашения: 20.09.2030 06.10.2027 (эмитентом принято решение о досрочном погашении в дату оферты)

▫️ ⏳Ближайшая оферта: 06.10.2027

Об эмитенте: «Мобильные ТелеСистемы» — российская телекоммуникационная компания, оказывающая услуги в России и странах СНГ.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

«МТС» 13 октября проведет сбор заявок на облигации объемом 10 млрд.₽

- 06 октября 2025, 18:25

- |

ПАО «Мобильные ТелеСистемы» является ведущей в РФ компанией по предоставлению услуг мобильной и фиксированной связи, входит в число крупнейших игроков на рынке предоставления доступа в интернет, кабельного и спутникового ТВ, активно развивает направления финансовых услуг, ИТ-решений, интернета вещей, обработки данных и облачных вычислений.

Сбор заявок 13 октября

11:00-16:00

размещение 16 октября

- Наименование: МТС-002P-13

- Рейтинг: ААА (Эксперт РА, прогноз «Стабильный»)

- Купон: КС+200 б.п. (ежемесячный)

- Срок обращения: 5 лет

- Объем: 10 млрд.₽

- Амортизация: нет

- Оферта: да (Пут через 2 года)

- Номинал: 1000 ₽

- Организатор: --

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

На ближайший год: время покупать облигации

- 02 октября 2025, 10:17

- |

Ставки по банковским вкладам неуклонно сокращаются, а в облигациях можно заработать больше даже на горизонте года. Что купить прямо сейчас?

Пополнить счет для инвестирования можно по ссылке:

Пополнить счетОФЗ

Облигации федерального займа (ОФЗ) — долговые ценные бумаги, эмитентом которых является Минфин России. Фактически, покупая ОФЗ, вы занимаете деньги государству. За это вы регулярно получаете проценты, а в конце срока — основную сумму, или тело долга.

- Заемщик в лице государства обеспечивает максимальный уровень надежности, гарантируя регулярные выплаты купонов и возврат номинальной стоимости облигации.

- Гособлигации доступны всем категориям инвесторов.

- ОФЗ торгуются на бирже и обладают высокой ликвидностью. Вы можете их продать, если вам срочно понадобятся средства.

- Низкий порог входа. Номинальная стоимость большинства гособлигаций равняется 1000 руб.

- Доходность ОФЗ сейчас выше, чем средняя ставка по банковским вкладам.

Сравниваем доходности

Доходность ОФЗ со сроком погашения в 1 год превышает 14% годовых.

( Читать дальше )

Новый выпуск облигаций "МТС" (RU000A10CQ85)

- 12 сентября 2025, 09:38

- |

🔶 ПАО «МТС»

▫️ Облигации: МТС-001P-29

▫️ ISIN: RU000A10CQ85

▫️ Объем эмиссии: 15 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: переменный

▫️ Размер купона: 14%

▫️ Амортизация: нет

▫️ Дата размещения: 12.09.2025

▫️ Дата погашения: 17.08.2030

▫️ ⏳Ближайшая оферта: 06.03.2027

Об эмитенте: «Мобильные ТелеСистемы» — российская телекоммуникационная компания, оказывающая услуги в России и странах СНГ.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

«МТС» 9 сентября проведет сбор заявок на облигации объемом 10 млрд.₽

- 05 сентября 2025, 15:45

- |

ПАО «Мобильные ТелеСистемы» является ведущей в РФ компанией по предоставлению услуг мобильной и фиксированной связи, входит в число крупнейших игроков на рынке предоставления доступа в интернет, кабельного и спутникового ТВ, активно развивает направления финансовых услуг, ИТ-решений, интернета вещей, обработки данных и облачных вычислений.

Сбор заявок 9 сентября

11:00-16:00

размещение 12 сентября

- Наименование: МТС-001P-29

- Рейтинг: ААА (НКР, прогноз «Стабильный»)

- Купон: до 14.50% (ежемесячный)

- Срок обращения: 5 лет

- Объем: 10 млрд.₽

- Амортизация: нет

- Оферта: да (Пут через 1.5 года)

- Номинал: 1000 ₽

- Организатор: БК РЕГИОН и ИФК Солид

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал