SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain

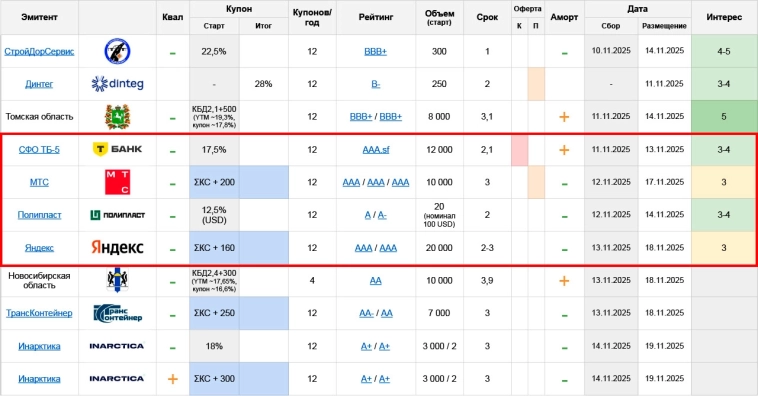

Первичные размещения облигаций: план на неделю с 10.11 по 16.11.25 (часть 2/3)

- 11 ноября 2025, 11:46

- |

💰 СФО ТБ-5 / Т-Кредитный поток 3.0: ААА (ru.sf), купон до 17,5% ежемес. (YTM до 18,95%), 2,1 года, 12 млрд.

Третья по счету секьюритизация кредитов, выданных Т-Банком. У нового выпуска два ключевых отличия от предыдущих:

- Обеспечением выступают не потребительские кредиты, а портфель кредитных карт. Платежная дисциплина по ним в среднем хуже, чем по потребительским кредитам. Поэтому сравнивать его со свежими «потребительскими» СФО не совсем корректно. В теории, для структурной сделки это не настолько значимый фактор, но будет интересно посмотреть на то, как его оценит в итоге рынок

- Револьверный период, в течение которого СФО продолжит выкупать в пул новые кредиты вместо выбывающих, а выпуск не будет амортизироваться, – составит 2,1 года. Это преимущество относительно ТБ-4 RU000A10CFK2, Сплит Финанса ПВ-1 RU000A10C3F4 и Альфа Фабрики ПК-1 RU000A10CKS5.

📱 МТС: AAA, флоатер ΣКС+200 ежемес. (EY до 20,15%), 3 года, 10 млрд.

С поправкой на относительно недавнее снижение КС, выпуск имеет премию 30-50 б.п. к основной группе старых флоатеров МТС, которые, в свою очередь, торгуются в топе доходностей AAA-грейда. Но приземлится, вероятно, куда-то ближе к предыдущему 2P-13 RU000A10D459. В целом, ничего нового для этого типа бумаг в этих рейтингах. И сильно интересного тоже считаю, что ничего

⚗️ Полипласт USD: A-/A, купон до 12,5% ежемес. (YTM до 13,24%), 2 года, 20 млн.

Даже если закрыть глаза на серийность эмитента, мне больше нравится их юаневый БО-08 RU000A10C8A4, который регулярно можно ловить с YTM 14+% (также, он короче, но это уже кому как). В сравнении с долларовыми Полипластами, новый на старте будет лучшим по доходности, поэтому для перекладки либо для тех кому принципиально важны именно доллары – считаю, очень даже подойдет

📱 Яндекс: AAA, флоатер ΣКС+160 ежемес. (EY до 19,68%), 2-3 года, 20 млрд.

Аналогично МТС – стартует с небольшой премией к своему 1Р-01 RU000A10BF48, от которой вряд ли что-то останется в конце. Бумаги Яндекса пока ничем особо порадовать не успели, параметры всегда были «на грани», а возможный расчет на особый статус крупного известного бренда ни разу не оправдался

Вернее, оправдался с их фиксом 1Р-02 RU000A10CMT9, но только в пользу эмитента, а не инвесторов: бумагу укатали до совсем неприличных доходностей и далее предсказуемо убрали под номинал. В общем, не вижу тут за что можно цепляться и сам тоже пропускаю

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

445

Читайте на SMART-LAB:

AUD/NZD: быки вошли во вкус, подтягивая котировки к новым высотам

Кросс-курс AUD/NZD после пробоя локального уровня 1.1692 откатился к нему и сейчас активно «топчется», осваивая свежую поддержку. Также стоит...

22:26

Россети Урал. Отчет об исполнении инвестпрограммы за Q4 2025г. Считаем дивиденды!

Компания Россети Урал опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в...

21:51

теги блога imabrain

- fix price

- IPO

- IPO 2024

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- АБЗ-1

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Биннофарм Групп

- Быстроденьги облигации

- ВДО

- ВК

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Газпромнефть облигации

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- ЛСР облигации

- Магнит

- МГКЛ

- Миррико

- монополия

- Мосгорломбард облигации

- МТС облигации

- Новатэк

- Новосибирская область

- новые технологии

- Норильский Никель

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полипласт облигации

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- РКС-Сочи

- Роделен облигации

- РОЛЬФ облигации

- Россети

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- сибавтотранс

- ТГК-14

- Томская область

- Уральская сталь

- флоатеры

- Фосагро

- Элемент лизинг

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК