ММК

ММК - дивиденды 1,65 руб/ао

- 31 октября 2019, 10:30

- |

закр реестра под див 15 января

ВОСА — 27 декабря

закр реестра ВОСА — 2 декабря

сообщение

- комментировать

- Комментарии ( 1 )

ММК - чистая прибыль в 3 кв на уровне предыдущего кв.

- 31 октября 2019, 10:28

- |

EBITDA за 3 кв. 2019 г. составила 525 млн долларов США, увеличившись на 5,6% к показателю за прошлый квартал. Маржа по EBITDA составила 26,1%.

Чистая прибыль компании за 3 кв. 2019 г. составила 271 млн долларов США, оставшись на уровне прошлого квартала.

Свободный денежный поток за 3 кв. 2019 г. существенно вырос и составил 289 млн долларов США.

Учитывая низкую долговую нагрузку, положительную генерацию денежного потока, а также устойчивое финансовое положение компании, Совет директоров по итогам работы за 3 кв. 2019 г. на заседании 30 октября 2019 года рекомендовал Внеочередному собранию акционеров утвердить выплату дивидендов - в размере 1,650 рубля на одну акцию, что эквивалентно 100% от FCF за квартал.

( Читать дальше )

ММК отчитается 31 октября и проведет телеконференцию - Атон

- 30 октября 2019, 11:03

- |

Наш прогноз выручки: $1 999 млн (без изм. кв/кв), EBITDA — $533 млн (+7.2% кв/кв), чистая прибыль — $307 млн (+12.9% кв/кв). Третий квартал — один из лучших для ММК в силу сезонных факторов, что дополнительно поддерживается более низкими ценами на сырье. Некоторую поддержку FCF должно оказать возможное уменьшение капзатрат. Акции MMK торгуются с консенсус-мультипликатором 3.5x EV/EBITDA 2020П.Атон

Телеконференция: 31 октября. Москва 16:00, Лондон 13:00. Россия +7 495 646 9315, Великобритания +44 207 194 3759. Код доступа: 86898911#.

ММК. Обзор операционных показателей за 3-ий квартал 2019 года. Прогноз финансовых показателей и дивидендов

- 24 октября 2019, 13:34

- |

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

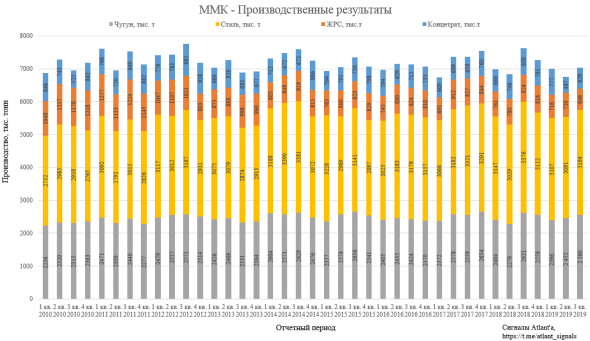

Производство всех ключевых продуктов ниже 3-го квартала прошлого года, но выше предыдущего квартала, за исключением железорудного сырья. В целом объем производства стабилен.

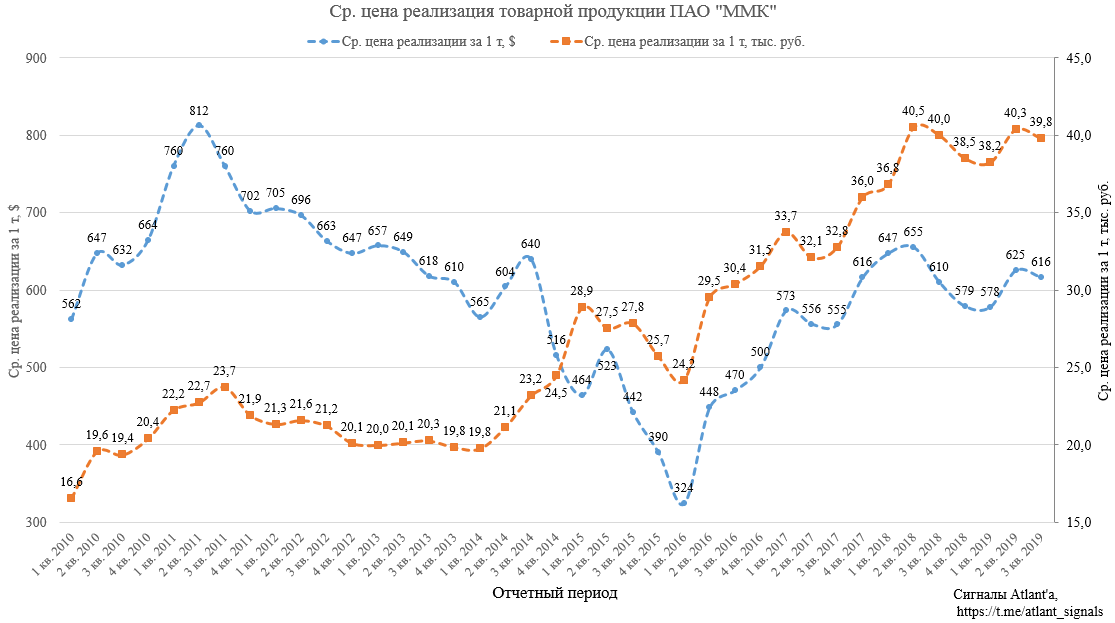

Средневзвешенная цена реализации 1-ой тонны стальной продукции снизилась с 625 долларов США до 616 по сравнению со 2-ым кварталом 2019 года, то есть снижение составило на 1,4%. По сравнению с 3-им кварталом 2019 года цена в долларах выросла на 1,0%.

В рублях средневзвешенная цена реализации снизилась с 40,3 тыс. руб. до 39,8 по сравнению со 2-ым кварталом 2019 года, то есть на 1,3%. При этом по сравнению с 3-им кварталом 2018 года цены снизились с 40,0 тыс. руб. до 39,8 то есть всего на 0,5%.

( Читать дальше )

Акции Северстали обладают потенциалом роста в 32% до 1151 рубля за бумагу - ITI Capital

- 22 октября 2019, 19:47

- |

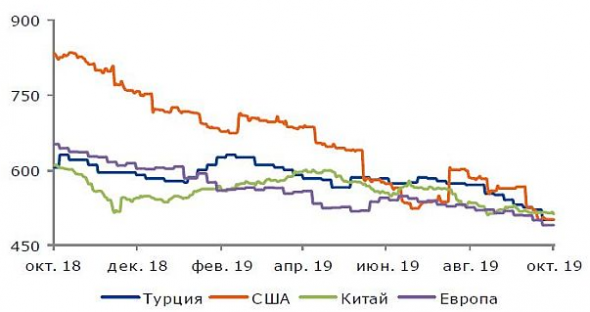

Цена акций «Северстали» с начала октября опустилась до минимума с 9 апреля 2018 г., когда были объявлены санкции США против «РУСАЛа». Несмотря на снижение цен на сталь, мы считаем коррекцию акций «Северстали» в последние два месяца чрезмерной и видим потенциал роста до 1151 руб./акция (+32% к текущему уровню) до конца 2020 г. Текущая цена предполагает 25%-ное снижение EBITDA в 2020 г., что неоправданно исходя из нашей оценки.

Позитивными факторами для инвесторов остаются высокие дивидендные выплаты Северстали (ожидаемая годовая дивидендная доходность – 12%) и устойчивая бизнес-модель компании, позволяющая гибко реагировать на изменения конъюнктуры на рынке благодаря вертикальной интеграции.

Дополнительные триггеры роста:

• 7 ноября «Северсталь» проведет день инвестора, в рамках которого менеджмент планирует уточнить прогнозы на следующий год и обновить результаты выполнения стратегических целей в текущем году, что может повысить доверие инвесторов к фундаментально привлекательным акциям компании.

( Читать дальше )

Лучше конкурентов отчитался ММК, аутсайдером вновь стал НЛМК - Промсвязьбанк

- 16 октября 2019, 15:26

- |

Группа ММК в III квартале 2019 года произвела 3,19 млн тонн стали, что на 3,3% выше уровня II квартала (3,09 млн тонн). Продажи товарной металлопродукции выросли в прошлом квартале по сравнению со II кварталом на 1,4% и составили 2,89 млн тонн. Группа НЛМК в III квартале 2019 года произвела 3,73 млн тонн стали, что на 6% ниже аналогичного показателя кварталом ранее. Продажи в прошлом квартале упали также на 6% ко II кварталу, до 4 млн тонн.

Лучше конкурентов отчитался ММК, который благодаря стабильному спросу на внутреннем рынке и снижению готовой продукции на складах, в третьем квартале смог нарастить производство и продажи. Аутсайдером в связи с продолжением проведения ремонтов в третьем квартале вновь стал НЛМК. В целом, операционные результаты компаний отражают слабость спроса на сталелитейную продукцию на внешних рынках, что подтверждается продолжением снижения экспортных продаж. Мы расцениваем операционные результаты российских металлургов по итогам 3кв. и 9М 2019г. как умеренно-негативные и не ждем хорошей динамики финансовых показателей. См. подробнее в обзоре ПСБ Аналитика & Стратегия.Промсвязьбанк

Операционные результаты ММК позволяют рассчитывать на хорошую финотчетность за 3 квартал - Sberbank CIB

- 16 октября 2019, 13:56

- |

Небольшое увеличение продаж с уровней 2К19 обусловлено внутренним спросом. Продажи готовой продукции выросли на 1,4% по сравнению с 2К19 до 2,9 млн т в 3К19, чему способствовало повышение на 7% продаж горячекатаного проката. Реализация сортового проката увеличилась на 4,1% благодаря высокому спросу на прокат строительного назначения. Доля продукции с высокой добавленной стоимостью немного уменьшилась, на 1 п. п. по сравнению с 2К19 до 49% в 3К19, тогда как доля продаж на внутреннем рынке достигла 91%, поставив очередной рекорд. Средняя цена реализации снизилась на 1,4% с уровней 2К19, отстав от индикативных цен на горячекатаный и холоднокатаный прокат на внутреннем рынке вследствие небольшого ухудшения ассортимента продаж и снижения цен на продукцию с высокой добавленной стоимостью.

( Читать дальше )

Ориентация ММК на внутренний рынок является его преимуществом - Атон

- 16 октября 2019, 11:55

- |

Продажи готовой продукции увеличились на 1.4% кв/кв до 2 897 тыс т. Объем производства угольного концентрата вырос на 29.2% кв/кв и достиг 629 тыс т, в то время как производство железной руды сократилось на 11.4% кв/кв до 646 тыс т. Производство стали выросло на 3.3% кв/кв до 3 194 тыс т, отстав от производства чугуна, которое выросло на 4.4% кв/кв благодаря завершению реконструкции доменной печи №7 — это позволило ММК сократить долю металлического лома в шихте. Средняя цена реализации стали снизилась на 1.5% кв/кв до $616/т вследствие значительной коррекции мировых цен на сталь. Цены на листовой прокат остались на прежнем уровне ($551/т), опережая бенчмарки (HRC Black Sea -3.9% за 3К19), что говорит о высокой премии на внутреннем рынке. Менеджмент компании ожидает, что сезонное снижение деловой активности и значительная коррекция мировых цен на сталь окажет давление на результаты компании в 4К19.

Производственные показатели и цены реализации ММК были стабильными кв/кв и соответствовали нашим ожиданиям. ММК занимает выгодную позицию благодаря своей ориентации на внутренний рынок и подверженности местным ценовым премиям на сталь. Тем не менее, мы сохраняем осторожность в сталелитейном секторе, видя сильное давление от падения мировых бенчмарков. Сейчас MMK торгуется с консенсус-мультипликатором 3.1x EV/EBITDA 2019П с существенным 26%-м дисконтом к российскому стальному сектору, что преимущественно объясняется ее более низкой ликвидностью и подверженностью влиянию Турции.Атон

Результаты металлургов отражают слабость спроса на сталелитейную продукцию на внешних рынках - Промсвязьбанк

- 15 октября 2019, 19:06

- |

Лучше конкурентов отчитался ММК, который благодаря стабильному спросу на внутреннем рынке и снижению готовой продукции на складах, в третьем квартале смог нарастить производство (+3,3% кв./кв.) и продажи (+1,4%). Незначительные изменения коснулись «Северстали» (выплавка: -1%, продажи: 0%) – здесь сказалась продажа завода в Балаково. Аутсайдером в связи с продолжением проведения ремонтов доменного и конверторного производства в третьем квартале вновь стал НЛМК, где производство и продажи упали на 6%.

В целом, операционные результаты компаний отражают слабость спроса на сталелитейную продукцию на внешних рынках, что подтверждается продолжением снижения экспортных продаж, которое наиболее заметно у НЛМК. Так, доля продаж на российский рынок для «Северстали» и НЛМК находится на максимальных уровнях в 67% и 43% соответственно. При этом рост продаж на рынке РФ наблюдался в основном в сегменте низкого передела, в частности листового проката, тогда как по остальным позициям было зафиксировано преимущественно снижение, что отразилось на падении доли продукции с высокой добавленной стоимостью у «Северстали» и ММК. Также после активного роста во 2 кв. на фоне форсирования строительными компаниями реализации проектов в преддверии изменения законодательства спрос на сортовой прокат снизился. Его продажи в 3 кв. упали у всех металлургов, наиболее существенным оказалось снижение у «Северстали» (-27% кв./кв.).

( Читать дальше )

ММК - общие продажи товарной продукции за 9 мес. -2,2% г/г

- 15 октября 2019, 11:30

- |

- Общие продажи товарной продукции по Группе ММК за 9 мес. 2019 г. составили 8 535 тыс. тонн, снизившись к аналогичному периоду прошлого года на 2,2%.

- По Группе ММК продажи продукции HVA за 9 мес. 2019 г. составили 4 181 тыс. тонн (+2,6% к 9 мес. 2018 г.). Доля такой продукции в общем объеме реализации выросла до 49,0%.

- Производство угольного концентрата ММК-Уголь за 9 мес. 2019 г. составило 1 893 тыс. тонн, снизившись на 14,8% к уровню прошлого года.

Прогноз

Менеджмент компании ожидает, что сезонное замедление деловой активности в совокупности со значительной коррекцией мировых цен на сталь будут оказывать давление на показатели Группы ММК в 4 кв. 2019 г.

Влияние данных негативных факторов будет частично компенсировано повышением операционной эффективности и высокой загрузкой агрегатов, производящих высокомаржинальную продукцию.

релиз

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал