Лукойл

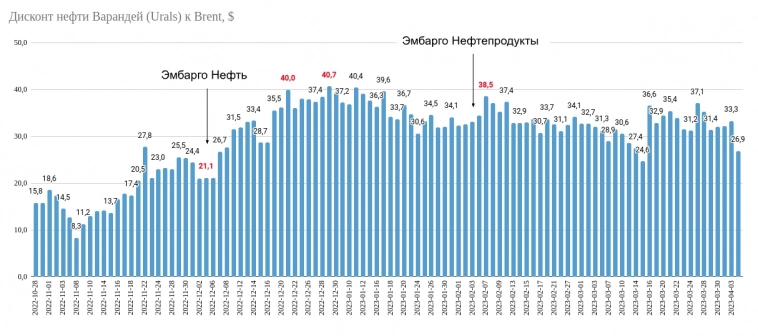

🎪 Реальная цена реализации российской нефти Urals

- 05 апреля 2023, 15:17

- |

Реальная цена реализации российской нефти Urals

Мнение Aromath:

👉 Отчетность от ЛУКойла РСБУ хотя бы такая ( bcs-express.ru/novosti-i-analitika/lukoil-otchitalsia-za-2022-po-rsbu) —

дело замечательное, потому как все гадают,

по какой цене в мире продается российская нефть ?

Судя по деньгам, учитывая даже демпферы, получается,

что чистой прибыли #LKOH ЛУКойл заработали столько же, как и в 2021 году.

Небольшой пресс-релиз на сайте #ROSN Роснефти подтверждает увеличение EBITDA на 9,5%.

Теперь следите за руками 🤹♀️, потому как чем ближе вы сидите, тем меньше видите и слышите.

В 2021 году нефть Brent стоила от 51 до 86 долларов при средней по году 71.

Средневзвешенный курс валют для МСФО Доллар США — 74.2291.

Brent бочка — 5270 рублей.

❗️Роснефть в отчете МСФО за 21 год (стр.30)

считает поставочную нефть Urals как среднее 5055 рублей за баррель по году,

что составляет дисконт 4% к эталонной Brent в торговом терминале.

Получается и допускаем, что нефтебочка Urals стоила в 22 году, как и в 21, то есть 5055 рублей за Юралс.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 15 )

В США подтвердили, что Японии разрешили закупать российскую нефть по цене выше лимита — ПРАЙМ

- 05 апреля 2023, 11:10

- |

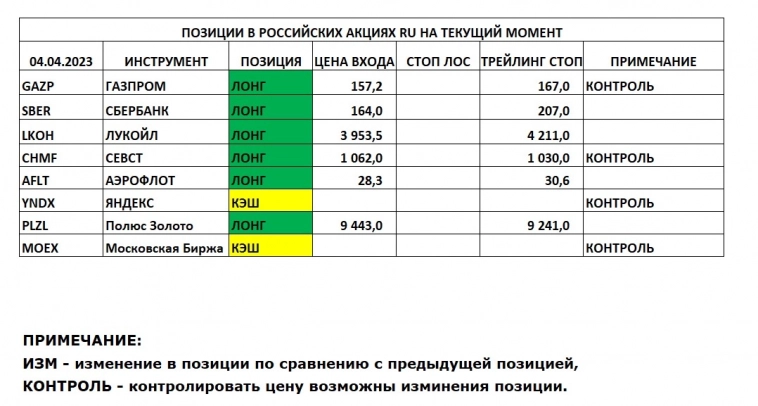

Позиции в РОССИЙСКИХ Акциях на 05.04.2023

- 05 апреля 2023, 10:35

- |

Акции Транснефти, Роснефти и ЛУКОЙЛа сохраняют инвестиционную привлекательность - Синара

- 04 апреля 2023, 20:11

- |

Катализаторы: высокие итоговые дивиденды за 2022 г.; сужение спреда Urals– Brent; ослабление рубля.

( Читать дальше )

16 российских компаний с оптимальным балансом рисков и доходности - Синара

- 04 апреля 2023, 16:21

- |

ЛУКОЙЛ. Вторая по объему добычи нефти компания в России выглядит очень привлекательно по мультипликаторам и ожидаемой дивидендной доходности, хотя после 2021 г. рынок не имел возможности ознакомиться с финансовыми результатами. На 12 месяцев вперед дивидендная доходность ожидается на уровне 22%, но показатель волатильный, поскольку неизвестны капзатраты и изменения в чистом оборотном капитале. Дивидендной политикой ЛУКОЙЛа предусматривается выплата 100% скорректированной суммы FCF. Кроме того, компания неоднократно проводила выкуп собственных акций. Долговая нагрузка близка к нулевой отметке, что позволяет присматриваться к активам за границей.ИБ «Синара»

( Читать дальше )

Отчетность Лукойла по РСБУ косвенно подтверждает прогноз значительных дивидендов за 2022 год - Мир Инвестиций

- 04 апреля 2023, 12:36

- |

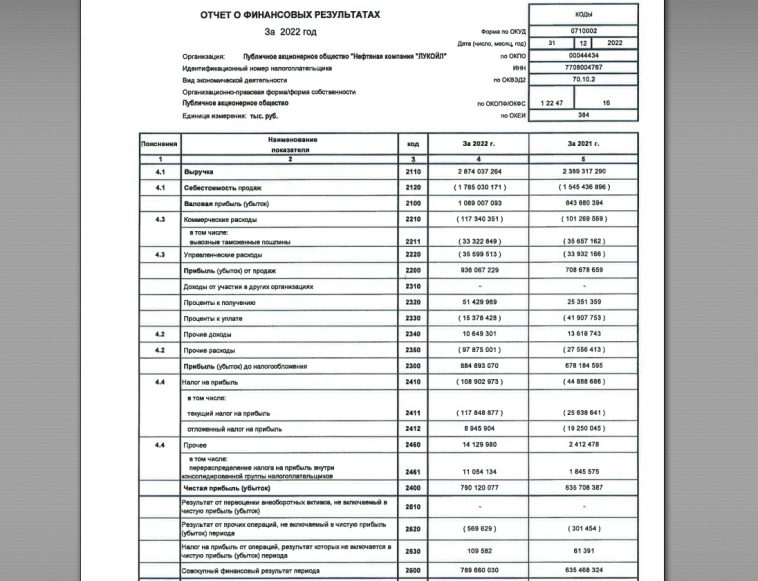

Результаты по РСБУ неконсолидированные, но чистая прибыль может служить индикатором. Как и у большинства российских нефтегазовых компаний, отчетность Лукойла в соответствии с российскими стандартами бухгалтерского учета (РСБУ) в значительной степени неконсолидированная и представляет материнскую компанию. Так, выручка по РСБУ может быть далека от выручки по МСФО: например, за 2021 г. по МСФО составила $128 млрд, а по РСБУ — только $32.4 млрд. Тем не менее есть основания полагать, что большая часть чистой прибыли консолидированной компании отражается на уровне чистой прибыли и по крайней мере годовую динамику показателя можно использовать как индикатор изменений чистой прибыли по МСФО. В 2021 г. чистая прибыль Лукойла достигла $8.6 млрд по РСБУ, что составило 82% от $10.5 млрд, отраженных в соответствии с МСФО, а за 2022 г. чистая прибыль по РСБУ выросла на 134% до $11.6 млрд, тогда как наша модель с учетом показателей по МСФО дает прогноз роста на 120% до $12.5 млрд.

( Читать дальше )

Дисконт на российскую нефть упал, спасибо ОПЕК+

- 04 апреля 2023, 12:07

- |

Сокращение добычи от ОПЕК+ работает, российская нефть стала внезапно нужнее для мира. В целом 25$ дисконта, которые планирует забирать правительство с 1 июля — весьма разумная цена (8-10$ политический и трейдинговый дисконт + 10-15$ доставка в зависимости от типа судна).

Ждем данные от Индии за февраль, хотя ключевым будет апрель — конечно (в феврале было эмбарго на нефтепродукты и время на перестройку с ростом экспорта сырой нефти вместо экспорта нефтепродуктов в ЕС).

( Читать дальше )

Позиции в РОССИЙСКИХ Акциях на 04.04.2023

- 04 апреля 2023, 10:53

- |

Продолжаю заряжать оптимизмом людей

- 04 апреля 2023, 10:01

- |

🛢 Воскресные новости о том, что ключевые страны ОПЕК (Саудовская Аравия, ОАЭ, Ирак и Кувейт) и ОПЕК+ (Оман и Казахстан) неожиданно для всех дружно решили снизить добычу нефти, вместе с Россией, которая в марте уже сделала это в добровольном порядке, мировой рынок чёрного золота в целом и российский фондовый рынок в частности встретили с большим энтузиазмом!

Речь идет о снижении на 1 млн баррелей в сутки с мая и до конца года, тогда как Россия продлит на тот же срок уже начатое в марте сокращение добычи на 500 тыс. б/с. В совокупности эти меры направлены на стабилизацию нефтяного рынка, и с одной стороны их можно считать неожиданными, а с другой — весьма ожидаемыми, учитывая, что котировки цен на чёрное золото марки Brent впервые за последние 15 месяцев уверенно начали погружаться ниже уровня $80 за баррель.

( Читать дальше )

Лукойл отчитался за 2022 год по РСБУ. Ожидаем финальные дивиденды за 2022 год?

- 04 апреля 2023, 09:23

- |

⛽️ Компания опубликовала финансовые результаты за 2022 год по РСБУ, как и ожидалось они оказались успешными. Начало 2022 года порадовало весь наш нефтегазовый сектор, пока цена на бочку находилась в приемлемом диапазоне, а спрос не утихал, нефтяники зарабатывали рекордные прибыли, я уже отмечал это в отчётах Татнефти (самый недооценённый нефтяной эмитент) и Роснефти (приверженность дивидендной политике). Теперь перейдём к основным показателям эмитента:

🛢 Выручка: 2,87₽ трлн (20,3% г/г)

🛢 Чистая прибыль: 790,1₽ млрд (24,2% г/г)

🔆 Если учитывать дивидендную политику Лукойла, то на дивиденды направляют не менее 100% свободного денежного потока (FCF), скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций. А значит, как минимум необходимо дождаться МСФО. Если опираться на показатели 2021 года, то чистая прибыль составила 635₽ млрд (РСБУ), 775₽ млрд (МСФО), а FCF был равен 693₽ млрд. Дивидендов за 2021 год было выплачено 877₽. Как мы можем наблюдать чистая прибыль по РСБУ выше чем в прошлом году, а по МСФО этот показатель ещё увеличится, а значит FCF тоже не останется в стороне. За 2022 год уже выплатили 256₽ дивидендов, а значит финальная выплата может составить ~800₽ (прогнозируемая выплата).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал