Ликвидность

Рубль. Тест на дебильность.

- 12 января 2022, 16:35

- |

Стало в моменте сегодня сразу всего 1.5 трлн. рублей.

Сам ох такого ещё не видел.

Про рост фонды забудьте.

А вот рубль может всех удивить.

- комментировать

- Комментарии ( 10 )

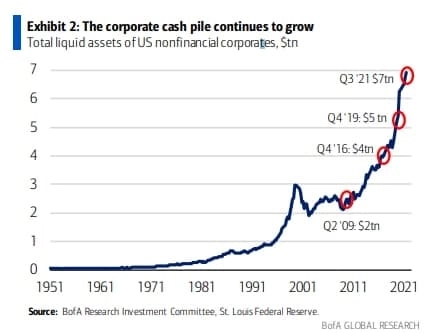

📈 У компаний США на балансе сейчас рекордные $7 трлн кэша — BofA

- 12 января 2022, 10:16

- |

👉 BofA: у компаний США на балансе сейчас $7 трлн кэша = на 33% больше, чем до пандемии

👉 WSJ: компании США планируют в 2022г еще увеличить расходы на buybackи и дивиденды. Денег достаточно практически на все

👉 Bloomberg Intelligence: у крупных корпоратов США на балансе все еще рекордное кол-во кэша. На capex мало что идет. В основном — на buybackи и дивиденды

👉 Goldman Sachs: кэш = потенциальный порох для ралли в акциях

www.wsj.com/articles/companies-plan-to-pour-even-more-cash-into-buybacks-dividends-in-2022-11640169002

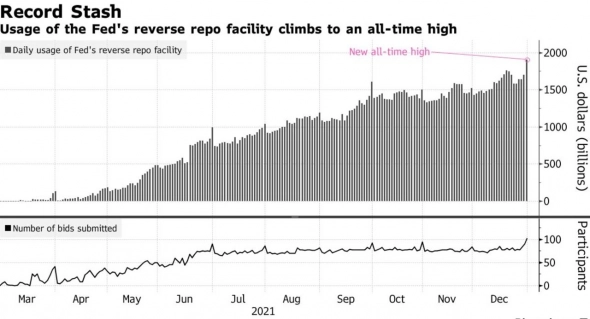

📈 Сумма операций РЕПО в США установила новый исторический максимум

- 03 января 2022, 21:07

- |

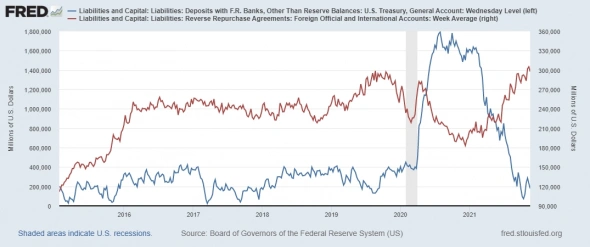

👉 Операции обратного РЕПО на рынке США достигли нового рекорда, что говорит о переизбытке ликвидности (кэша) в экономике США

👉 ФРС закончит программу выкупа активов с рынка в марте этого года

Состояние денежного рынка США и долларовой ликвидности

- 31 декабря 2021, 12:04

- |

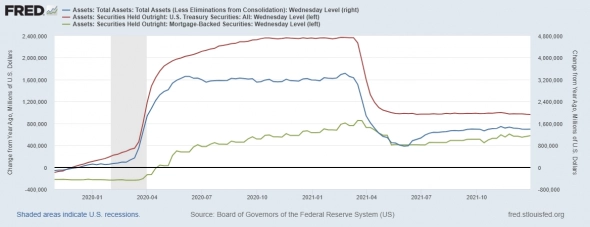

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) сократился на 33 млрд долларов

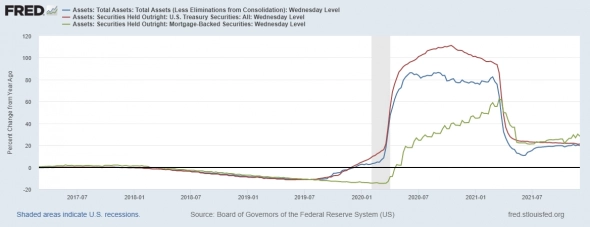

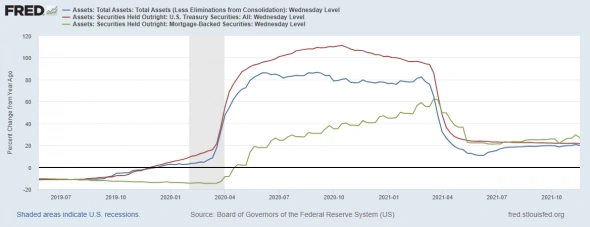

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Баланс ФРС на коней года остается стабильным, объемы трежерис на балансе более 5 трлн долларов, остальное – ипотека.

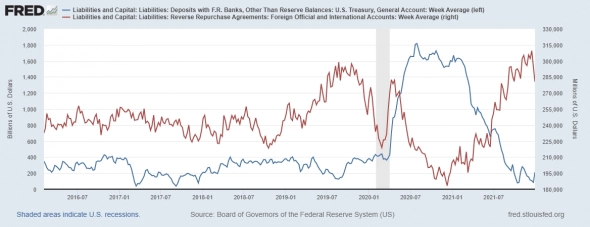

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

ФРС сворачивается быстрее, а Минфин начинает абсорбировать ликвидность. Что ждать дальше?

- 17 декабря 2021, 13:37

- |

На неделе прошли заседания ведущих центральных банков, стоит отметить Банк Англии, который неожиданно повысил ставку на 15 б.п., чем удивил долговой рынок Англии, фунт отреагировал не так волатильно, как госдолг.

Также ЕЦБ заявил о сворачивании пакета антиковидных мер до марта 2022 года, остальные программы QE будут продолжаться т.к. иначе быть не может, ибо южные страны погрязли в долгах и их нужно поддерживать.

ФРС в два раза ускорила сокращение QE и повысила консенсус по ставкам в следующем году, в сторону повышения ставки трижды.

Пауэлл на пресс-конференции выглядел неубедительно, похоже, что ФРС не знает, что делать поэтому решения будут перманентами и метрики экономики США, и ситуация с пандемией будут мониторится постоянно – это таит в себе массу рисков, т.к. повышает риск ошибки ФРС, что может привести к необратимым последствиям.

Впрочем, Пауэлл дал понять, что давление на финансовый рынок оказывать не будут, поэтому политика будет осторожной, что открыло окно для роста фондового рынка США до январского заседания, но после взлета котировки оказались снова под давлением.

( Читать дальше )

Вопрос про ликвидность

- 05 декабря 2021, 17:45

- |

Состояние денежного рынка США и долларовой ликвидности

- 03 декабря 2021, 11:47

- |

Неделя в монетарном мире была насыщенной:

1) Пауэлл больше не использует слово «transitory» в своих речах, и начал говорить о возможном ускорении в процессе сворачивания QE.

2) В «Бежевой книги» ФРС констатирует, что на начало ноября экономика развивается нормально, рынок труда укрепляется, но цены продолжают свой рост. Такие оценки явно указывают на возможное обсуждение более жесткой ДКП на декабрьском заседании, пресс-конференция Пауэлла пройдет 15-го декабря.

3) Банк Японии начал намекать, что монетарная политика может быть пересмотрена, т.к. текущая стратегия не приводит к нужным результатам.

4) ЕЦБ пока отмалчивается, но судя по росту цен производителям в ноябре, там надо что-то делать.

Тем временем на денежном рынке США происходило следующее.

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) снизился на 31,4 млрд долларов

( Читать дальше )

Маленький эпизод из жизни алготорговли на настоящем институциональном рынке FOREX.

- 25 ноября 2021, 22:05

- |

Пролог

У меня есть ПАММ-счет, по правилам оферты которого с момента любой инвестиции не могу получать вознаграждение за управление в течение года. При этом инвесторы никак не ограничены: могут снимать свои деньги+прибыль в любой момент времени.

На счете сейчас в управлении ~40 000 евро. Что позволяет открываться относительно крупными лотами. Я воспользовался такой возможностью, чтобы показать, как это происходит на настоящем институциональном рынке FOREX, который в данном случае представляет агрегацию нескольких крупных поставщиков ликвидности.

Мы говорим про реальный рынок FOREX, а не множество одноименных кухонных способов торговли на форексе, о которых слышал каждый. Ниже увидите, как это происходит.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 19 ноября 2021, 10:55

- |

Члены ФРС начинают высказываться по поводу повышения ставок уже в I квартале текущего года, судя по ценам на фьючерсы, рынок начал «прайсить» первое повышение ставки весной. ОПЕК+ соучастник проблемы вселенского масштаба, неужели это останется безнаказанным?

Тем временем на денежном рынке США происходило следующее.

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 11 млрд долларов

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все рассматриваемые показатели уже длительное время остаются без существенных изменений относительно прошлого года, то есть темпы роста идентичны прошлогодним.

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Повышение целевых показателей на 2023 год позитивно для динамики акций банка Санкт-Петербург - Атон

- 18 ноября 2021, 10:59

- |

С учетом благоприятных финансовых результатов и хорошей экономической конъюнктуры Банк Санкт-Петербург повысил свои целевые показатели на 2023 год. В частности, банк прогнозирует рентабельность собственного капитала в 2023 на уровне 16% против 15% ранее, а также планирует получить 21 млрд руб. чистой прибыли (ранее она прогнозировалась на уровне 17 млрд руб.). Кредитный портфель банка к 2023 должен увеличиться на 33% до 600 млрд руб., в том числе кредиты юридическим лицам — на 33% до 450 млрд руб., физическим лицам — на 35% до 150 млрд руб.

Новость позитивна для динамики акций банка, которые остаются одними из самых недооцененных в финансовом секторе и в целом на российском фондовом рынке. Исходя из представленного банком прогноза, бумага торгуется с мультипликатором P/E 2023 2.0x, что является абсурдно низким уровнем. Нам нравятся акции банка, несмотря на их низкую ликвидность.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал