ЛСР Группа

🏗 Сегмент недвижимости: «хай-перехай»?

- 22 октября 2020, 12:40

- |

🏗 Сегмент недвижимости: «хай-перехай»?

🏘 Сегодня рассмотрим сектор девелоперов, который в контексте нашего рынка стал одним из бенефициаров текущей ситуации в основном из-за мер, предпринятых властями. Определим ключевых публичных участников рынка и их текущую инвестиционную привлекательность.

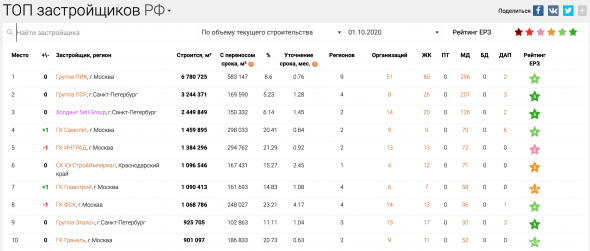

🏆 Среди крупнейших застройщиков на нашем рынке на бирже котируются ПИК, ЛСР, Эталон и Инград (последний рассматривать в анализе не буду, акции неликвидны, находятся в 3-ем котировальном списке биржи). Совсем скоро к ним присоединится ГК Самолет. IPO запланировано в текущем квартале.

🆘 Сразу перейдем к главному. На фоне мер поддержки экономики в апреле 2020 года власти запустили программу льготной ипотеки со ставкой 6,5%. Сначала программа распространялась на жилье стоимостью до 8 млн. в Москве, Санкт-Петербурге и Лен. области и до 3 млн. в регионах, но в июне условия стали более привлекательными: 12 млн. и 6 млн. соответственно, причем минимальный первоначальный взнос снизили с 20 до 15%. Программа действует до 1 ноября 2020 года, но совсем недавно президент предложил продлить ее еще до середины 2021 года.

( Читать дальше )

- комментировать

- 661 | ★1

- Комментарии ( 5 )

Операционные и финансовые показатели ЛСР продолжат расти - Промсвязьбанк

- 21 октября 2020, 13:07

- |

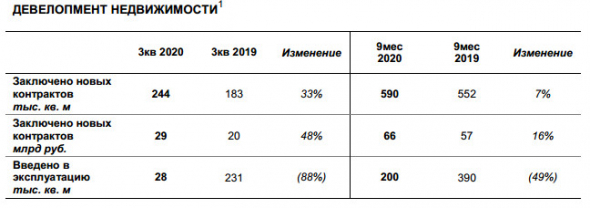

Группа ЛСР в январе-сентябре 2020 года увеличила продажи на 16% по сравнению с аналогичным периодом прошлого года — до 66 млрд рублей. За 9 месяцев группа реализовала 590 тыс. кв. м недвижимости (+7% г/г). В 3 квартале текущего года продажи компании выросли на 48% г/г — до 29 млрд рублей, общий объем реализованной недвижимости возрос на 33% г/г, до 244 тыс. кв. м.

Группа ЛСР продемонстрировала рост продаж недвижимости, несмотря на пандемию коронавируса. Основным фактором поддержки является государственная программа льготной ипотеки под 6,5%, которая делает ипотечные кредиты привлекательнее и значительно расширяет круг потенциальных покупателей, что создает высокий спрос на недвижимость и позволят застройщику увеличивать продажи. Рынок отреагировал на результаты ЛСР позитивно, котировки акций на Московской бирже прибавили 6,1%. Мы ожидаем продолжение роста операционных и финансовых показателей компании благодаря увеличению объема строительства и цен реализации недвижимости и рекомендуем держать акции компании с целевой ценой 990 руб./акция.Промсвязьбанк

Группа ЛСР опубликовала сильные операционные результаты за 3 квартал - Атон

- 21 октября 2020, 11:29

- |

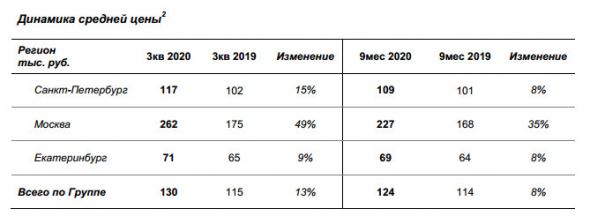

Объемы реализации недвижимости в 3К20 увеличились на 33% г/г до 244 тыс. кв. м. В стоимостном выражении они подскочили на 48% до 29 млрд руб., средняя цена составила 130 тыс. руб./кв. м. (+13% г/г). Объемы реализации недвижимости в Санкт-Петербурге выросли на 73% до 167 тыс. кв. м., а средняя цена подросла на 15% до 117 тыс. руб./кв. м. В Москве объемы реализации недвижимости упали на 22% до 42 тыс. кв. м, но средняя цена увеличилась на 49% до 262 тыс. руб./ кв. м. В Екатеринбурге продажи выросли на 9% до 35 тыс. кв. м., а цены — на 9% до 71 тыс. руб./кв. м. В сегменте строительных материалов в основном наблюдалась отрицательная динамика.

Квартальные результаты компании выглядят очень сильными и демонстрируют те же тренды, что и у других публичных девелоперов, которые отчитались на прошлой неделе. Стоит отметить, что средние цены в Московском регионе выросли на впечатляющие почти 50% г/г, что хоть и привело к некоторому сокращению продаж, предполагает, что рентабельность компании существенно укрепится во 2H20. Акции компании вчера после публикации результатов прибавили 5%.Атон

Продление программы льготной ипотеки обеспечит дальнейший рост показателей ЛСР - Велес Капитал

- 20 октября 2020, 17:02

- |

Ожидания. Мы позитивно смотрим на бизнес ЛСР в краткосрочной и среднесрочной перспективе. Значительная доля масс-маркет проектов в портфеле недвижимости (43% на конец 2019 г.) на фоне продления программы льготной ипотеки должен обеспечить условия для дальнейшего роста показателей Группы в 4К20 и 2021 г. Мы подтверждаем целевую цену акций ЛСР на уровне 946 руб. и устанавливаем рекомендацию «Держать».ИК «Велес Капитал»

Стоимость заключенных новых контрактов Группы ЛСР за 9 мес +16% г/г

- 20 октября 2020, 13:44

- |

Основные результаты за 9 месяцев 2020 года:

- Стоимость заключенных новых контрактов увеличилась на 16% год к году и достигла 66 млрд руб., а объём составил 590 тыс. кв. м;

- Средняя цена реализованной недвижимости выросла на 8% год к году и составила 124 тыс. руб. за кв. м;

- Доля заключенных контрактов с участием ипотечных средств составила 64% по сравнению с 48% за 9 месяцев 2019 года;

- Введено в эксплуатацию 200 тыс. кв. м чистой продаваемой площади, в соответствии с утвержденными планами Компании;

- Объем площадей, выведенных в продажу, составил 585 тыс. кв. м;

- Результаты в сегменте строительных материалов соответствуют ожиданиям руководства Компании.

( Читать дальше )

Сектор жилой недвижимости - очевидный бенефициар текущих макроэкономических тенденций - Газпромбанк

- 20 октября 2020, 12:54

- |

Динамика в период пандемии. Рынок жилой недвижимости столкнулся с резким падением потребительского спроса в связи с ограничениями из-за пандемии. Введенный в Москве и Московской области запрет на строительные работы повысил – хоть и временно – риски, связанные с покупкой недвижимости на этапе строительства, тем самым обострив ситуацию. В апреле застройщики столкнулись с падением продаж на 20-40% г/г, что ухудшило их балансы, поставило под угрозу графики реализации проектов и – что более важно – подорвало уверенность потребителей в сроках их завершения.

( Читать дальше )

Потенциал роста в акциях Группы ЛСР пока не отыгран - Фридом Финанс

- 20 октября 2020, 10:46

- |

По итогам первого полугодия компания увеличила продажи на 3% на фоне роста цен на 5%.

Мы полагаем, что компания могла реализовать порядка 180 тыс. кв. м недвижимости. В продаже группы 450 тыс. кв.м. Рынок жилой недвижимости способен вырасти в пределах 15% в год благодаря доступности ипотеки. Котировки ЛСР почти полностью восстановились после весеннего шока, но потенциал роста пока не отыгран. Цель — 1009 руб. на горизонте 12 месяцев.Ващенко Георгий

ИК «Фридом Финанс»

Обзор: Минфин РФ продлевает льготную ипотеку под 6,5% до 1 июля 2021 года

- 16 октября 2020, 23:13

- |

16.10.2020 15:35

Минфином России в соответствии с поручением Президента Российской Федерации В.В. Путина, озвученным на совещании с членами Правительства РФ 14 октября 2020 года, подготовлен и внесен в Правительство РФ проект постановления о продлении программы льготной ипотеки на новостройки под 6,5% до 1 июля 2021 года.

Программа субсидирования ставок по ипотеке на квартиры в новостройках запущена в апреле 2020 года для поддержки рыночного спроса на жилье, снизившегося из-за введения режима самоизоляции и резкого снижения доходов населения.

По состоянию на 12 октября 2020 заключено 224,4 тыс. кредитных договоров на 630,8 млрд руб. Использовано около 70% запланированного лимита программы (900 млрд рублей). Выдано 216,7 тыс. кредитов на 607,5 млрд руб.

К 1 ноября 2020 планируется выдать около 268 тыс. кредитов на сумму 800 млрд рублей.

Продление Программы до 1 июля 2021 года позволит дополнительно выдать 354 тыс. кредитов на 1,1 трлн руб., в том числе 90 тыс. кредитов на 270 млрд руб. – в ноябре-декабре 2020 года.

minfin.gov.ru/ru/press-center/?id_4=37240-minfin_rossii_vnes_v_pravitelstvo_proekt_postanovleniya_o_prodlenii_lgotnoi_ipoteki_pod_65_do_1_iyulya_2021_goda

Минфин подготовил проект продления льготной ипотеки до 31.12.2021

- 13 октября 2020, 07:07

- |

Как в американском фильме, спасение приходит в последний момент. За 2 недели до окончания программы льготной ипотеки (льготную ставку 6,5% предлагалось применять до 31 октября 2020) Минфин подготовил проект ее продления до 31.12.2021. (https://tass.ru/ekonomika/9691805)

Поддержка экономики через стимулирование спроса – понятная формула. Я ее разделяю. Дешевые кредиты под жилье поднимают цену последнего, но это лучше, чем отправка денег непосредственно на финансовый рынок с неизбежным формированием более губительных фондовых пузырей.

Льготная ипотека при этом не решает проблемы низкого качества заемщиков. Думаю, сама проблема плохих ипотечных долгов возникнет очень скоро, уже в следующем году. Но в силу ее величины не станет экономическим бедствием. Сейчас государство выделяет деньги на кредитование покупки жилья. В будущем будет вынуждено выделять деньги на помощь в обслуживании выданных ипотечных кредитов. Россия тяжело занимает деньги, но все-таки занимает. И обслужить плохие долги граждан через привлечение госзаимствований – посильная задача.

Источник иллюстрации: https://avatars.mds.yandex.net/get-zen_doc/1861837/pub_5dc2c316fe289100b1a3d1ad_5dc2efea4e057700b2a31b75/scale_1200( Читать дальше )

Восстановление спроса на рынке недвижимости создает предпосылки для улучшения финпоказателей Группы ЛСР - Промсвязьбанк

- 01 октября 2020, 17:40

- |

Акционеры ПАО «Группа ЛСР» на внеочередном собрании в среду утвердили выплату промежуточных дивидендов за первое полугодие 2020 года в размере 20 рублей на акцию, говорится в сообщении компании. Это будут первые промежуточные дивиденды, начисленные компанией. Общая сумма выплат составит 2 млрд 60,604 млн рублей. Список акционеров, имеющих право на получение дивидендов, будет составлен по данным на 12 октября 2020 года.

ЛСР обычно в качестве дивидендов выплачивает 78 рублей на акцию ежегодно, однако на фоне неопределенности в экономике в 2020 году компания выплатила дивиденды в размере 30 рублей на акцию (за 2019 год). Восстановление спроса на рынке недвижимости и рост цен создает предпосылки для улучшения финансовых показателей застройщика и, как следствие, увеличения дивидендных выплат акционерам. Выплата промежуточных дивидендов является позитивным сигналом для рынка и может способствовать продолжению роста акций компании.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал