Краткосрочная торговля

👽 Краткосрок: как торговать без суеты и нервов

- 17 июня 2025, 15:03

- |

Краткосрочный трейдинг — это золотая середина между скальпингом и инвестированием. Ты заходишь в сделку на несколько дней или недель, работаешь по тренду, но не зависишь от каждого чиха цены.

✔️В новом видео трейдер Академии Кинглаб Жасмин показывает, как можно торговать спокойно: без суеты и необходимости ловить каждый тик. Ты работаешь от уровней, у тебя есть план, четкий вход и вменяемый риск. Не 100 сделок в день, зато больше контроля и меньше эмоциональных качель.

Если ты ищешь способ зарабатывать на рынке, не сжигая себя — этот формат может тебе подойти!

( Читать дальше )

- комментировать

- 236

- Комментарии ( 0 )

Ударная свеча дает четвертый шанс

- 17 декабря 2023, 17:48

- |

Короткой строкой для краткосрочной торговли.

В пятницу был интересный торговый день по индексу Мосбиржи. Вполне вероятно, часть денежных средств, что были заморожены под размещение акций Совкомбанка, выплеснулись на рынок во второй половине дня. В итоге мы имеем ударный день роста с закрытием выше уровня поддержки в районе 3000-3030 пунктов по индексу.

Технически мы наблюдаем также дивергенцию по индексу относительной силы. Гистограмма MACD начинает расти, как это было в предыдущий раз в конце сентября.

Для участников рынка с повышенной склонностью к риску такая ситуация выглядит как неплохая точка входа с хорошим соотношением потенциальной прибыли к возможным убыткам.

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

Система или интуиция: что действительно работает в криптотрейдинге?

- 15 ноября 2023, 06:41

- |

Именно этот вопрос стоит в центре знаменитой книги Куртиса Фейса «Путь Черепах». Эта уникальная книга рассказывает о группе людей, обученных с нуля профессиональной торговле. Черепахи, как они были известны, следовали строгому набору правил, разработанных для них. Этот опыт подтверждает, что с правильной системой и дисциплиной можно достичь выдающихся результатов.

⏺ Система Черепахи следовали четко определенной торговой системе, которая минимизировала их ошибки и автоматизировала большую часть процесса. В мире криптовалют, где рынок работает круглосуточно и изменяется с невероятной скоростью, такая система может быть незаменимой. Она помогает убрать эмоции из процесса, придерживаясь рационального и последовательного подхода.

⏺ Интуиция С другой стороны, интуиция, которая развивается из опыта и глубокого понимания рынка, может дать трейдеру уникальное преимущество, позволяя «чувствовать» рынок. Интуиция может предоставить неповторимое преимущество, которое одна система дать не способна. Однако доверяться только интуиции без четкой системы может быть рискованным.

( Читать дальше )

Управление рисками в криптотрейдинге: подход доктора Элдера

- 22 сентября 2023, 10:24

- |

1️⃣ — принцип 2% риска

Согласно этому принципу, ни одна сделка не должна подвергать риску более 2% вашего торгового капитала. К примеру, если у вас в капитале $10,000, то стоимость потенциального убытка от любой сделки не должна превышать $200. Это позволяет сохранить большую часть вашего капитала вне зависимости от результатов отдельных сделок и продолжать торговлю даже после нескольких неудачных сделок подряд.

2️⃣ — правило «Тройного выбора»

Правило «Тройного выбора» включает анализ трех различных временных рамок: долгосрочной, среднесрочной и краткосрочной. Применительно к криптотрейдингу, это могут быть графики за год, месяц и день. Такой подход позволяет увидеть общую картину, а не ограничиваться краткосрочными колебаниями. Вспомните, например, резкий рост Bitcoin в декабре 2017 года, когда он достиг своего пика в $20,000, и последующий падение. Без широкого анализа можно было подумать, что это конец Bitcoin, но на долгосрочном графике это выглядело как еще один цикл в его волатильной истории.

( Читать дальше )

В такое эйфоричное время лучше покупать акции только на короткий срок

- 11 февраля 2021, 18:33

- |

Рост продаж со стороны инсайдеров, рост хеджирования со стороны фондов и сезонный фактор связанный с отчетностью — с большей настойчивостью говорят о скором начале коррекции голубых фишек. Поэтому акции Смарт-Инсайдеров распроданы, оставлены только краткосрочные недорогие бумаги, по которым почти у всех подвинули близко трейлинг-стоп ордера.

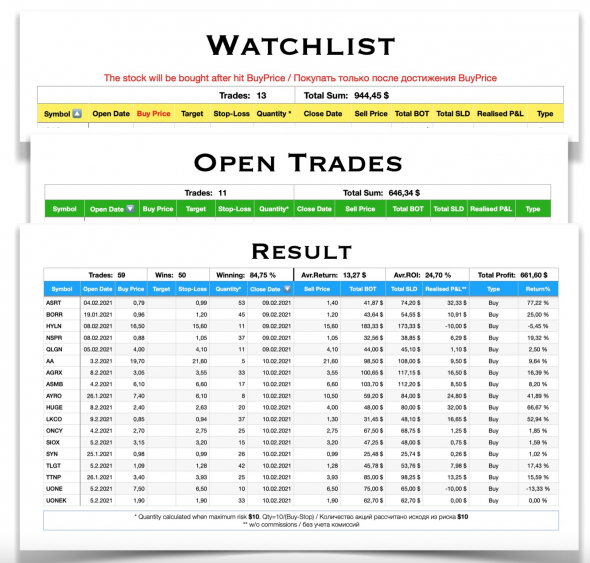

Рынок продолжает рост не смотря на медвежьи звонки (в том числе эйфорию среди аналитиков). Вчера закрыто 13 акций. Только одна проигравшая.

Сегодня в листе ожидания тоже 13 акций. Если воодушевление на рынке продолжит расти, то и наши ракетные кандидаты успеют съиграть.

(Подробности и в Профиле и Телеграмме)

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже Vol 2. Коллекция простых и сложных бэктестов: от скользящих средних до нейронки

- 17 августа 2020, 16:48

- |

Привет, после небольшого перерыва возвращаемся к бэктестам. Добавим к простой трендовой стратегии на Мосбирже 4 варианта выхода из позиций с возрастающим уровнем сложности. Для первых двух стратегий особых навыков не требуется, третья требует парсинга Телеграма и для последней потребуется обученная нейронная сеть при разметке сообщений.

Это продолжение рассуждений о риске и доходности акций на Московской бирже: https://smart-lab.ru/blog/625771.php Основные выводы из первой части:

1) Увеличение риска (стандартного отклонения) приводит к снижению будущей доходности акций, а не наоборот;

2) Стратегия, выстроенная только на основе исторической волатильности, несамостоятельна и проигрывает индексу.

В этот раз возьмем за основу трендовую стратегию в самом простом виде – на пересечении 1-месячной и 3-х месячной скользящей средней. И будем снижать риск разными способами с целью поднять доходность, Шарп, сократить время боковиков и корреляцию с бенчмарком. Об эффективности трендовых стратегий в России можно почитать здесь https://smart-lab.ru/blog/611263.php на глобальных ETF здесь

( Читать дальше )

Чтение средне и краткосрока на фунтодолларе с помощью индикаторов TST Levels и TST Vector Global

- 05 сентября 2019, 13:14

- |

Сразу скажу что материал ниже представляет интерес ТОЛЬКО тем кто интересуется работой на форекс. Просьба всех кто по привычке СЛаба «неуважает» или «ненавидит» форекс — пройти мимо не отрывая меня на каменты типа «нахера тут это говно» или «форекс? вау вау вау какой щит и просто пстец». Не пополняйте мой ЧС, лучше посмотрите в свои терминалы и сделайте выводы по своим ТСкам :) ОК? Договорились?

Далее… материал публикую здесь еще и потому, что среди моих друзей, подписчиков, учеников и партнеров много ребят, которым недоступен ВКонакте или Телеграмм. Как вы догадались — одни из Украины а другие с РФ. Поэтому я опубликовал оригинал статьи в ВКонтакте, а здесь сделаю перепечатку для раздачи ссылки тем кому Телек и Вконтакте не доступны. Но я надеюсь что всем заинтересованным в ловле рыбы на фунте эта статья тоже будет интересна. (Кстати кому доступен ВК или Телек — можете там зыркнуть че как. Ссылки на группы: Телеграмм Вконтакте )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал