Ключевая ставка ЦБ РФ

Экономика на бюджете: М2 подгоняют госрасходы, а ЦБ не может быстро снижать ставку

- 21 августа 2025, 20:58

- |

Отмечу ключевые моменты:

Кратко:

Оживилось кредитование, но только в корпоративном сегменте, население (пока) продолжает гасить долги. Денежная масса М2 выросла быстрее, чем кредиты (15% г/г против 10,1%), что указывает на главный источник — бюджетные расходы, а не рыночную активность. Это делает задачу ЦБ по снижению ставки и одновременному удержанию инфляции практически невозможной. Для инвестора это означает, что облигации становятся менее привлекательны, а более выигрышными выглядят акции и фонды денежного рынка.

Подробно:

📌 Оживление кредитной активности

Несмотря на «жёсткие денежно-кредитные условия», корпоративный сегмент показал ускорение:

«Месячный рост кредита экономике несколько увеличился, составив 1,1% против 0,5% в июне». Банки остаются интересными.

( Читать дальше )

- комментировать

- 3К | ★2

- Комментарии ( 7 )

GP Morgan прогноз на ставку ЦБ

- 21 августа 2025, 19:36

- |

3й кв 25го — 17%

4й кв 25го — 15%

1й кв 26го — 13%

3й кв 26го — 12%

Но сам Демура предполагает ещё более стремительное снижение ставки. youtu.be/GWTj4r5_01g?t=1229

😵Дирижеры рынка: как ключевая ставка заставляет «плясать» цены на ваши облигации

- 21 августа 2025, 19:32

- |

#ПолиГрамотность

🙌Представьте, что в 2020 году вы купили облигацию с доходностью 6% годовых. Тогда это была отличная история на фоне низких ставок. Проходит два года. Инфляция взлетает, Центробанк предпринимает решительные меры, и ключевая ставка взлетает с 4.5% до 16%. Вы заглядываете в брокерский счет и видите, что рыночная цена вашей облигации упала на 20-30%. Но почему? Сегодня мы разберем, как одно решение регулятора может сжечь миллиарды рублей, запертые в долговых инструментах.

📍Ключевая ставка ЦБ — это не просто цифра. Это базовая стоимость всех денег в экономике. Это риск-фри ориентир, от которого отталкивается доходность всех остальных активов. В реальности, чистый безрисковый актив практически не существует, но есть инструменты, которые близки к этому

💡Основное правило, которое нужно знать:

Цена облигации и ее доходность к погашению (это по сути внутренняя норма доходности) движутся в строго противоположных направлениях:

🔽Если рыночная цена облигации падает (при прочих равных), ее доходность автоматически растет.

( Читать дальше )

"Какие облигации будут чувствительными к изменениям ключевой ставки в сентябре?".

- 21 августа 2025, 16:53

- |

Приветствуем любимых подписчиков и новичков канала! ✨

На этой неделе постоянно наблюдаются попытки Индекса Мосбиржи вернуться к уровню 3000, но инвесторы все чаще начинают обращать внимание на облигации. Вчера Индекс гособлигаций RGBI превысил максимум года и дошел до отметки 122,3. Последний раз на такой позиции был в декабре 2023 г.

И это не удивительно. Уже не за горизонтами следующее заседание ЦБ по вопросу ставки — 12 сентября. Чем ближе к дате события, больше растет количество ожиданий, что ЦБ готов продолжить смягчение ДКП. В условиях текущей ключевой ставки, доходность долгосрочных ОФЗ превышает 14%, а корпоративных среднесрочных облигаций с высоким кредитным рейтингом (АА и ААА) составляет 16%.

Какие облигации будут сильно реагировать на снижение ключевой ставки?

В нашей команде ставки на облигации в основном делает Victoria Blonda потому что выбирает стабильность, а не риски. По ее наблюдениям уже несколько недель подряд фонды облигаций становятся лидерами спроса в предпочтениях инвесторов сместив денежный рынок (вклады). С января под конец июля в облигации было вложено 261 млрд руб.

( Читать дальше )

Текущая динамика совокупной инфляции складывается по благоприятной траектории и позволяет рассчитывать на снижение ставки в сентябре до 16% — Альфа Банк

- 21 августа 2025, 15:09

- |

«Однако следует отметить, что продовольственная дефляция начинает замедляться, и усиливаются риски со стороны непродовольственного сектора, — указывают Орлова и Кобяк. — Пока продовольственная дефляция нивелирует проинфляционные риски со стороны непродовольственного сегмента, но по мере исчерпания сезонного снижения цен на плодоовощную продукцию они могут усилиться. Тем не менее, в данный момент текущая динамика совокупной инфляции складывается по благоприятной траектории и позволяет рассчитывать на снижение ставки в сентябре до 16%»

Источник

Ждем понижения ключевой ставки?

- 21 августа 2025, 14:24

- |

И по этому поводу я хочу показать сводную таблицу от Банка России за январь-июль 2025 года. Они показывают цифры немного в других разрезах и у них уже в июле видно, что цены на продовольственные товары пошли вниз, а так же на услуги без учета ЖКХ. И у них очень хорошо видно, как плодоовощная продукция тащит среднюю вниз. И вот эта табличка уже местами вселяет оптимизм. И кажется, пора готовиться к очередному понижению ключевой ставки при таких цифрах, ведь ЦБ говорит, что высокая ключевая ставка нужна, чтобы бороться с инфляцией. А если инфляция падает, то пора понижать ключевую ставку?

( Читать дальше )

Отклонение текущих темпов роста цен от прогнозных позволит ЦБ рассмотреть возможность снижения ключевой ставки как на 100, так и на 200 б.п. в сентябре — Ренессанс Капитал

- 21 августа 2025, 13:12

- |

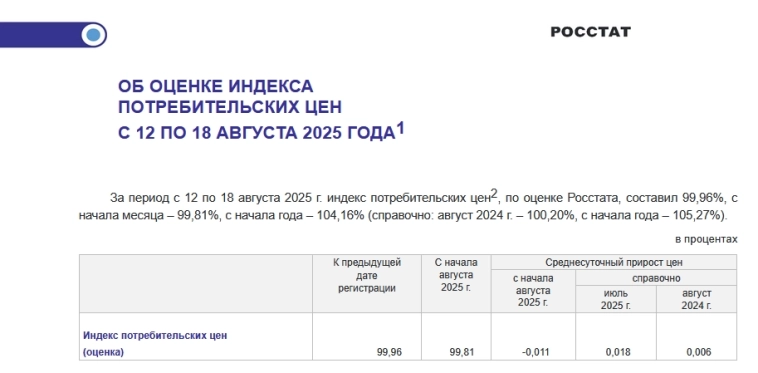

По данным Росстата, за период с 12 по 18 августа потребительские цены снизились на 0,04% н/н (после снижения на 0,08% неделей ранее), что соответствует середине сезонной нормы. По оценке Минэкономразвития, это подразумевает замедление инфляции до 8,5% г/г к середине августа (после 8,8% по итогам июля). На прошедшей неделе снижение цен на продовольственные товары замедлилось (до -0,20% н/н), в то время как рост цен на непродовольственные товары ускорился (до +0,10 н/н). С учетом совокупности недельных данных снижение цен в августе складывается на уровне порядка 0,3% м/м. С поправкой на сезонность это соответствует росту на 0,3% м/м или 3,2% в аннуализированных значениях (SAAR), по нашим оценкам, т.е. вблизи долгосрочной цели.

В 3кв25 рост цен, по нашим оценкам, складывается на уровне 5,9% SAAR, в то время как центр диапазона базового прогноза Банка России, представленного в июле, предусматривал 8,5%. Отклонение текущих темпов роста цен от прогнозных, на наш взгляд, позволит Банку России рассмотреть возможность снижения ключевой ставки как на 100, так и на 200 б.п. в сентябре.

( Читать дальше )

ЦБ: необходимо «дать передышку» российской экономике

- 21 августа 2025, 12:30

- |

Без новых подходов к производительности труда рост зарплат неизбежно будет «съеден» инфляцией, и работающие люди в итоге ничего не выиграют.

Российская экономика переходит к «сбалансированным темпам роста» после перегрева в последние два года.

Ну и ну!

ЦБ РФ. Ставку могут оставить 18% до нового года, идет только нормализация цен

- 21 августа 2025, 12:04

- |

Он отметил, что в настоящее время экономика задействовала почти все производственные мощности, а главное – кадровые ресурсы.

«Сейчас найти новых работников тяжело. Нужна передышка и новые подходы к повышению производительности труда. Без этого весь рост зарплат неизбежно будет «съеден» инфляцией, и работающие люди в итоге ничего не выиграют»

Он также отметил, что поздравлять с победой над инфляцией рано, поскольку сейчас идет только нормализация цен. Говоря о ключевой ставке, Ганган допустил возможность удерживания ставки на текущем уровне 18% для устойчивого замедления инфляции до конца года. Но, по его словам, на 2027 год прогнозируется снижение ставки до 7,5-8,5%.

t.me/rbc_news/128195

Добавьте посту до 15 плюсов, если он достоин первой страницы. Стоит подписаться:

smart-lab.ru/my/master1/ почитайте, кстати.

( Читать дальше )

ЦБ в сентябре может снизить ставку, но ждём предельно жёсткий сигнал, что ниже 16% в этом году не пойдём, а в 2026 г. не будет ниже 13-14% — MMI

- 21 августа 2025, 10:02

- |

Инфляционные ожидания выросли с 13 до 13.5%

Наблюдаемая инфляция: с 15 до 16.1%

Несмотря на то, что темпы роста цен уже 4 месяца вблизи 4%, люди не верят в низкую инфляцию. Почему так? Мы это регулярно читаем в нашей ленте: пока идут военные действия на Украине и военные расходы растут, низкой инфляции не будет! Это популярная точка зрения в обществе. Мы с этим не согласны. Даже при высоких ИО и большом дефиците бюджета ЦБ имеет возможность обеспечивать ценовую стабильность, но для этого нужна более жёсткая ДКП

Обвал ставок по депозитам при росте ИО привёл к сокрушительному коллапсу реальных ставок. Уже в сентябре они уйдут ниже нуля. Норма сбережений может упасть с 10-11% до 6-8%. Это увеличит потребительский спрос на 5% в год (в номинале) — далее потребительский бум и инфляция

Игра в смягчение ДКП становится опасной! ЦБ в сентябре может снизить ставку, но ждём предельно жёсткий сигнал, что ниже 16% в этом году не пойдём, а в 2026г не будет ниже 13-14%

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал