SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Капитализация

Капитализация ГАЗПРОМА меньше капитализации дочек на балансе! - Где цена самого Газпрома?

- 29 мая 2022, 17:13

- |

капитализация Газпрома сейчас меньше чем капитализация дочек на балансе… :)

не пробовали прикинуть?… дочерних и зависимых компаний у Газпрома более 100…

естественно что те где владение 100% на ММВБ не торгуются. но есть и те что торгуются.

Я от нечего делать хотел посчитать на досуге частично концы нашел, вот часть торгуемых:

Газпромнефть (капа 1952 млрд.р) = 95,68%

Новатек (капа 2917 млрд.р) =19,9%

Мосэнерго (капа 73,4 млрд.р) =53,5%

ОГК-2 (капа 68,2 млрд.р) = 80%

ТГК-1 (капа 33,4 млрд.р) =51,79%

МОЭСК (капа 43,4 млрд.р) =27,4%

МОЭК = 88,441 %

Газпромбанк — банк не под санкциями, ТРЕТИЙ в рейтинге по России по размеру активов.

СОГАЗ, ЦентрэнергоХолдинг 100%, ГазпромЭнергохолдинг 100% и т.д.

бросил дальше считать там добрая 100 с хвостом дочек.

более полный расклад по дочерним компаниям список тут

==============

только Газпромнефть = 1\3 капитализации Газпрома на ММВБ.

Капитализация Газпрома в рынке существенно занижена, если распродавать по частям все активы мы получим оценку от 1000р. за акцию.

( Читать дальше )

не пробовали прикинуть?… дочерних и зависимых компаний у Газпрома более 100…

естественно что те где владение 100% на ММВБ не торгуются. но есть и те что торгуются.

Я от нечего делать хотел посчитать на досуге частично концы нашел, вот часть торгуемых:

Газпромнефть (капа 1952 млрд.р) = 95,68%

Новатек (капа 2917 млрд.р) =19,9%

Мосэнерго (капа 73,4 млрд.р) =53,5%

ОГК-2 (капа 68,2 млрд.р) = 80%

ТГК-1 (капа 33,4 млрд.р) =51,79%

МОЭСК (капа 43,4 млрд.р) =27,4%

МОЭК = 88,441 %

Газпромбанк — банк не под санкциями, ТРЕТИЙ в рейтинге по России по размеру активов.

СОГАЗ, ЦентрэнергоХолдинг 100%, ГазпромЭнергохолдинг 100% и т.д.

бросил дальше считать там добрая 100 с хвостом дочек.

более полный расклад по дочерним компаниям список тут

==============

только Газпромнефть = 1\3 капитализации Газпрома на ММВБ.

Капитализация Газпрома в рынке существенно занижена, если распродавать по частям все активы мы получим оценку от 1000р. за акцию.

( Читать дальше )

- комментировать

- 9.3К | ★9

- Комментарии ( 55 )

Дорого значит ликвидно? Сравнительный анализ акций России и США (+ код на Python)

- 20 апреля 2022, 17:00

- |

Цель исследования — показать связь между капитализацией и ликвидностью на российском рынке через пересечение позиций в портфелях. Распространенная точка зрения, что рыночная капитализация хорошо отражает ликвидность. Например, в индексе ММВБ-Мосбиржи больший вес дается более дорогим компаниям. Этот пост является дополнением к исследованиям по факторным премиям, опубликованным ранее на SL: https://smart-lab.ru/blog/791938.php

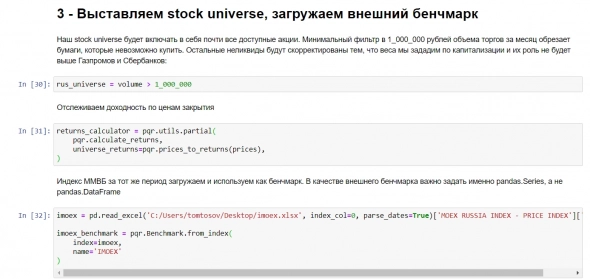

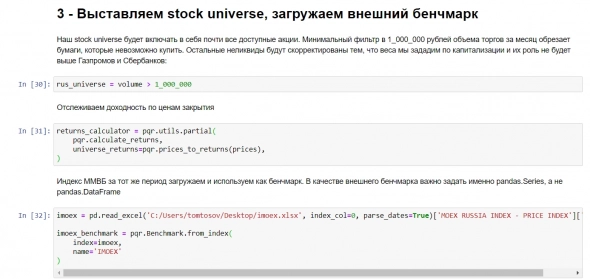

В этой статье также будем проверять гипотезы через построение портфелей, но технические детали вынесены в блокнот с кодом в формате .ipynb. Состоит из кодовых блоков и комментариев. По нему можно полностью реплицировать исследование на своих данных. Выглядит так:

Ссылку размещу в конце текста.

( Читать дальше )

В этой статье также будем проверять гипотезы через построение портфелей, но технические детали вынесены в блокнот с кодом в формате .ipynb. Состоит из кодовых блоков и комментариев. По нему можно полностью реплицировать исследование на своих данных. Выглядит так:

Ссылку размещу в конце текста.

Основные результаты

В США 25% самых дорогих компаний почти полностью отражают ликвидность. Позиции в портфеле самых дорогих компаний совпадают с 25% наиболее активно торгуемыми бумагами на 90%. В России пересечение аналогичных портфелей всего 73%, т.е. у четверти бумаг есть рассинхронизация в ликвидность-стоимость. В отдельные периоды значение доходило до 50%.

( Читать дальше )

Песочница российского фондового рынка

- 25 марта 2022, 17:42

- |

Для того чтобы не забыть.

На 24 марта фрифлоут фондового рынка РФ порядка 14,7 трлн руб, в т.ч. 10,6 трлн руб у нерезидентов!

Оборот фонодовой секции (без облигаций) Мосбиржы примерно 150-200 млрд в день.

Какой можно сделать вывод?

На 24 марта фрифлоут фондового рынка РФ порядка 14,7 трлн руб, в т.ч. 10,6 трлн руб у нерезидентов!

Оборот фонодовой секции (без облигаций) Мосбиржы примерно 150-200 млрд в день.

Какой можно сделать вывод?

Стоит ли инвестировать в Airbnb в 2022 году?

- 16 февраля 2022, 12:48

- |

(не финансовый совет)

В прошлом году акции были волатильными, торговались от 220 до 130$

В своем последнем квартале, закончившемся 30 сентября 2021 г/, Airbnb сообщила, что выручка на 36% выше, чем в том же квартале 2019 года, а чистая прибыль — на 213% выше

Рыночная капитализация- 105 млрд$

Чистая прибыль- 834 млн$, выручка в 2,2 млрд$, это все комиссия за бронирование жилья и отелей

При этом Airbnb не несет расходов на отели и зарплату его персонала

Общие затраты и расходы компании в процентах от выручки упали с 69% в третьем квартале 2020 года до 62% во втором квартале 2021 года

Так что компания может быстро увеличить доходы, сохраняя при этом те же расходы - вроде как хороший знак для инвесторов

Перспективы:

За 10 лет (не считая пандемии) расходы на путешествия ежегодно росли на 3-5%, при среднем росте на 4% в год в следующие 30 лет, адресный рынок Airbnb будет 10 трлн$, в прошлом году Airbnb освоил всего 1% от общего объема рынка бронирования, так что есть куда расти

( Читать дальше )

В прошлом году акции были волатильными, торговались от 220 до 130$

В своем последнем квартале, закончившемся 30 сентября 2021 г/, Airbnb сообщила, что выручка на 36% выше, чем в том же квартале 2019 года, а чистая прибыль — на 213% выше

Рыночная капитализация- 105 млрд$

Чистая прибыль- 834 млн$, выручка в 2,2 млрд$, это все комиссия за бронирование жилья и отелей

При этом Airbnb не несет расходов на отели и зарплату его персонала

Общие затраты и расходы компании в процентах от выручки упали с 69% в третьем квартале 2020 года до 62% во втором квартале 2021 года

Так что компания может быстро увеличить доходы, сохраняя при этом те же расходы - вроде как хороший знак для инвесторов

Перспективы:

За 10 лет (не считая пандемии) расходы на путешествия ежегодно росли на 3-5%, при среднем росте на 4% в год в следующие 30 лет, адресный рынок Airbnb будет 10 трлн$, в прошлом году Airbnb освоил всего 1% от общего объема рынка бронирования, так что есть куда расти

( Читать дальше )

Допэмиссии Аптеки 36,6

- 09 февраля 2022, 18:46

- |

Помню первую половину 10х, я тогда увлекался 6-м эшелоном ММВБ и много общался на форумах. Про Аптеки чёткая ассоциация с тех пор: 36.6=допэмиссия.

На смарт-лаб я писал про Аптеки в связи с небольшим исследованием про Инсайд на бирже ММВБ. а сейчас обращу внимание на эту сеть в смысле её частых допэмиссий.

⇨ 4 кв 2015 105 млн акций, капа ₽1.6 млрд;

⇨ 2 кв 2016 976,4 млн акций, капа ₽11,4 млрд;

акций в 9 раз больше, капа в 7,5 раз

⇨ 1 кв 2017 уже 2,3 млрд акций, капа ₽19,7 млрд;

т.е. акций с 2016 стало в 2.3 раза больше, а капа выросла в 1.7 раза.

⇨ 2 кв 2019 уже 6,7 млрд акций! капа уже ₽80 млрд;

⇨ 2020 год 7,6 млрд акций, рыночная капитализация компании 106 млрд рублей.

на конец 2021 года рынок оценивает Аптечную сеть 36.6 в ₽104,5 млрд.

2012-2022 количество акций увеличилось в 72 раза, капа выросла в 26 раз.

( Читать дальше )

На смарт-лаб я писал про Аптеки в связи с небольшим исследованием про Инсайд на бирже ММВБ. а сейчас обращу внимание на эту сеть в смысле её частых допэмиссий.

⇨ 4 кв 2015 105 млн акций, капа ₽1.6 млрд;

⇨ 2 кв 2016 976,4 млн акций, капа ₽11,4 млрд;

акций в 9 раз больше, капа в 7,5 раз

⇨ 1 кв 2017 уже 2,3 млрд акций, капа ₽19,7 млрд;

т.е. акций с 2016 стало в 2.3 раза больше, а капа выросла в 1.7 раза.

⇨ 2 кв 2019 уже 6,7 млрд акций! капа уже ₽80 млрд;

⇨ 2020 год 7,6 млрд акций, рыночная капитализация компании 106 млрд рублей.

на конец 2021 года рынок оценивает Аптечную сеть 36.6 в ₽104,5 млрд.

2012-2022 количество акций увеличилось в 72 раза, капа выросла в 26 раз.

( Читать дальше )

Это наша с тобой биография. Компании малой капитализации с ММВБ 2012-2022. IPO и делистинги

- 22 января 2022, 21:15

- |

С одной стороны, визуализация архивных данных с Московской биржи, с другой стороны подкаст.

Вспомнили многие компании (старожилы припомнят): от Московский НПЗ до Трансаэро, от Разгуляй до Трансконтейнер, от ЦУМ до Протек...

( Читать дальше )

Вспомнили многие компании (старожилы припомнят): от Московский НПЗ до Трансаэро, от Разгуляй до Трансконтейнер, от ЦУМ до Протек...

( Читать дальше )

Вопрос про покупку и продажу торговых систем.

- 18 декабря 2021, 13:58

- |

В этой теме говорится не о HFT и не о тех системах, где требуется очень быстрый интернет.

Понятно, что есть лохотронщики, которые подогнали нужные индикаторы под нужные когды, после чего продают всем желающим.

Таких в этой теме рассматривать не будем.

Бывает, что человеку срочно нужны деньги, а за короткое время даже на хорошей системе с его брокерским счётом быстро не заработаешь нужной суммы, такие люди тоже в этой теме не рассматриваются.

Наверное, есть ещё какие-то отклонения от нормы, которые также не стоит учитывать.

Кто может тогда продавать?

Фирмы — вряд ли, потому что не хотят передавать кусок пирога конкурентам.

Разве что за суммы, сравнимые с теми, которые фирма при своём капитале может заработать за 20 — 50 лет.

Люди, у которых есть системы, которые намного лучше продаваемой и которые с ней не коррелируют.

Но зачем? Вдруг более прибыльные системы перестанут зарабатывать?

Иногда говорят, что денег у создателя системы недостаточно для загрузки на полные объёмы, вот и решил за вознаграждение поделиться с одиночками, у которых для полной загрузки тоже недостаточно денег.

( Читать дальше )

Понятно, что есть лохотронщики, которые подогнали нужные индикаторы под нужные когды, после чего продают всем желающим.

Таких в этой теме рассматривать не будем.

Бывает, что человеку срочно нужны деньги, а за короткое время даже на хорошей системе с его брокерским счётом быстро не заработаешь нужной суммы, такие люди тоже в этой теме не рассматриваются.

Наверное, есть ещё какие-то отклонения от нормы, которые также не стоит учитывать.

Кто может тогда продавать?

Фирмы — вряд ли, потому что не хотят передавать кусок пирога конкурентам.

Разве что за суммы, сравнимые с теми, которые фирма при своём капитале может заработать за 20 — 50 лет.

Люди, у которых есть системы, которые намного лучше продаваемой и которые с ней не коррелируют.

Но зачем? Вдруг более прибыльные системы перестанут зарабатывать?

Иногда говорят, что денег у создателя системы недостаточно для загрузки на полные объёмы, вот и решил за вознаграждение поделиться с одиночками, у которых для полной загрузки тоже недостаточно денег.

( Читать дальше )

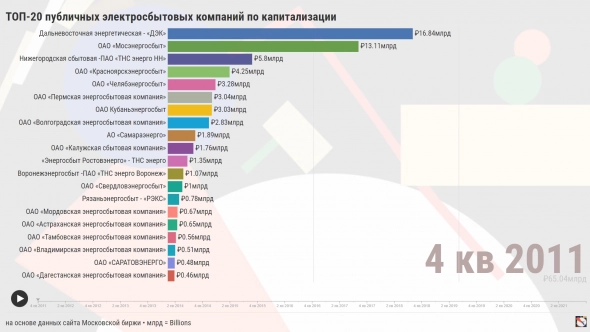

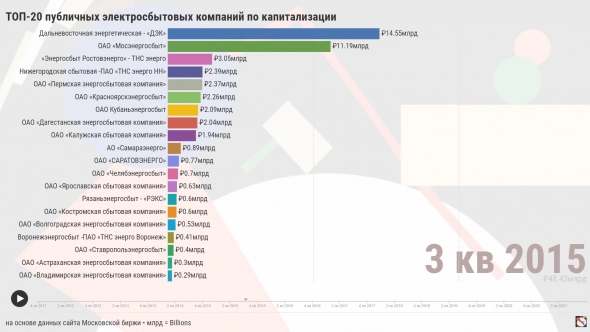

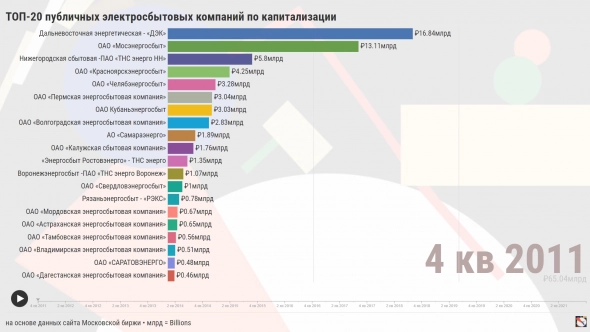

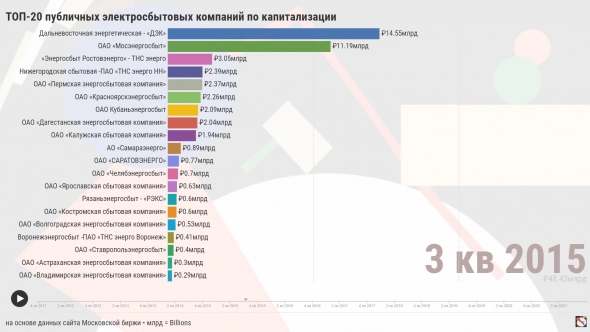

Инфографика и вопрос "Когда изменится тарифная политика на рынке сбыта электроэнергии?"

- 11 декабря 2021, 16:36

- |

мне кажется, система, при которой основное бремя оплаты электроэнергии ложится на бизнес.Тогда как в ЕС тарифы для населения выше, чем для предприятий. Тут летом одно известное гос-фейк-СМИ хвалилось, что в России самая дешёвая электроэнергия для населения в Европе.

хорошо ли это для экономики (благосостояния населения) — считаю, что нет, но я про другое:

хорошо ли это для акционеров энергосбытовых компаний?

смотрим данные по капитализации отрасли...

( Читать дальше )

хорошо ли это для экономики (благосостояния населения) — считаю, что нет, но я про другое:

хорошо ли это для акционеров энергосбытовых компаний?

смотрим данные по капитализации отрасли...

( Читать дальше )

Ростелеком рассчитывает утроить капитализацию к 2025 году

- 16 ноября 2021, 17:39

- |

👉 Ростелеком ожидает увеличить стоимость акционерного капитала в 3 раза к 2025 году

👉 Сообщается, что на рост повлияет ускоренное развитие кластеров.

👉 Ранее компания заявила, что ожидает роста дивидендов в 2 раза к 2025 году.

👉 Сообщается, что на рост повлияет ускоренное развитие кластеров.

👉 Ранее компания заявила, что ожидает роста дивидендов в 2 раза к 2025 году.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал