Итоги недели

Обзор мировых рынков за неделю!!!

- 25 августа 2024, 12:21

- |

🔴🇺🇸Поломал голову над графиками и подобрал дальнейшие варианты развития событий!

⚠️Для комфортного просмотра видео из России понадобится VPN или плагин для браузера(ссылку размещу в комментарии к посту).

Мы разобрали все ведущие индексы, биткоин, нефть, газ и драгметаллы.

Если вам понравилось видео, поставьте лайк и обязательно напишите комментарий на youtube, этим вы поддержите нас. Приятного просмотра!

Источник: https://t.me/s/take_pr

- комментировать

- Комментарии ( 0 )

Итоги за неделю 16-23 августа. Сделки, движения по активам.

- 25 августа 2024, 10:41

- |

Продолжаем смотреть динамику инструментов, оценивать, с каким внешним фоном выходим на следующую неделю.

Рынок в целом.

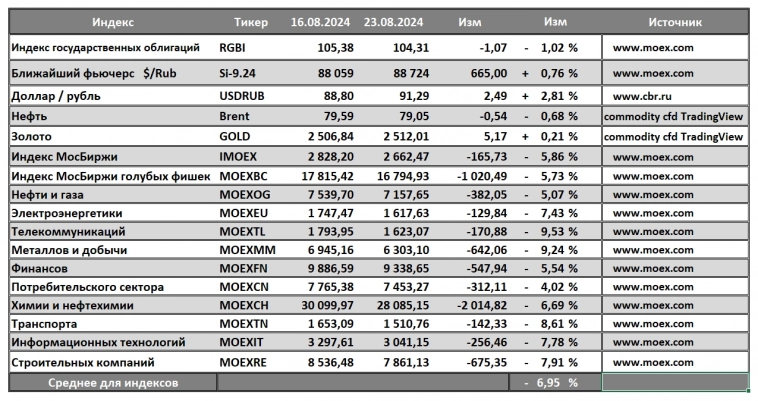

Итоги изменения за неделю ключевых бенчмаркеров приведены в таблице:

При снижении индекса ММВБ на величину около 6 %, наибольшую просадку (более 9 %) показали отраслевые индексы: Телекоммуникаций, Металлов и добычи, Транспорта (около 9 %), немного не дотянул в падении до 8 % субиндекс Электроэнергетики.

Большую часть недели индекс пикировал вниз. Предыдущий минимум 2.803,47 был пробит сразу в понедельник, оттестирован снизу во вторник, после чего снижение продолжилось.

Интересно:

- Технически индекс нашел поддержку на локальном максимуме, показанном в далеком апреле 2023 на уровне 2.658, после чего последовал уже на вечерке отскок;

- От максимумов 17 мая текущего года индекс скорректировался уже на 50 % по ФИБО;

- Значения сильно отклонились от своей 22-х дневной средней вниз - вероятно обратное движение к ЕМА;

Учитывая перечисленные выше три фактора, возможно (возможно!), на следующей неделе сформируется отскок в сторону 2.850, который спекулятивно можно отыграть.

( Читать дальше )

Повышение ставки до 20% крайне высоко, перспективы Новатэка/Совкомфлота, плачевное состояние Алросы

- 25 августа 2024, 10:16

- |

Тайм коды:

00:00 | Вступление

00:30 | НОВАТЭК отчитался за I п. 2024 г. — чистая прибыль увеличилась в 2 раза, но есть один нюанс. Первые отгрузки с Арктик СПГ-2, перспективы?

08:19 | Совкомфлот отчитался за I п. 2024 г. — снижение финансовых показателей было читаемо, отчасти во II кв. помогла кубышка/слабый рубль

15:38 | АЛРОСА отчиталась за I п. 2024 г. — фин. показатели ухудшились на фоне санкций и снижения цен на алмазы, не помогли даже закупки Гохран

21:44 | Дефляция в августе — миф! Несмотря на продление запрета на экспорт бензина, цены увеличиваются/потреб. активность растёт 2 неделю подряд

26:28 | При снижении индекса RGBI Минфин вновь прибегнул к флоатеру, но выручка слишком мала, премии в выпусках не наблюдается!

31:36 | Интер РАО отчиталась за I п. 2024 г. — высокая ключевая ставка помогает компании, но выплата дивидендов, buyback и CAPEX подъели кубышку

36:20 | Заключение

( Читать дальше )

+35,04% Результат за 34 недели торговли 2024 г. Торговля онлайн на срочке.

- 25 августа 2024, 09:58

- |

Торгую на срочном рынке фьючерсы, опционы (доллар, юань, евро) в прямом эфире в открытом доступе (ютюб, твич, телега).

( Читать дальше )

Еженедельный обзор рынков: ставка на отскок в акциях при риске продолжения падения рынка

- 25 августа 2024, 04:37

- |

В этом еженедельном обзоре рынков:

🔹 Фрагментация валютного рынка усиливается. Разница между курсами по разным оценкам достигла 8,5%

🔹 Как прогнозировать курс рубля для инвестиций в долгосрочном периоде

🔹 Индекс DXY на нижней границе диапазона 101-104

🔹 Почему для России важен переход ведущих центральных банков к смягчению денежно-кредитной политики

🔹 Как доллар влияет на инвестиции в золото

🔹 Динамика нефти в условиях снижения индексов PMI

🔹 Динамика сводного индекса цен на товары

🔹 Американский рынок акций готовится пойти по сценарию 2007 года

🔹 Боковик в ОФЗ и стабилизация недельной инфляции на уровне 2% в годовом выражении

🔹 Сокращение бюджетного импульса в России

🔹 Мое отношение к заявлениям о турецком сценарии в России

🔹 Динамика кривой госдолга

🔹 Индекс МОЕХ выполнил цель снижения, но вышли новые санкции

🔹 Валютная оценка индекса МОЕХ (RTSI) ~900 пунктов…

🔹 Недельная динамика акций: МТС, Мосбиржа, Самолет, Ростелеком, Лукойл, Роснефть, Газпромнефть, Татнефть, ММК, Новатэк, ВТБ, ТКС, ИнтерРАО, НМТП, Сургутнефтегаз, Магнит, компании роста

( Читать дальше )

Большой обзор недели. Выпуск 3.

- 24 августа 2024, 21:18

- |

Индекс Мосбиржи падает и достигает уровня июня 2023 года, рекомендованы новые дивиденды, прошли интересные размещения облигаций, как себя ведет криптовалюта, читайте в обзоре событий этой недели.

⭐Индекс Мосбиржи по итогам недели упал на -5.9% и остановился на отметке 2662 пункта. Это июньские минимумы 2023 года. Индекс продолжил снижение, на котировки оказывают негативное влияние несколько причин: во-первых, слухи о повышении ЦБ ключевой ставки до 20% на фоне данных об инфляции, во-вторых, на этой неделе добавились продажи нерезидентов, в-третьих, новые санкции которые наложили буквально вчера ( туда попали: Мечел, ГМК, Распадская, Новатэк😢), в-четвертых, слабые отчёты и снижение цен на нефть.

Дивиденды объявили: Делимобиль дивидендная доходность 0,4%😂; Займер дивидендная доходность 6.7%; Инарктика дивидендная доходность 1.3%; Банк Санкт-Петербург дивидендная доходность: 7.3%.

Лучший рост недели: Лукойл (+1,4%)

Отрицательный рост недели: Мечел (-27,3%)

( Читать дальше )

Мощное укрепление рубля! Курс юаня рухнул! Упадет ли курс доллара?

- 24 августа 2024, 18:50

- |

За последние два торговые дня произошло резкое укрепление рубля, причем по большей части в курсе юаня, а не в курсе доллара. Оно началось еще в среду, а утром в четверг сильно ускорилось и продолжалось до конца дня, несмотря на то, что фьючерс на доллар сумел отскочить. А вчера мы вообще наблюдали, как курс юаня упал более чем на 1% при том, что фьючерс на доллар одновременно вырос на 0,4%! По сути, произошла тотальная раскорреляция валютных пар с рублем, чего в принципе не может быть, иначе говоря, аномалии валютном рынке продолжаются, ведь еще неделю назад мы наблюдали похожую аномалию, но несколько в меньшем масштабе.

Что, собственно, произошло? Как видно из графика, курс юаня рухнул с ₽12,24 до ₽11,67 всего за три дня или на 4,6%, что довольно много. Из этого можно сделать вывод, что рубль так укрепился. А вот и нет! Если мы посмотрим фьючерс на доллар, то увидим, что он одновременно упал только на 2,5%, причем начал расти значительно раньше юаня, еще в четверг, когда тот продолжал падать дальше.

( Читать дальше )

⭐️Итоги недели: акции, облигации, сырье, недвижимость, крипта

- 24 августа 2024, 15:23

- |

+интересные размещения в бондах

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами

--

Рынок акций

🔻 MOEX 2690 пунктов (-4,3%)

Лидеры роста: Лукойл (+1,4%), СургутНГ пр. (+1,1%)

Лидеры падения: Мечел ао (-27,3%), Мечел ап (-22,9%), Сегежа (-15,8%)

( Читать дальше )

ПАДАЕМ ДАЛЬШЕ! Че купил на этой неделе? 😎 Мой инвест-марафон

- 24 августа 2024, 15:15

- |

Рынок проверяет на прочность инвесторов жестким безоткатным падением. С майских максимумов в 3500 п. мы откатились вниз уже на 25%, и вчера почти коснулись 2650 п. - таких значений не было с мая 2023.

🛒Но я воспринимаю это спокойно — как сезон скидок в любимом магазине, в который регулярно хожу за покупками. В конце концов, если случится что-то действительно глобально-страшное, то ни акции, ни облигации нам уже возможно будут не нужны.

Еженедельно бегу за интересными активами

✍️Если ещё не читали, то вот интересные заметки этой недели на Смартлабе от меня. Я написал пост к годовщине дефолта-1998, рассказал как наша семья практически осталась без крыши над головой в то время, спрогнозировал в начале недели дальнейшее снижение российского рынка, признался что я как дурачок до сих пор храню деньги на вкладе под жалкие 13%, сделал честный разбор нового фонда с ежемесячными выплатами TPAY от Тинькофф, разобрал причины крутого пикирования рынка и подвел итоги недельного обвала наших акций.

( Читать дальше )

Торговый дневник MOEX. Неделя 35: 19.08. – 23.08.24.

- 24 августа 2024, 12:08

- |

Что было на неделе.

1. Отчитались по МСФО за 6 мес. 2024 г.: Диасофт (DIAS), Делимобиль (DELI), Славнефть-Ярославнефтеоргсинтез (JNOS), Европлан (LEAS), Т-Банк (TCSG), Татнефть (TATN), Займер (ZAYM), ЦИАН (CIAN), СТГ (CARM), Ренессанс Страхование (RENI), НоваБев (BELU), ИВА (IVAT), МТС (MTSS), ТГК-14 (TGKN), Мечел (MTLR), МГТС (MGTS), БСП (BSPB), Окей (OKEY), Росбанк (ROSB), ГМК Норникель ( GMKN), РуссНефть (RNFT).

2. По результатам вышедшей отчетности и сложившихся цен начал набор позиций по Северсталь (CHMF), Татнефть о (TATN), ЦИАН (CIAN), БСП (BSPB). Остальное пока вне портфеля, хотя на примете есть еще несколько интересных бумаг, жду цену.

3. Для закупа распродавал ОФЗ 26222.

4. Рынок продолжает падение, цены становятся все более интересными. Перед приобретением тех или иных бумаг рекомендую все же дожидаться выхода свежайшей отчетности по МСФО за 6 мес. 2024 г., отчетность за 3 мес. 2024 г. и тем более за 12 мес. 2023 г. неактуальна.

5. Приходов не было.

6. В портфеле 12 акций и 3 облигации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал