Интеррао

Расчетный дивиденд Интер РАО по итогу 1кв24 составляет 0,115 руб/акцию - Ренессанс Капитал

- 31 мая 2024, 15:35

- |

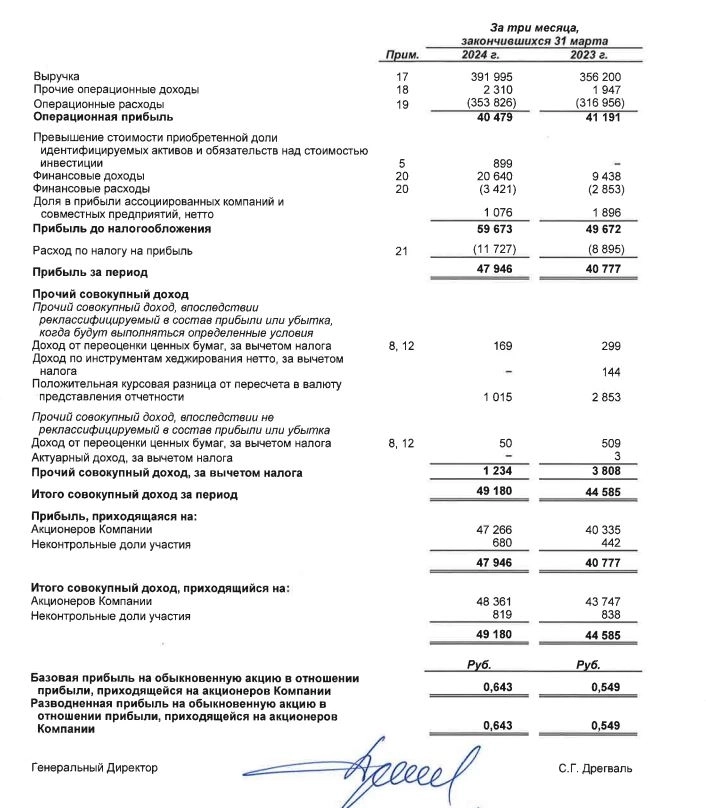

В четверг (30 мая) Интер РАО опубликовало результаты по МСФО за 1кв24. Совокупная выручка увеличилась на 10% г/г до 392 млрд руб., а значение EBITDA снизилось на 8,8% г/г до 48,98 млрд руб.

Выручка от сбыта в РФ увеличилась на 6,7% г/г до 262 млрд руб. на фоне роста объема реализации на 6,3% г/г до 61,77 млрд кВт·ч. Показатель EBITDA сегмента снизился на 7,4% г/г до 13,63 млрд руб., в основном в результате тарифно-балансовых решений.

Выручка сегмента электрогенерации в РФ снизилась на 1,2% г/г до 58,5 млрд руб., а показатель EBITDA сократился на 24,1% г/г до 18,47 млрд руб., что в основном обусловлено окончанием действия договоров о предоставлении мощности (ДПМ) Южноуральской ГРЭС, Черепетской ГРЭС и Джубгинской ТЭС, вывод в модернизацию и ремонт ряда энергоблоков на электростанциях, а также рост цен на топливо. Рост выработки и цен частично скомпенсировали снижение выручки.

( Читать дальше )

- комментировать

- 484

- Комментарии ( 1 )

ИРАО: производственные результаты прибылям не помеха

- 30 мая 2024, 12:37

- |

Как видим, операционная прибыль и ебитда слегка скорректировались. Но это не важно. Важнее другое: как я недавно отмечал: ИРАО — один из наиболее очевидных бенефициаров высокой ставки

С учетом нынешней ставки, можно ожидать порядка 18 млрд проц доходов только за первый квартал! Если ставка не будет снижаться крайне быстро, а ЦБ в принципе об этом говорит, то компания будет получать повышенные процентные доходы даже не смотря на огромный капекс в 24-м году. Да и операционную прибыльность никто еще не отменял.

По итогу, процентные доходы оказались еще выше (я всегда стараюсь давать консервативный прогноз)!

( Читать дальше )

Чистая прибыль Интер РАО по МСФО в 1 квартале выросла на 17,6%, до 47,9 млрд руб., показатель EBITDA снизился на 8,8%, до 49 млрд руб

- 30 мая 2024, 12:08

- |

Выработка интер рао в i кв. выросла на 2,3%, до 34,8 млрд квт.ч

Интер РАО в 1 квартале снизила экспорт электроэнергии на 20,2%, до 2,065 млрд квт-ч в связи с сокращением поставок в Китай

📰«Интер РАО» Приобретение подконтрольной эмитенту организацией голосующих акций (долей) эмитента или депозитарных расписок на акции эмитента

- 30 мая 2024, 12:00

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация):

Подконтрольная эмитенту организация....

( Читать дальше )

📰«Интер РАО» Присвоение или изменение рейтинга эмитента рейтинговым агентством или иной организацией на основании договора

- 30 мая 2024, 12:00

- |

2.1. Объект рейтинга (ценные бумаги и (или) их эмитент):

Эмитент.

2.2. Вид рейтинга, который присвоен объекту рейтинговой оценки (кредитный рейтинг; иной рейтинг):

Кредитный рейтинг.

2.3. В случае если объектом рейтинга являются ценные бумаги эмитента - вид, категория (тип), серия (при наличии) и иные идентификационные признаки ценных бумаг, указанные в решении о выпуске ценных бумаг, а также регистрационный номер выпуска (дополнительного выпуска) ценных бумаг и дата его регистрации:

Объектом присвоения является эмитент....

( Читать дальше )

📰«Интер РАО» Отчуждение подконтрольной эмитенту организацией голосующих акций (долей) эмитента или депозитарных расписок на акции эмитента

- 29 мая 2024, 18:00

- |

2.1. Лицо, у которого произошло отчуждение голосующих акций (долей) эмитента или депозитарных ценных бумаг, удостоверяющих права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация):

Подконтрольная эмитенту организация....

( Читать дальше )

📰«Интер РАО» Заключение подконтрольной эмитенту организацией договора, предусматривающего обязанность приобретать эмиссионные ценные бумаги эмитента

- 29 мая 2024, 18:00

- |

2.1. Лицо, которое заключило договор, предусматривающий обязанность лица приобретать ценные бумаги эмитента (лицо, контролирующее эмитента; подконтрольная эмитенту организация):

Подконтрольная эмитенту организация.

2....

( Читать дальше )

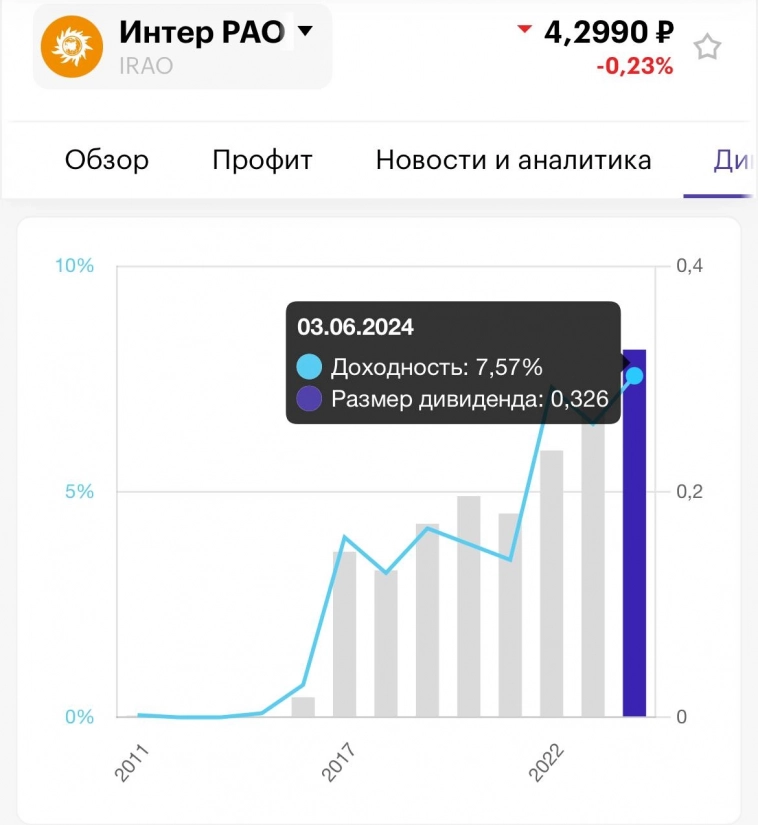

Акционеры Интер РАО одобрили дивиденды за 2023 г., есть ли перспектива увеличения див. выплат в будущем и что будет кубышкой компании?

- 27 мая 2024, 14:17

- |

🔌 23 мая акционеры компании утвердили дивиденды за 2023 г. — 0,326₽ на акцию (~7,6% див. доходности). Див. доходность не впечатляет, учитывая ещё незначительный рост акции, то получаем довольно среднюю компанию на фондовом рынке. Почему див. выплаты на таком низком уровне, если эмитент прибыльный и имеет на депозитах 403₽ млрд (+56,8% г/г)? Див. политика предполагает выплату 25% от ЧП по МСФО, и компания неустанно следует ей. Сможет ли Интер РАО увеличить в будущем payout, ответ кроется в годовой отчётности и новостях:

⚡️ CAPEXИнтер РАО в 2024 г. прогнозируются на уровне 193,3₽ млрд, что в 2,7 раза больше показателя за 2023 г. Главный проект — это Новоленская ТЭС, на данный проект может потребоваться 257₽ млрд, ввод в 2028 г., помимо этого, недавно выходила новость, что Интер РАО инвестирует 90₽ млрд в строительство инновационной парогазовой станции в Каширском районе Подмосковья. Половина «кубышки» точно будет пущено на инвестиции, поэтому акционерам не стоит мечтать о повышенных выплатах, сейчас у компании на балансе 556₽ млрд денежных средств (капитализация эмитента по сегодняшней цене — 449,8₽ млрд).

( Читать дальше )

Акционеры ИнтерРАО утвердили дивиденды в размере 0,325999263608046 руб/акция (ДД 7,4%), отсечка - 3 июня

- 23 мая 2024, 14:18

- |

Решения общих собраний участников (акционеров)

Выплатить дивиденды по обыкновенным акциям ПАО «Интер РАО» по результатам 2023 года в размере 0,325999263608046 руб. на одну обыкновенную акцию Общества в денежной форме. Сумма начисленных дивидендов в расчете на одного акционера ПАО «Интер РАО» определяется с точностью до одной копейки. Округление цифр при расчете производится по правилам математического округления.

Определить 3 июня 2024 года в качестве даты, на которую определяются лица, имеющие право на получение дивидендов.

www.e-disclosure.ru/portal/event.aspx?EventId=dbWbvKDM3keBPjBIZGUZSg-B-B

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал