SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. zzznth

Бенефициары высоких ставок

- 21 марта 2024, 17:59

- |

Элементарная логика гласит, что при высоких ставках компаниям с высоким долгом будет тяжеловато, с низким же — напротив попроще. Если у компании по тем или иным причинам чистый долг и вовсе отрицательный, то она и вовсе становится (строго говоря может стать) бенефициаром повышения ставок.

Однако, на Российском рынке есть и вовсе экстремальные случаи: компании у которых отрицательный чистый долг настолько велик, что вытаскивает компанию в область отрицательной EV. Отмечу, что всё это при стабильном, позитивном операционном бизнесе. Самый яркий пример этой огромной кубышки — Сургутнефтегаз. О нем написано немало, так что затронем второго собрата — ИнтерРАО.

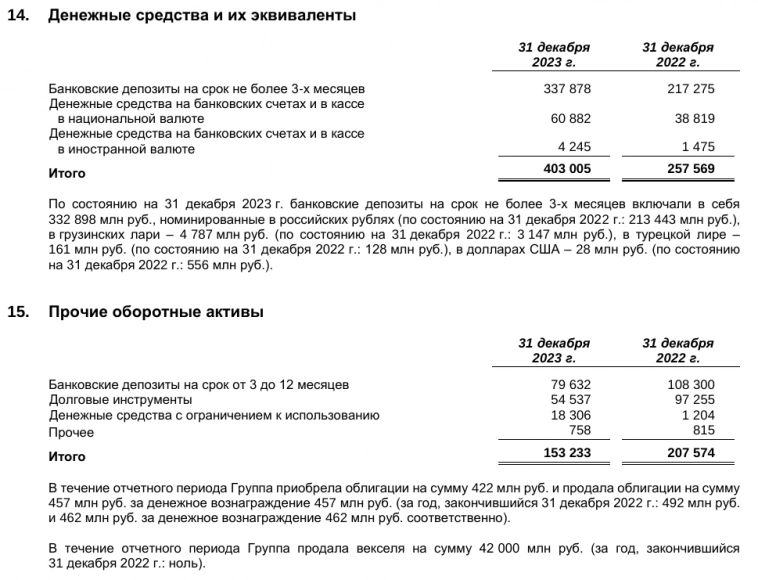

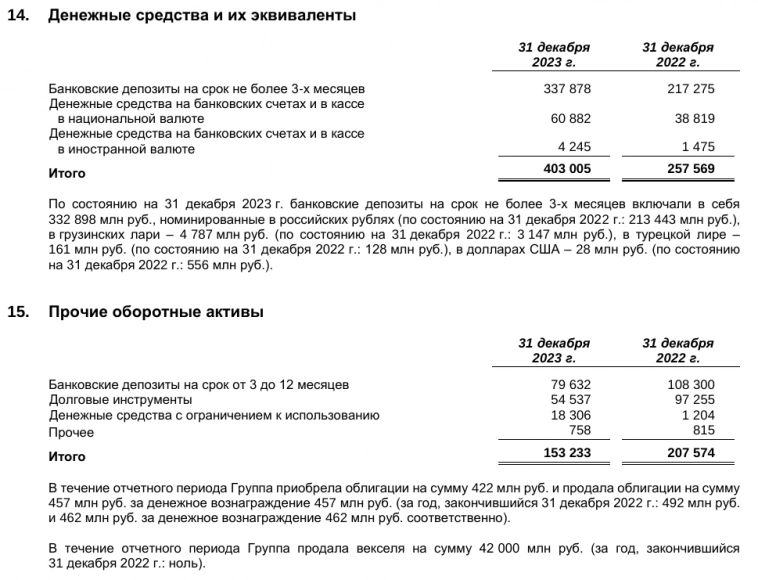

Посмотрим на структуру заначки:

Как видим, львиная доля в коротких депозитах до 3-х месяцев. «Длинные» тоже присутствуют, но тоже длительностью до года (а не там до 3-5 лет).

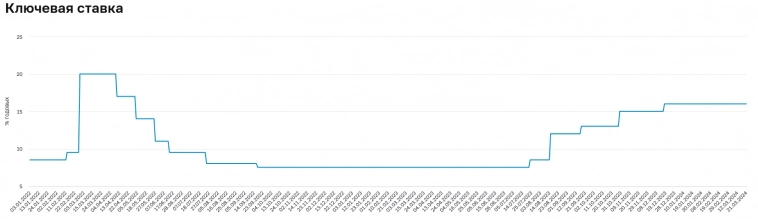

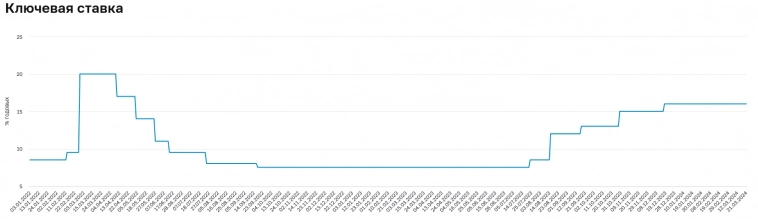

Напомню её динамику

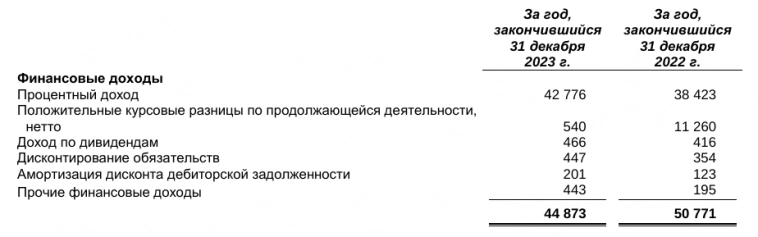

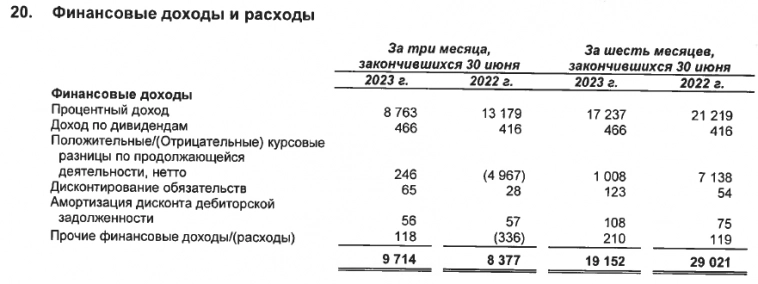

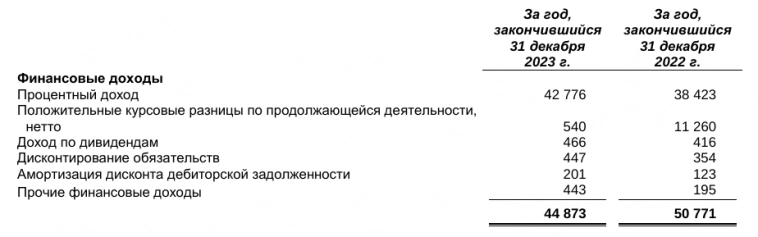

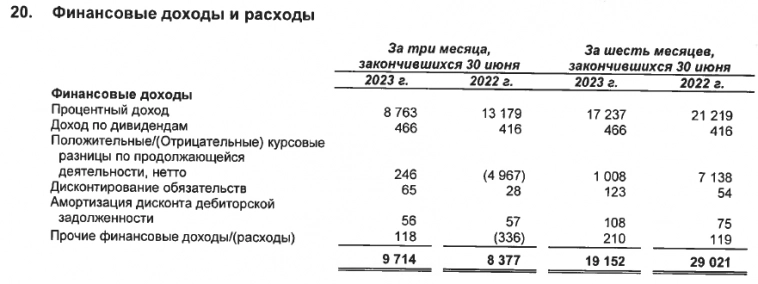

К сожалению, из последних отчетов доступны лишь полгодовой и годовой МСФО за 23-й год.

За 2-е полугодие, компания получила 23.54 млрд проц доходов (в полтора раза больше, чем в 1П). Что хорошо согласуется с динамикой повышения КС. К сожалению, в годовом отчете поквартальной разбивки нет… С учетом нынешней ставки, можно ожидать порядка 18 млрд проц доходов только за первый квартал!

Если ставка не будет снижаться крайне быстро, а ЦБ в принципе об этом говорит, то компания будет получать повышенные процентные доходы даже не смотря на огромный капекс в 24-м году. Да и операционную прибыльность никто еще не отменял.

Да, навряд-ли за 24-й год будет 72 млрд проц доходов (18*4); но даже закладывая падения КС, выйти там на 55-60 млрд более чем реально. И это при текущей капитализации в 422 млрд! То есть, одними только процентными доходами, компания должна получать прибыли на среднем по рынку уровне доходности! Приэтом, почти 30% акций являются квазиказначейскими.

Да, компания распределяет лишь 25% прибыли на дивиденды и, приэтом, не учитывает эффект владения квазиказначейками (с учетом данного эффекта пэйаут стал бы чуть выше 35%). У того же сурпрефа эффективный пэйаут 40%. С другой стороны, у ИРАО депозиты короткие и рублевые, что позволяет получить быструю реакцию от высоких ставок. Кубышка ж Сурпрефа же (по-видимому все еще почти полностью валютная, а значит на КС ЦБ ему наплевать).

Однако, на Российском рынке есть и вовсе экстремальные случаи: компании у которых отрицательный чистый долг настолько велик, что вытаскивает компанию в область отрицательной EV. Отмечу, что всё это при стабильном, позитивном операционном бизнесе. Самый яркий пример этой огромной кубышки — Сургутнефтегаз. О нем написано немало, так что затронем второго собрата — ИнтерРАО.

Посмотрим на структуру заначки:

Как видим, львиная доля в коротких депозитах до 3-х месяцев. «Длинные» тоже присутствуют, но тоже длительностью до года (а не там до 3-5 лет).

Простой вывод: процентные доходы будут очень быстро отражать изменения ключевой ставки.

Напомню её динамику

К сожалению, из последних отчетов доступны лишь полгодовой и годовой МСФО за 23-й год.

За 2-е полугодие, компания получила 23.54 млрд проц доходов (в полтора раза больше, чем в 1П). Что хорошо согласуется с динамикой повышения КС. К сожалению, в годовом отчете поквартальной разбивки нет… С учетом нынешней ставки, можно ожидать порядка 18 млрд проц доходов только за первый квартал!

Если ставка не будет снижаться крайне быстро, а ЦБ в принципе об этом говорит, то компания будет получать повышенные процентные доходы даже не смотря на огромный капекс в 24-м году. Да и операционную прибыльность никто еще не отменял.

Да, навряд-ли за 24-й год будет 72 млрд проц доходов (18*4); но даже закладывая падения КС, выйти там на 55-60 млрд более чем реально. И это при текущей капитализации в 422 млрд! То есть, одними только процентными доходами, компания должна получать прибыли на среднем по рынку уровне доходности! Приэтом, почти 30% акций являются квазиказначейскими.

Да, компания распределяет лишь 25% прибыли на дивиденды и, приэтом, не учитывает эффект владения квазиказначейками (с учетом данного эффекта пэйаут стал бы чуть выше 35%). У того же сурпрефа эффективный пэйаут 40%. С другой стороны, у ИРАО депозиты короткие и рублевые, что позволяет получить быструю реакцию от высоких ставок. Кубышка ж Сурпрефа же (по-видимому все еще почти полностью валютная, а значит на КС ЦБ ему наплевать).

5.4К |

1 комментарий

Спасибо

- 22 марта 2024, 12:01

Читайте на SMART-LAB:

Технологии как новый драйвер: ключевые идеи инвестиционного форума ВТБ «РОССИЯ ЗОВЕТ!»

🧮 Главный тренд 2026 года — стабилизация и технологический поворот

Руководитель департамента по работе с клиентами рыночных отраслей...

18:24

Электромобили Umo для такси начали собирать на заводе “Москвич”

На заводе “Москвич” запущено производство электромобилей Umo в сотрудничестве с компанией EVM. Технологическим партнером проекта выступает...

19:02

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО "Урожай" и ООО "ЦЕНТР-РЕЗЕРВ" присвоен статус "Под наблюдением", ООО «ХРОМОС Инжиниринг» подтвердил ruBB)

🔴ООО «УРОЖАЙ»

АКРА присвоило статус «Под наблюдением» кредитному рейтингу BB-(RU) «Урожай» — небольшой региональный производитель зерновых и...

08:58

теги блога zzznth

- buyback

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- ВИМ Ликвидность

- внеочередное заседание ЦБ

- денежно-кредитная политика

- дивидендная политика

- дивидендное ралли

- дивиденды

- ДКП

- долгосрочные инвестиции

- доллар рубль

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Инград

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- коррекция

- куйбышевазот

- ЛЧИ 2021

- макро

- ММК

- мнение по рынку

- мобильный пост

- Налогообложение на рынке ценных бумаг

- нефть

- НоваБев Групп

- обзор

- обзор рынка

- Облигации

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- разбор

- результат торговли

- результаты

- Русагро

- Самолет Девелопмент

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- совкомбанк

- солнечная энергетика

- сравнение

- стейтмент

- сургут преф

- Сургутнефтегаз

- США

- сырье

- Тинькофф Банк

- ТМК

- трежерис США

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото