SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. zzznth |Дорого или дешево. Дубль 5

- 19 марта 2024, 12:28

- |

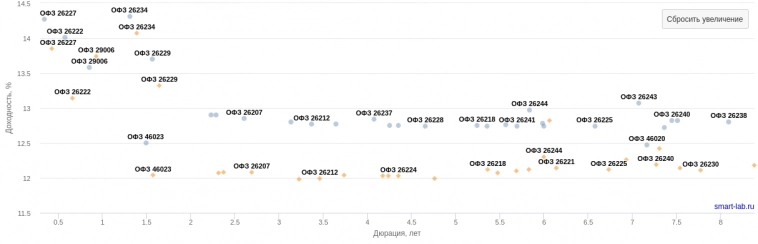

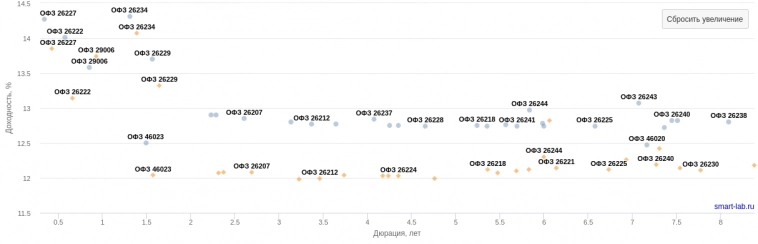

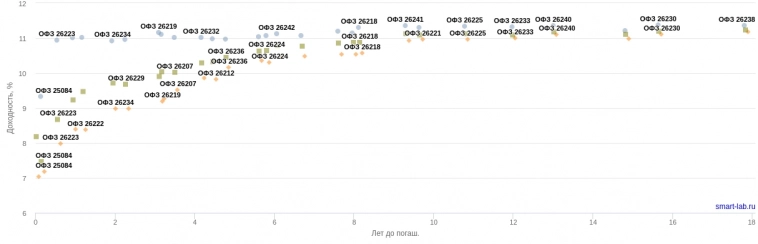

Продолжим. Кривая ОФЗ все-таки обрела плоский вид. Доходность безриска опять чуть подросла — рынок начал осознавать, что высокие ставки надолго.

Вообще, я не из тех, кто считает, что КС будет снижаться очень быстро. Слишком много и геополитических проблем и внутренних проинфляционных факторов (бюдждетная политика). Тем не менее, все-таки считаю, что нынешний уровень ставки — это локальный пик (ну или очень близко к пику). К концу года должны увидеть ставку все-таки пониже. Сам Центральный Банк прогнозирует среднюю ставку по году в диапазоне 13.5-15.5%. Приэтом, на 25-й год уже значения 8-10%.

Даже если ставка будет снижаться медленнее, чем планировалось, уже к концу года можно ожидать, что кривая доходности ОФЗ пойдет вниз.

Текущий уровень длинной доходности в 13% соответствует уровню P/E = 7.7. Добавим премию за риск, выходит, что все что дешевле P/E 6.5-7 — это уже дешево. Подчеркну, это не текущий мульт, не форвардный, а именно прогнозный средний на несколько лет вперед.

Применим традиционный сбер-тест. Ок, пусть прибыль 23-го в полтора триллиона была завышена. Но при капе в 6.8 трлн, прибыль 24-го даже в 1.25 трлн уже даже P/E=5.44

( Читать дальше )

Вообще, я не из тех, кто считает, что КС будет снижаться очень быстро. Слишком много и геополитических проблем и внутренних проинфляционных факторов (бюдждетная политика). Тем не менее, все-таки считаю, что нынешний уровень ставки — это локальный пик (ну или очень близко к пику). К концу года должны увидеть ставку все-таки пониже. Сам Центральный Банк прогнозирует среднюю ставку по году в диапазоне 13.5-15.5%. Приэтом, на 25-й год уже значения 8-10%.

Даже если ставка будет снижаться медленнее, чем планировалось, уже к концу года можно ожидать, что кривая доходности ОФЗ пойдет вниз.

Текущий уровень длинной доходности в 13% соответствует уровню P/E = 7.7. Добавим премию за риск, выходит, что все что дешевле P/E 6.5-7 — это уже дешево. Подчеркну, это не текущий мульт, не форвардный, а именно прогнозный средний на несколько лет вперед.

Применим традиционный сбер-тест. Ок, пусть прибыль 23-го в полтора триллиона была завышена. Но при капе в 6.8 трлн, прибыль 24-го даже в 1.25 трлн уже даже P/E=5.44

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Блог им. zzznth |Дорого или дешево. Серия 4

- 27 октября 2023, 17:55

- |

Прошлая серия тут.

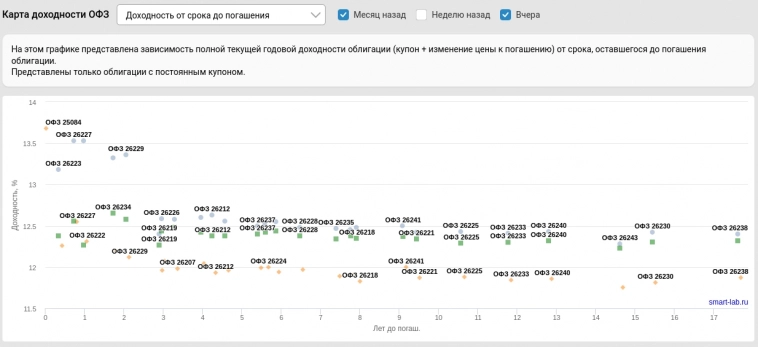

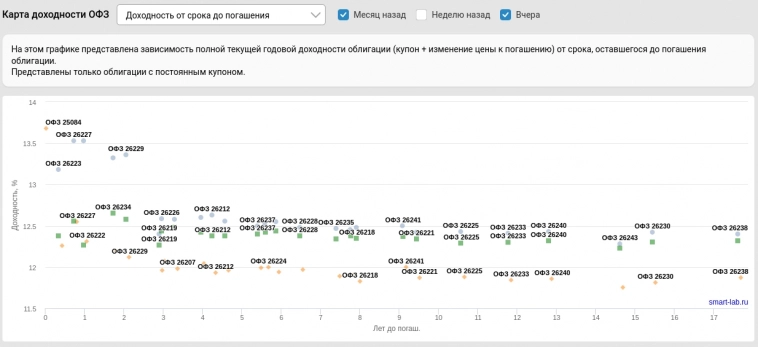

Итак, доходность безриска* подросла и теперь составляет ~12.5%

Во-первых, это красиво. Во-вторых, 12.5% аккурат соответствует доходности при P/E=8. Акции все-же более рисковый инструмент, должна быть премия (к слову, в штатах сейчас не так). Так что при таких долгосрочных доходностях безриска, средний форвардный P/E~7 — это новая нормальность. Как раз соответствует премии в пару процентных пунктов. В принципе, если вы закладываете неизбежное долговременное повышение долговой нагрузки, то можно еще один процентный пункт накинуть -- P/E~6.5

Так что дешевого в принципе не мало… Конечно, некоторые почему-то сравнивают дивидендную доходность с доходностью облигаций, но это какое-то ноу-хай российских физиков. Но физики походу ничего и не решают (если читать обзоры Банка России)

Банк России прямо говорит, что сейчас ситуация иная нежели в 22-м году. Так что снижение будет более пологим.

( Читать дальше )

Итак, доходность безриска* подросла и теперь составляет ~12.5%

Во-первых, это красиво. Во-вторых, 12.5% аккурат соответствует доходности при P/E=8. Акции все-же более рисковый инструмент, должна быть премия (к слову, в штатах сейчас не так). Так что при таких долгосрочных доходностях безриска, средний форвардный P/E~7 — это новая нормальность. Как раз соответствует премии в пару процентных пунктов. В принципе, если вы закладываете неизбежное долговременное повышение долговой нагрузки, то можно еще один процентный пункт накинуть -- P/E~6.5

Так что дешевого в принципе не мало… Конечно, некоторые почему-то сравнивают дивидендную доходность с доходностью облигаций, но это какое-то ноу-хай российских физиков. Но физики походу ничего и не решают (если читать обзоры Банка России)

Банк России прямо говорит, что сейчас ситуация иная нежели в 22-м году. Так что снижение будет более пологим.

( Читать дальше )

Блог им. zzznth |Облигационный исход

- 20 октября 2023, 17:07

- |

Тем временем в Штатах случилось эпохальной событие. Безрисковый FI стал более доходным чем рынок акций.

Последние лет 20 доходность трежерей была ниже, чем прибыльность компаний (E/P для индекса S&P 500). Все согласно классической теории. Поскольку акции — все-таки имеют бОльший риск, чем государственные облигации, значит, необходима премия к доходности за риск.

Посмотрим на сами значения. Для наглядности временной масштаб везде одинаковый — 20 лет. Доходность индекса в среднем была порядка 4.7%

Сейчас, к слову чуть ниже (рынок слегка дорог).

( Читать дальше )

Последние лет 20 доходность трежерей была ниже, чем прибыльность компаний (E/P для индекса S&P 500). Все согласно классической теории. Поскольку акции — все-таки имеют бОльший риск, чем государственные облигации, значит, необходима премия к доходности за риск.

Посмотрим на сами значения. Для наглядности временной масштаб везде одинаковый — 20 лет. Доходность индекса в среднем была порядка 4.7%

Сейчас, к слову чуть ниже (рынок слегка дорог).

( Читать дальше )

Блог им. zzznth |Дорого или дешево. Дубль 3

- 15 августа 2023, 16:39

- |

Продолжаем разговор.

Ключевая ставка 12%. Кривая доходности ОФЗ стала плоской. К слову, уже чуть ниже ключевой ставки.

Спасибо Тимофею, обратил внимание на фонды ликвидности, привязанные к ставке RUSFAR www.moex.com/msn/ru-rusfar Можно ожидать, что отныне они тоже будут давать доху, близкую к 12.

Повторим прошлые рассуждения в новых реалиях. Обратная доходность десятилеток — по сути аналог P/E (для облигаций) выглядит так.

( Читать дальше )

Блог им. zzznth |Ставка ЦБ

- 14 августа 2023, 17:44

- |

Ставка ЦБ

Сейчас она 8.5%. Завтра будет (предложенный диапазон включает границы):

Блог им. zzznth |10%

- 21 июля 2023, 14:34

- |

Как вы все уже знаете, ЦБ повысил ключевую ставку на 100 базисных пунктов до 8.5%. Греф и Костин оперативно отреагировали, заявив о повышении процентов по депозитам. В Сбере лучшая ставка составит 10% — люблю же круглые числа. Прикинем, как это может повлиять на рынок.

Приведу заключение из недавнего поста

К слову, обладатели денег от СВО -- один из потенциальных классов покупателей (все-таки по исторически российским меркам там и зп очень приличные и выплаты за ранения и смерть).

( Читать дальше )

Приведу заключение из недавнего поста

Резюмируя: как по мне, так рынки стабилизировались, и индекс мосбиржи оценен весьма справедливо относительно альтернативы — ОФЗ. Это, разумеется не означает, что индексу некуда расти — есть куда. И уж тем более есть куда расти отдельным бумагам, но в целом мы находимся вблизи паритета. По историческим меркам, да, сейчас цены дешевые. Но ведь важен другой вопрос: когда появится достаточно покупателей, чтобы перестало быть дешево? От того кто будет этим покупателем и когда он придет и зависит какой из рынков будет быстрее расти.

К слову, обладатели денег от СВО -- один из потенциальных классов покупателей (все-таки по исторически российским меркам там и зп очень приличные и выплаты за ранения и смерть).

( Читать дальше )

Блог им. zzznth |Дорого или дешево. Дубль 2

- 19 июля 2023, 18:14

- |

Четыре месяца назад, с подачи Элвиса, я уже задавался данным вопросом. С тех пор рынок вырос на треть и в последнее время частота обсуждения вопроса удвоилась. Да и индекс мосбиржи вплотную приблизился к круглой отметке в 3000.

Что хочется сказать? Дороговизну (или дешевизну) можно смотреть как в контексте исторических значений, так и в контексте доступных альтернатив на текущий момент. Российский фондовый рынок сейчас весьма уникален с повальной доминацией физиков. А у последних альтернатив не то чтобы много: долговой рынок да депозиты.

Посмотрим на историческую доходность долгового рынка. Приведу правда не график доходности, а величину обратную от оной — по сути такой аналог излюбленного у физиков мультипликатора P/E для облигаций.

Вот такая картина для 10-леток. Уточню, что % на шкале справа лишний, это уже обезразмеренная величина.

Итак, в историческом контексте: да, рынок акций сейчас дешев, но и ведь неопределенностей то тоже много. Да и, строго говоря, прибыли многих компаний-тяжеловесов мы сейчас и не знаем. С другой стороны, рынок облигаций то тоже находится пусть и не совсем вблизи исторических минимумов, но на весьма низких значениях.

( Читать дальше )

Что хочется сказать? Дороговизну (или дешевизну) можно смотреть как в контексте исторических значений, так и в контексте доступных альтернатив на текущий момент. Российский фондовый рынок сейчас весьма уникален с повальной доминацией физиков. А у последних альтернатив не то чтобы много: долговой рынок да депозиты.

Посмотрим на историческую доходность долгового рынка. Приведу правда не график доходности, а величину обратную от оной — по сути такой аналог излюбленного у физиков мультипликатора P/E для облигаций.

Вот такая картина для 10-леток. Уточню, что % на шкале справа лишний, это уже обезразмеренная величина.

Итак, в историческом контексте: да, рынок акций сейчас дешев, но и ведь неопределенностей то тоже много. Да и, строго говоря, прибыли многих компаний-тяжеловесов мы сейчас и не знаем. С другой стороны, рынок облигаций то тоже находится пусть и не совсем вблизи исторических минимумов, но на весьма низких значениях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс