Инвестиции

НА СБЕРЕ НЕ заработать уже год! ❌

- 22 декабря 2025, 12:55

- |

Это не значит, что рыбы нет.

Ловить надо уметь в другом месте и другие рыбы.

Палладий Palladium и план в Клубе по всем металлам от 27 ноября —

яркий пример работы.

( Читать дальше )

- комментировать

- 388

- Комментарии ( 3 )

Как ведет себя частный инвестор?

- 22 декабря 2025, 11:26

- |

В 2011 году двое профессоров — Брэд Барбер и Терренс Одиэн — собрали в одну большую статью всё, что тогда было известно о поведении частных инвесторов на фондовом рынке. И главный её вывод неприятен: большинство людей на бирже ведут себя не как рациональные инвесторы из учебников, а как довольно предсказуемая толпа с типовыми ошибками.

Почему это важно? Потому что от 70 до 80% частных инвесторов в итоге теряют деньги на рынке. Если вы не хотите оказаться в этой куче, нужно не столько искать «секретные стратегии» и «топовые сигналы», сколько сначала понять: как именно ошибается большинство и как сознательно не повторять эти паттерны. Среднее поведение даёт средний (а чаще – хуже среднего) результат.

На реальных данных брокеров из США, Финляндии, Тайваня и других стран видно: в среднем частные инвесторы зарабатывают на несколько процентных пунктов в год меньше, чем индекс. Особенно страдают активные трейдеры: их доходность ниже за счет транзакционных издержек (комиссии, спреды, налог на доходность), и систематически слабого выбора акций. Маленькая группа тех, кто зарабатывает на трейдинге есть, но её размер сопоставим со статистической погрешностью, а веру «я как раз из этих немногих» разделяет почти каждый.

( Читать дальше )

Как я вообще просчитываю объекты недвижимости

- 22 декабря 2025, 08:33

- |

Хотел как то показать это на примере гаража, но раз уж пошел разговор про, наверное, уже всем опостылевшую студию, то можно разобрать на ней. Правда с ней будет немного более сложнее, чем с условным гаражом.

Гараж — это прям школьнику должно быть понятно. Допустим, продают гараж, он стоит 300000. Сдавать его можно допустим за 6000 (это всё в принципе близкие к реальным данные). Допустим ремонтировать там ничего не нужно, тогда, в теории, вы получите 72000 аренды при длительной аренде (тоже вполне реально). Например 6000 заплатите членский взнос, и останется 66000 прибыли. 66000/300000*100% = 22% доходности. Сравниваем с условным безрисковым вкладом по вкладу 16% и получаем +8%. Вполне можно заморочиться. Ну и, соответственно, играем с стоимостью/ценой аренды и примерно понимаем, где граница, когда уже проще просто на вклад закинуть (если нет самой цели иметь немного бетона).

С квартирой, на самом деле сильно сложнее, поскольку намного больше вводных данных и уже так просто на коленке это не просчитаешь.

( Читать дальше )

Почему HENDERSON не дотянул до плана?

- 22 декабря 2025, 08:22

- |

🤵🏻♂️ На рынке модной одежды недостаточно просто создавать стильные вещи: нужно также чувствовать ритм времени, предугадывать желания покупателей и умело маневрировать среди конкурентов. Fashion-ритейлер мужской одежды HENDERSON представил на днях операционные результаты за 11 мес. 2025 года, опираясь на которые предлагаю подвести предварительные итоги уходящего 2025 года.

📈 Выручка компании с января по ноябрь увеличилась на +16,7% (г/г) до 21 млрд руб. Такой результат обусловлен какростом продаж через цифровые каналы, на которые приходится уже почти четверть всей выручки, так и расширением сети салонов, в том числе в новых российских регионах.

С другой стороны, ноябрьские цифры заставляют задуматься. Рост выручки всего на +10,1% (г/г) — явный сигнал, что не всё идёт по плану у компании. Разумеется, менеджмент привычно ссылается на погоду: тёплая зима в центральной России действительно сбивает с толку любителей классического сезонного обновления гардероба. Однако проблема, как мне кажется, находится где-то глубже.

( Читать дальше )

ЦБ продолжает смягчать, но говорит "не спешите радоваться"

- 21 декабря 2025, 21:10

- |

📊 ЦБ продолжает смягчать, но говорит «не спешите радоваться»

Ключевые ставки снизилась на 0,5% до 16% — вернулась на уровень, который был ещё декабре 2023 года. Звучит просто? На самом деле это финал одной из самых драматичных история российской денежно-кредитной политики.

Не забываем подписываться на телеграм-канал, там прогноз курса рубля

🔄 Что произошло за два года?

— Декабрь 2023 → Июль 2024: Ставка спокойно стояла на 16%. Экономика казалась управляемой.

— Август-октябрь 2024: ЦБ в панике. Буквально за три месяца ставка взлетела с 18% на 21% — исторический максимум. Это была сильнейшая тревога.

— Май 2024 — Декабрь 2025: Долгое ползучее снижение. 7 месяцев высоких ставок, потом 7 месяцев медленного снижения (5 итераций по 0,5-1%).

Итог: вернулись на место, но прошли через адскую турбулентность.

⚠️ Главное, что ЦБ хочет вам сказать

ЦБ снизил ставку, но в пресс-релизе прямо написал:

«Банк России будет поддерживать такую жесткость денежно-кредитных условий, которая необходима для возвращения инфляции к цели. Это означает продолжительный период проведения жесткой денежно-кредитной политики.»

( Читать дальше )

Настоящие инвестиции

- 21 декабря 2025, 18:46

- |

Как поступают все при покупке носков ))) носки по 20р куплю сразу 10 пар, вдруг дешевле не будет.

Вывод: разве падении цены на хороший товар это плохо или вы просто плохой покупатель и плохой инвестор.

Итоги третьей недели декабря (15.12.25 – 21.12.25)

- 21 декабря 2025, 13:28

- |

Всем здравствуйте!!!!

Подошла к завершению третья неделя декабря. Заканчивается она довольно продуктивно и на позитивной ноте. Итоги ее вызывают оптимизм. Многие эмитенты моего портфеля выросли более чем на 2%. Учет инвестиций в фондовый рынок я веду в одной популярной программе под названием Snowball. С состоянием моего публичного портфеля можно ознакомиться перейдя по ссылке – Мой публичный портфель.

Итак, подведём итоги. Стоимость активов моего портфеля на воскресенье 14 декабря 2025 года составляла — 655032,31 рублей. Сегодня, 21 декабря 2025 года, стоимость активов составляет – 669817,87 рублей. В списке ниже я привожу компании, которые выросли более чем на 2% за неделю.

- Ø Мосэнерго – 12,65%

- Ø Русгидро — 9,64%

- Ø Алроса – 7,22%

- Ø ММК – 5,39%

- Ø Норильский никель – 4,2%

- Ø Лукойл – 4,06%

- Ø Ростелеком – 3,23%

- Ø ОГК-2 – 3,17%

- Ø Газпром нефть – 2,94%

( Читать дальше )

Нефть 3 серия: Кувалдирование

- 21 декабря 2025, 13:09

- |

Окси… Чувствуете, чем пахнет?

— Возможностями?

Неет, кислородом!))))

Occidental Petroleum Corporation (часто сокращаемая до Oxy в соответствии с биржевым тикером и логотипом) — американская компания, занимающаяся разведкой месторождений углеводородов в США и на Ближнем Востоке, а также нефтехимическим производством в США, Канаде и Чили. Компания зарегистрирована в соответствии с Законом штата Делавэр о корпорациях общего права и имеет штаб-квартиру в Хьюстоне. Компания заняла 183-е место в рейтинге Fortune 500 за 2021 год по объёму выручки за 2020 год и 670-е место в рейтинге Forbes Global 2000 за 2021 год

( Читать дальше )

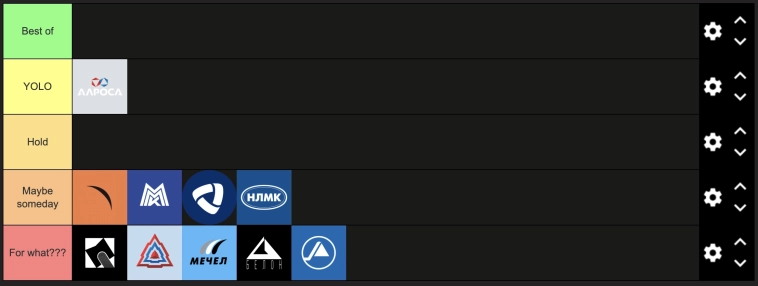

ТИР-ЛИСТ: алмазы, уголь и сталь.

- 21 декабря 2025, 13:06

- |

В этом канале мы уже успели рассмотреть основные принципы долгосрочного инвестирования и разобрали перспективность некоторых рынков. Пришло время сделать очередной шаг вперед — составить тир-лист этих акций.

Небольшое предисловие:

Тир-лист (англ. tier list — список уровней) — это рейтинговая система, которая состоит из нескольких уровней. Тир лист используется для оценки чего угодно от лучшего к худшему. В нашем случае будет составлен тир-лист российских акций. Это не инвестиционная рекомендация, это фреймворк (рабочий подход), который позволит нам более-менее объективно подойти к вопросу оценки бумаг + визуализировать итоговую картину. Наш рейтинг состоит из следующих уровней:

- Best of — лучшие бумаги, которые, в настоящий момент, полностью соответствуют критериям долгосрочного инвестирования.

- YOLO (от англ. You only live ones — живем один раз) — бумаги, которые не подходят для «вечного» портфеля, но у них есть явные перспективы роста. Ставя на эти компании, мы либо станем безумно богаты, либо ужасно бедны.

( Читать дальше )

Делимобиль отчет за 1 полугодие 2025 года по МСФО. Безопасно ли держать акции/облигации?

- 21 декабря 2025, 12:07

- |

По многочисленным просьбам подписчиков разберем последний отчет Делимобиль за 1 полугодие 2025 года по МСФО, выясним почему акции и облигации падают (за год акции снизились на -30,08%, а за последний месяц когда индекс вырос на 4,98%, акции снизились на более 5%), разберемся безопасно ли держать облигации компании, но обо всем по-порядку.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Смотрите также:

Интер РАО отчет за 3 кв 2025 по МСФО. Дивиденды за 2025 год и оценка компании.

Транснефть отчет за 3 кв 2025 по МСФО. Какие дивиденды могут заплатить в 2026 году?

Сегежа отчет за 3 квартал 2025 г. по МСФО. Насколько все плохо у компании?

Делимобиль — российский сервис краткосрочной аренды автомобилей, запущенный в 2015 году. Делимобиль работает в ряде городов России. ISIN: RU000A107J11

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал