Инвестирование

Ребята прошу помощи...речь об инвестировании...

- 14 июля 2019, 18:47

- |

На данный момент мой капитал просто лежит в долларах. Я рассматриваю разные варианты его применения и буду ООЧЕНЬ благодарен за совет или небольшую подсказку. Мне кажется, что просто инвестировать в акции может быть достаточно рискованно, так как я НЕ разбираюсь в тонкостях инвестирования. Пока что рассматриваю возможности на рынке РФ, но готов изучать и варианты на западе, если кто наведет на мысль.

На данный момент рассматриваю для себя следующие варианты:

а) Рублевый банковский депозит/ Долларовый банковский депозит

б) Евробонды (например облигации ВЭБ)

в) Облигации типа Сбера под 10% годовых/ синтетические облигации

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 118 )

Почему я поддерживаю Центробанк в ограничениях для инвесторов

- 11 июля 2019, 21:23

- |

Центробанком и брокерами сейчас активно обсуждается законопроект о разделении инвесторов на категории и ограничениях для них по покупке финансовых инструментов. Публика критикует «избыточные» ограничения для инвесторов согласно законопроекту, но я его поддерживаю. Давайте разберемся, какие именно ограничения там предусматриваются, и почему подход регулятора правильный.

( Читать дальше )

Вам эта идея не кажется странной?

- 08 июля 2019, 20:35

- |

Наткнулся уже на несколько постов с идеей отбивать расходы на товары и услуги за счёт дивидендов, при этом предполагается приобретать акции именно поставщиков тех самых товаров и услуг, оплату которых предполагается отбить таким образом.

1. Дивиденды — это весьма небольшая часть дохода от владения акциями. Просто сравните движение цены в течение хотя бы месяца с размером дивидендов.

2. Если компания-поставщик товаров и услуг начнёт «чудить», попадёте с обеих сторон. И акции с прибылями упадут (клиенты будут уходить к конкурентам), и товары и услуги получите или хуже, или дороже, или и то, и другое.

3. Если речь идёт о какой-то супер-дупер-монополии, которая может бесконечно повышать цены, то такие, как правило, оправдывают это завышением костов, платя завышенные цены подрядчикам, поставщикам и пр, аффилированным с руководством. То есть опять, за товары и услуги заплатите больше, но прибылью с вами не поделятся.

По-моему, уже достаточно. И вообще странно, почему способ заработка должен иметь отношение к структуре потребления.

Инвестиционное ОБЖ (памятка новичкам)

- 08 июля 2019, 14:01

- |

Не покупайте справки у незнакомцев. – Какой записи верить? — Третья сила за нас. – Кому выгодно быть хорошим?

------///------

Немного странно после серии сложных текстов (про алготрейдинг, типа игроков и т.д. — кому интересно, было по весне) выложить, наверное, самую простую заметку из возможных… Но — от меня не убудет. А новичку пригодится. По крайней мере периодически кто-то стонет — как будто этого еще не знает.

В пассивном инвестировании нет ничего сложного, все поймет даже школьник. Откуда же вообще берется «отрицательная доходность» миллионов игроков?

Основных способов ее достичь не так много. Если их рассматривать по порядку, начнем с самого верного…

Первый способ потерять деньги – вместо активов купить себе фейковую справку, что они у вас есть.

Если не нравится словосочетание «фейковая справка», можете заменить. «Обязательство по поставке актива или суммы денег, которое с большой вероятностью не будет выполнено».

( Читать дальше )

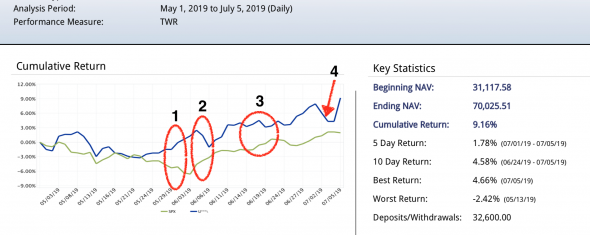

Всё для вас. Нивелируем коррекции СП500, бережём ваши нервы.

- 08 июля 2019, 08:44

- |

Когда вы инвестируете в акции, то там всё просто — найди десятка два компаний, которые не предполагают разоряться, имеют потенциал расширения бизнеса, управляются адекватными людьми, уже не раз доказали свою способность выходить победителями из кризисных ситуаций. Дождись паники на рынке и покупай. Кривая в любом случае выведет в прибыль через год или пять, но выведет.

Твой портфель будет во время этого пути как опускаться в цене так и подниматься, но скорее всего он будет колебаться чуть с большей амплитудой, чем индекс СП500.

И так как на горизонте ещё не видно сильных признаков разворота американского рынка в ближайшие 1-2 года, то держи свой портфель и наслаждайся, своими виртуальными доходами пока не продал акции. Как продашь, жди очередной паники, и так по кругу.

Но людей со стальными шарами 1-2 на 1000, и какие бы они не были «инвесторы» (так они себя гордо называют), волосы седеют и паника накрывает уже при минус 20%, а при -30% начинают «рвать-и-метать». (Вспомним коррекцию конца 2018 и перемывание костей писчиковым за просадку АЖ в 30%). Здесь хочется напомнить товарищам слова Баффета — не готов видеть просадку портфеля на 50%, нечего делать на бирже.

( Читать дальше )

Работа над ошибками и переход в инвесторы

- 07 июля 2019, 16:16

- |

Уже несколько лет регулярно читаю посты и обсуждения на СЛ. Для себя нахожу много полезного от более опытных коллег здесь. Бывают конечно и неуместные статьи, но в целом, данный ресурс мне очень нравится.

Мой первый пост, поэтому немного о себе.

Мне уже далеко за 30. Женат, двое детей. По образованию ИТ-шник. В этой индустрии и по сей день тружусь.

На бирже начал деятельность когда ещё был холостым. Хотел разбогатеть быстро. Прочитал много разных книг, почувствовал силы в себе и начал с торговли внутри дня на фонде с капиталом примерно 200 000. Торговал без плечей и только в лонг. Годик поигрался, вышел с нулем. Нет потерь — уже хорошо. Это был 2013 год.

Осознав расхождение между желаемым и достигнутым провёл первую работу над ошибками. В 2014 году все свободные средства завёл на брокерский счёт и торговал уже на периоде от нескольких дней до нескольких месяцев. В целом психологически проще для меня оказался такой таймфрейм. В целом неплохо все шло. Но ошибка была в том, что это были

( Читать дальше )

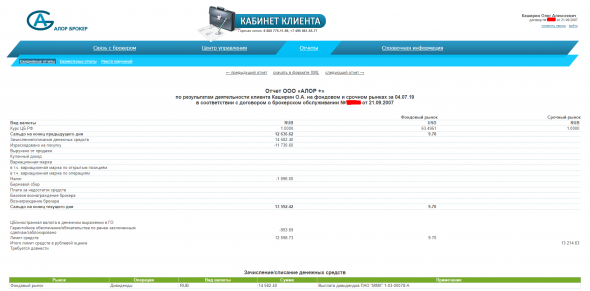

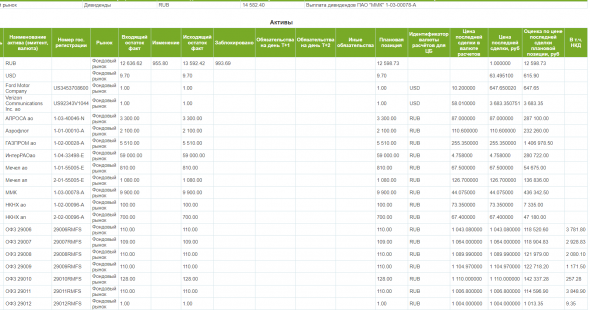

Инвестиции. Моя стратегия, тактика, результат и ошибки.

- 07 июля 2019, 16:09

- |

Для начала я дам свое определение инвестора и чем он отличается от спекулянта/трейдера.

Инвестор — этот тот, кто получает доход от владения активом. Спекулянт - тот кто получает доход от перепродажи актива. Инвестор конечно тоже может продать акции с прибылью, как и спекулянт получить дивиденды пока владеет акцией, но основная деятельность инвестора сводиться именно к тому, чтобы владеть акциями и облигациями как можно дольше, если конечно он не перестал считать эту компанию перспективной или хотя бы стабильной на рынке.

Я инвестор и вот мой портфель -

( Читать дальше )

Песня разочарованного инвестора :)

- 03 июля 2019, 00:32

- |

Сегодня на каком-то радио крутили песню Юлианы Карауловой «Ариведерчи».

Она там поёт о том, какие мужики плохие...

Ну как вообще так можно?! Разве же мужики плохие? :))

Ну вот куда бы мы, женщины, без них? Они такие сильные, мужественные, всегда помогают, цветы дарят, подарки, в конце концов, детей делают… ))

В общем, инвестор во мне не погиб, пока я тут трейдингом занимаюсь… И у меня родилась своя интерпретация этой песни.

Итак, представьте, что ВЫ начинающий инвестор, накопили денег и пришли покорять фондовый рынок.

По совету друзей (подруг), аналитиков и пр. накупили акций, составили свой портфель и...

В один тёплый летний вечер, вы сидите такой грустный, разочарованный перед монитором и напеваете...

Уже давно депозит мой слит,

И в бюджете опять дефицит.

Все до одной перечитаны

МСФОошки...

Достанешь мечь, я достану щит

( Читать дальше )

В России появится новая форма альтернативного инвестирования

- 26 июня 2019, 15:06

- |

Госдума обсуждает законопроект о страховании обезличенных металлических вкладов. Если депутаты примут этот документ, то у россиян появится реальная альтернатива банковским депозитам. На сегодняшний день наши соотечественники хранят на банковских вкладах 22,3 трлн рублей и около 6,3 трлн рублей в иностранной валюте и драгоценных металлах.

Обезличенные металлические счета пока не пользуются популярностью — здесь накопления граждан не превышают 150 млрд рублей. Стоит вспомнить, что экономика лишена еще порядка 6 трлн рублей, которые население хранит в наличных купюрах под матрасом и в сейфах банков. В связи с этим, депутаты намерены переломить ситуацию, для этого хотят распространить систему страхования вкладов на металлические счета.

Действующая система страхования наличных вкладов физлиц сберегает от утраты депозиты размером до 1,4 млн рублей. Если аналогичное условие распространят на металлические счета, это сильно увеличит объемы привлекаемых банками средств в форме сбережений в металлах. Позитивных моментов минимум два: первый — у россиян появится новый инструмент для сохранения своих сбережений, а второй — альтернативная форма накоплений, вместо иностранной валюты, дополнительно поддержит устойчивость курса рубля

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал