ИТОГи года

Планы 2022 по инвестициям. Что удалось, а что нет

- 19 декабря 2022, 12:36

- |

Смотрел как раз сейчас, какие планы по портфелю ставил на 2022 год. Поржал, конечно. У меня не было прям большого перечня того, что нужно сделать, да и на 2023 тоже такого не будет. Главное — это пополнения. Второе по важности — распределение.

Что было в планах?— планировал покупать ETF на S&P500 (в основном) и некоторые другие

— планировал пополнять депозит (около половины)

— планировал покупать акции после того, как пойму, какие мне нужны

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Мои итоги инвестирования за 1 год и 2 месяца. Снова переезд брокерского счета.

- 15 августа 2022, 11:30

- |

Всем привет! Продолжаю вести свой публичный портфель «Дом_Инвестора». 14.08.2022 стукнул ровно 1 год и 2 месяца моего скромного инвестирования в фондовый рынок. Не буду лить воду, сразу к цифрам и фактам.

Цифры:

1. Внесено* — 84.500 рублей.

2. Стоимость портфеля–72.012 рублей (-17.34% или — 12488руб)

– за месяц + 4.36%

3. Дивиденды/купоны*: 2144.24 руб. = 2.97%

4. Комиссия за сделки*-673.05 =0,93%

5. Налоги* (на доход, дивиденды/купоны РФ, дивиденды иностранных компаний) = -582.18 руб. =0.80%

*за все время инвестирования

**процент считаю от общей внесенной суммы

( Читать дальше )

Группа Positive Technologies: итоги 2021 года

- 13 апреля 2022, 18:42

- |

Группа Positive Technologies опубликовала консолидированную МСФО отчётность за 2021 год.

Positive Technologies - один из лидеров российского рынка информационной безопасности, клиентами группы являются крупнейшие корпорации и государственные структуры из России и СНГ.

Ключевые финансовые показатели 2021 года:

- Выручка компании по выросла на 28% относительно прошлого года и составила 7,1 млрд рублей;

- Валовая прибыль увеличилась на 32%, до 6,2 млрд рублей, валовая рентабельность составила 88%, прибавив 3 процентных пункта;

- Скорректированный показатель EBITDA составил 2,9 млрд рублей, увеличившись на 35% по сравнению с предыдущим годом. Рентабельность по скорректированной EBITDA достигла 41%, что является одним из лучших показателей для отрасли;

- Чистая прибыль за 2021 год составила 1,9 млрд рублей, что превышает показатель 2020 года на 27%. Рентабельность по чистой прибыли сохранилась на уровне 27%.

( Читать дальше )

МФК "Займер" готова отчитаться о результатах 2021 года на вебинаре

- 15 марта 2022, 08:51

- |

Уважаемые инвесторы!

МФК «Займер» готова отчитаться о результатах деятельности в 2021 году.

В четверг, 17 марта, в 12:00 МСК генеральный директор компании Роман Макаров в прямом эфире расскажет об итогах прошедшего года и о бизнес-планах текущего, а также о мерах, принятых в 1-м квартале года в связи с политической ситуацией.

Будем рады, если вы заранее направите свои вопросы на электронную почту invest@zaymer.ru

Вебинар будет доступен по ссылке: youtu.be/0NFalC8yetc

Наш телеграм-канал для инвесторов: t.me/zaymer_invest

-18,4% Четвертый год алготрейдинга. Бесценный опыт, который невозможно получить через советы.

- 06 февраля 2022, 16:34

- |

Всех приветствую!

Подвожу итоги за 2021 год, хоть и с опозданием. Решил не нарушать традицию. Пишу для себя, для анализа, рефлексии, разложить и сформулировать мысли — очень полезно. Итог -18,4%, счет проседал внутри года на 50,2%. От февральского максимума в +16,5% к минимуму октября -33,7%.

Торговля ведется трендовыми алгоритмами на валютном фьючерсе USD/RUB (Si).

1 квартал +7,9%

2 квартал -17,9%

3 квартал -14,3%

4 квартал +5,9%

Общий доход с учетом реинвестирования за 4 года составил 384%. Статистика по счету в Финаме теперь доступна только из личного кабинета. Ссылки на публичные счета отключили, неудобно.

( Читать дальше )

Итоги 2021 + обзор портфеля "Декабрь 2021". Вступаю в новый год!

- 25 января 2022, 08:28

- |

Всем привет!

Конец 2021 года и начало 2022-го на работе выдались очень насыщенными. Посему итоги года немного подзадержались… Тем не менее, начнем)

РОССИЙСКИЙ ПОРТФЕЛЬ

Декабрь 2021

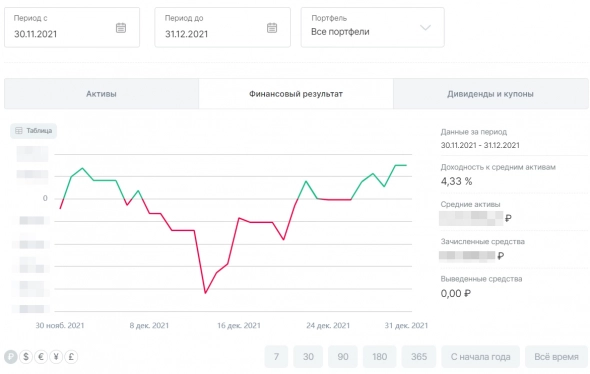

За декабрь 2021 индекс Мосбиржи полной доходности упал на 1,82%. При этом инвест.часть российского портфеля выросла на 2,37%, а общий результат с учетом спекулятивной части +4,33%.

( Читать дальше )

Мои итоги 2021-го года

- 12 января 2022, 12:20

- |

Я задерживал подведение итогов года, ожидая окончательных данных по инфляции, обещанных Росстатом 12 января. Но, увы, в 12:00МСК на сайте Росстата этих данных нет, потому ограничимся предварительными данными, опубликованными 29 декабря прошлого года.

Итоги года мы подведем по тому же плану, который уже опробовали в прошлом году и начнем с таблицы моих результатов по годам

Что видно из таблицы? Видно, что год для меня был неплохим: пятым (из 14-ти) по доходности для моего счета после 2009, 2015, 2008 и 2019-го и четвертым по соотношению «доходность/просадка» после 2009, 2015 и 2019. Еще лучше этот год был для моей личной торговли (см. столбец «Моя алготорговля»): 4-м (после 2009, 2008 и 2019) по доходности и третьим по соотношению «доходность/просадка» (после 2009 и 2019). Напомню, что в декабре 2014-го я выделил треть своего счета под автоследование Форума и на этой трети получил +72,9% в 2015-м после удержания комиссии и

( Читать дальше )

Мои инвестиционные итоги за 2021 год

- 12 января 2022, 11:39

- |

Краткий итог года можно выразить таким выражением: «Это тот самый случай, когда результат хороший с позиции инвестиционной теории, но не интересный с позиции инвестора». Общий результат портфеля всего 0,66% годовых при волатильности 1,15%, соответственно коэффициент Шарпа — минус 0,9 (все расчеты сделаны в рублях). Отсюда и вывод, почему результат неинтересный с позиции инвестора.

А теперь подробности, почему результат хороший с позиции инвестиционной теории и разбор ожиданий, которые не оправдались.

В 2021 году я ожидал существенную коррекцию на рынке США, а как следствие коррекцию и рынка РФ, поэтому я держался подальше от инвестиций в рискованные активы – они же акции.

Расчеты по итогам 2020 года показывали, что ожидаемая доходность по надежным облигациям в России может составить 7,1% годовых при волатильности 7,7% (фонд SBGB), по акциям широкого рынка 14,8% и 23,1% соответственно (фонд SBMX), корреляция между этими фондами была 0,58. При таких входных данных и в целом ситуации на мировых рынках, мне не хотелось идти на большой риск в своем портфеле, который я лично люблю измерять показателем VAR. Для себя на 2021 я определил, что с 95% доверительным интервалом я хотел бы иметь VAR не более 10%. А это значит, что я накладывал жесткое ограничение на свой портфель по волатильности в 6,1%, и мой бенчмарк на 2021 год превращался в фонд SBGB (78% доля) разбавленный краткосрочными ОФЗ с безрисковой доходностью в 4.18% (22% доля). Ожидаемая доходность бенчмарка таким образом выходила на уровень 6,5%.

( Читать дальше )

41. Итоги 2021 года. Цели на 2022 год (Финансы и Жизнь) 💕

- 11 января 2022, 00:20

- |

Необходимо авторизоваться.

Мои итоги 2021

- 10 января 2022, 13:35

- |

ТРЕЙДИНГ

Трехзначная доходность в 2021 вывела счет из трехлетнего периода боковика, обусловленного контртрендовыми экспериментами. Самыми дорогостоящими за всю карьеру трейдера. Более подробно проблему описывал здесь.

Удалось заработать во всех торгуемых компонентах. Оправдалась на все 100 ставка на лонг в разделе “Фьючи на акции/индексы”. Весной и осенью дали сверхдоход. При этом слабоволатильный рынок не явился причиной распила, как у многих. Произошло это, на мой взгляд, из-за довольно медленных систем. Среднее время в позиции 7-8 дней в этом разделе.

Ошибкой года было постепенное добавление объема к шортам. Изначально торгую Лонг: Шорт=3:1. Довел постепенно к 2:1. Получил излишний распил в течение года. Заработки на шортах в октябре (ГМК) и в декабре (весь рынок) лишь компенсировали потери. Дополнительного заработка это решение не принесло. В конце года вернулся к прежнему соотношению.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал