ИНВЕСТИЦИИ

Квартирный неликвид, с которым лучше не связываться.

- 10 января 2019, 01:32

- |

Продолжаю рассматривать дикий рынок недвижимости с точки зрения инвестора. В прошлом посте я указал самый рыночный параметр для оценки стоимости объекта — арендная ставка.

Сегодня я выделил ещё один параметр, прямо влияющий на ликвидность. Очевидно, что людей, готовых выложить 5-10 млн наликом очень мало. Поэтому около 70% жилья приобретается в ипотеку, а банку в залог нужен качественный актив, который сохранит стоимость на срок до 20 лет и который можно быстро скинуть в рынок по адекватной цене. Варианты «неспешно попродавать годика два» банку не годятся.

Итак, ипотеку скорее всего не одобрят:

— в подлежащих сносу по генплану домах, например здесь планируется строительство объекта инфраструктуры (дорога, метро, мост итп);

— ветхие и аварийные дома;

— в блочных и панельных домах;

— в доме под реконструкцию с переселением жильцов;

— в домах построенных до 1970 года;

— у некоторых банков более жесткие требования: здание не старше 30 лет;

( Читать дальше )

- комментировать

- 7.6К | ★44

- Комментарии ( 48 )

Михаил Дорофеев о финансовых рынках в 2019 году

- 09 января 2019, 17:03

- |

Ключевые экономические темы прошедшего года обсудили в конце декабря. Сейчас рассказываем о главных трендах нового года. Именно за ними будут пристально следить наши коллеги и союзники.

Михаил Дорофеев, глава аналитического департамента и управляющий портфелем DTI Algorithmic, считает, что в следующем году

- финансовые рынки продолжат падать,

- индекс доллара будет расти, а валюты развивающихся рынков — девальвироваться,

- обвал криптовалют возобновится.

#справка Если неудобно смотреть видео, прочитайте его расшифровку ниже.

( Читать дальше )

Ольга Дука о проблемах в инвестициях в 2019 году

- 09 января 2019, 16:05

- |

Ключевые экономические темы прошедшего года обсудили в конце декабря. Сейчас рассказываем о главных трендах нового года. Именно за ними будут пристально следить наши коллеги и союзники.

Ольга Дука, CEO Zeus Exchange, считает, что в 2019 году

- стоимость денег вырастет,

- востребованными будут сервисы, снижающие транзакционные издержки,

- сохранение денег станет важнее, чем их преумножение,

- центр экономического развития сместится в Азию.

#справка Если неудобно смотреть видео, прочитайте его расшифровку ниже

( Читать дальше )

5 крупнейших вложений Спироса Сегаласа в четвёртом квартале

- 08 января 2019, 17:46

- |

Фонд оценки капиталовложений Harbour Capital в понедельник сообщил, что Спирос Сегалас приобрел девять акций в течение квартала, закончившегося 31 октября. Крупнейшими позициями фонда, учрежденными в период подачи заявок, были: Safran SA, Merck & Co. Inc., S & P Global Inc., Adyen NV и Union Pacific Corp. Его 58 общих позиций в портфеле были оценены примерно в 29,33 миллиарда долларов.

Сегалас управляет фондом оценки капиталовложений Harbour Capital с 1990 года, контролируя большую часть своего годового дохода в 11,33% с момента его создания в 1987 году. За тот же период индекс S&P 500 показал доходность в 10,17% .

Для выбора акций, компания Сегаласа, Jennison Associates, фокусируется на перспективах стоимости компаний и отраслей в долгосрочной перспективе. В третьем квартале руководство фонда оценки Harbor Capital написало письмо клиентам:

«Мы считаем, что фонд имеет хорошие позиции среди компаний, чьи перспективы роста остаются устойчивыми и значительно превышают средний уровень, даже с учетом перспектив повышенного риска. Несмотря на то, что фонд не застрахован от усиления торговой напряженности, в целом у фонда есть разнообразные возможности роста по многим различным продуктам и сегментам рынка с сильными перспективами ».

( Читать дальше )

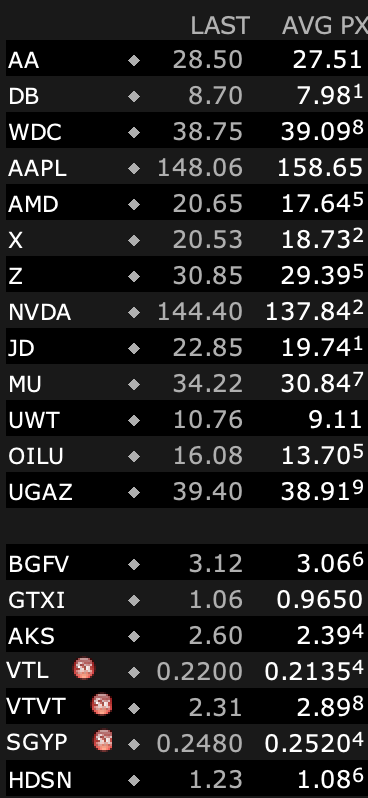

Набрал портфельчик перед отчетом

- 08 января 2019, 06:39

- |

Как и говорил раньше, возможно я ошибаюсь, но рынок выглядит помимо слабости, очень вкусный по ценам.

Нефть и сейчас, как и раньше была вкусной, такой и осталась, прикупил еще и газа.

Кто прислушался раньше к покупке нефти уже заработал!

Мои текущие позиции: первая часть это на перспективу, вторая копеечная на первый отскок, вероятнее всего на отчетах. акции стоят в порядке грядущей отчетности:

Так же обновления можно смотреть тут: https://vk.com/usstock

Макроэкономический обзор и финансовый прогноз на 2019 год.

- 07 января 2019, 11:58

- |

В этом видео:

Макроэкономический обзор финансовых рынков и перспективы на 2019 год.

1) Пауэлл смягчил риторику;

2) Китайский Народный банк запустил стимулирования экономики смягчив КДП;

3) Индикаторы денежного рынка США уже кричат о начале стимулировании.

4) Слабость экономики Еврозоны настораживает, ждем результаты Брексита 14-15 января в парламенте Британии.

( Читать дальше )

НЕкаршеринг или Почему я купил автомобиль.

- 06 января 2019, 22:22

- |

по мотивам поста из топа...

1) автора не осуждаю и в целом согласен

2) написал потому, что всегда как-то цепляет однобокость, хотя с другой стороны понимаю, что авторы просто хотят выразить свою точку зрения и взгляд на освещаемый вопрос....

тем не менее прям охота в таких случаях всех насильно призвать быть последовательными ;-)

Всегда читая темы бросается в глаза как упускается нечто фундаментальное, все сводится к выгодно/невыгодно и «грязным зеленым бумажкам» © Жириновский..

Но тогда было бы логичным призвать:

— питаться одной гречей, ведь это выгодно

— отказаться от алко, чая, кофе, вода выгодней

— донашивать одежду за знакомыми, покупать не выгодно

— не праздновать ничего и никогда

— не заводить отношений и детей

— не дарить подарки и не помогать близким

— не ездить в отпуск никуда а гулять вокруг дома, хотя это снашивает обувь, тоже не стоит

— стараться жить по Бродскому....

У меня есть машина. и я доволен. я не езжу в центр москвы и на работу. но передвижение по москве на метро и другом транспорте так выматывает за неделю, что в наступившие выходные ты не соберешься на пикник или напрмиер в парк на коньки и тп неся на себе все это. просто не охота. а на машине я все время куда-то выезжаю сменить картинку перед глазами.

по периодам владения тоже была возможность сравнить. сначала ездил 2 года на машине, потом продал и 2 года жил без машины, потом снова купил и вот сравнивая понимаю, что мне с машиной лучше.

а если кто-то рыбак/грибник/охотник/покатушник? людям отказаться от хобби?

в общем и целом все эти рассуждения справедливы только в случае если для человека что-то неважно...

не важна машина, не важно жить в своем доме, не важно иметь жену, не важно ездить на рыбалку и тд и тп… а копни поглубже и окажется что человек тратит несравнимые суммы на коллекционирование игрушек или апгрейд компа для погамать, или сливает на рынке суммы....

( Читать дальше )

Идея/Вопрос - алго-диверсификация инвестиционного лонга.

- 06 января 2019, 14:23

- |

Привет.

Инвестиции крутая тема, но, всегда есть что улучшить, не просто Buy&Hold, а что-то поинтересней. Наверняка что-то подобное можно (и, возможно, проще) реализовать через опционы, но я пока туда не суюсь, да и опционы далеко не на все активы есть, как я понимаю, более того — на достаточно ограниченный круг активов.

Итак идея:

— Выбираем смотрящую долгосрочно вверх бумагу. Как выбираем — в данном случае не имеет значения.

— Определяем сумму денег, которую задействуем.

— Определяем соотношение денег на инвестиционный лонг и на диверсифицирующую стратегию.

— Берем лонг на соответствующую сумму.

— Врубаем шортовую диверсифицирующую алго-стратегию на соответствующую сумму.

Как по задумке это должно работать:

— Диверсифицирующая стратегия должна быть такой что на благоприятном для себя рынке она зарабатывает больше, чем теряет на неблагоприятном — в общем стандартное условие для стратегии. Кстати, не принципиально чтоб это была алго-стратегия, но желательно чтоб системная. Ни для кого не секрет, что при падающем рынке шортовые стратегии в среднем буду чувствовать себя лучше чем лонговые, на растущем наоборот. Именно падение актива или его рост будет тем самым упомянутым фактором благоприятности.

— Итак, бумага падает — да, стоимость лонга снижается, но объем в кол-ве акций остается, шортовая стратегия при этом приносит плюс. Итого, имеем плюс по диверсифицирующей стратегии и снизившуюся цену актива, т.е. можно реинвестировать в инвестиционный лонг накопленную прибыль от шортовой стратегии, причем по приятным ценам, если актив ходит волатильно, цены могут стать очень приятными.

— Если бумага растет, лонг дает плюс, шортовая стратегия дает минус, скорее всего, но хотелось бы чтоб меньший чем плюс от лонга.

— Если бумага ходит туда-сюда, то если весь плюс шортовой стратегии реинвестировать в лонг, то на фазах роста актива шортовая стратегия будет уходить все в больший минус и в итоге проест весь свой капитал, поэтому, видимо, надо реинвестировать таким образом чтобы у стратегии всегда был запас на возможные неблагоприятные фазы. Прибыль шортовой стратегии превысила буферный запас — отлично — избыток реинвестируем в лонг, буфер уменьшился, приостанавливаем реинвест, ждем пока шортовая стратегия себя окупит и наполнит буфер.

Короче надо тестировать, наверно, не все так просто. Что думаете?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал