Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

СД ЮГК рекомендовал акционерам отказаться от дивидендов за 2023г

- 24 мая 2024, 14:05

- |

Компания сохраняет фокус на снижении долговой нагрузки и использовании денежного потока для выплат по долговым обязательствам. На конец прошлого года соотношение чистый долг/EBITDA составило комфортные 2,03х, но компания стремимся снизить его до 0,8х к 2026 году.

smart-lab.ru/blog/1021437.php

- комментировать

- Комментарии ( 0 )

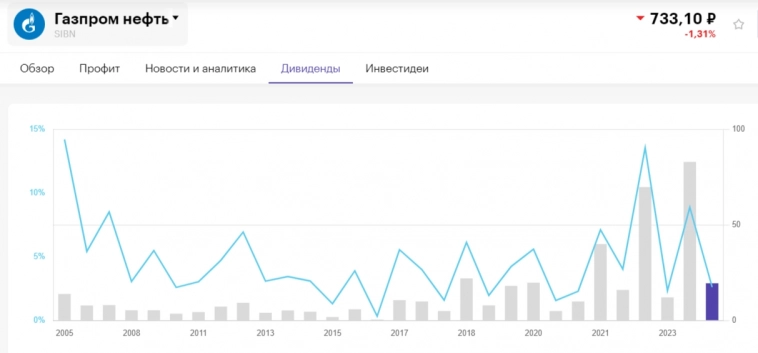

Дивиденды Газпромнефти за 2023 г. — космос, всё во благо главного мажоритария в лице Газпрома. Но как там с долговой нагрузкой и FCF?

- 24 мая 2024, 14:04

- |

🛢 СД Газпромнефти рекомендовал финальные дивиденды за 2023 г. в размере 19,49₽ на одну акцию (див. доходность 2,6%). Дата закрытия реестра 8 июля 2024 г. Напомню вам, что ранее Газпромнефть уже выплатила дивиденды за 9 м. 2023 г. в размере 82,94₽ (на отсечку див. доходность составила 8,9%). Как итог, Газпромнефть направит за 2023 г. 102,4 ₽ на акцию в виде див. выплат, это ~76% от чистой прибыли, абсолютный рекорд для компании. Примечательно, что из 485,6₽ млрд уплаченных в виде дивидендов, 464,6₽ млрд достанется Газпрому, потому что он основной акционер (95,68%). Из последнего и вытекает такая рекордная выплата, на сегодняшний день у главного мажоритария проблемы, требуются финансовые вливания, но не навредит ли это самой компании? Коротко по отчёту (МСФО за 2023 г.):

🔔 Чистая прибыль снизилась (641₽ млрд, -14,6% г/г), операционная тоже (721₽ млрд, -17,1% г/г) и это при качественной цене сырья, стабильном курсе ₽ во II п. 2023 г.

🔔 При этом эмитент увеличил долг до 898₽ млрд, чистый долг тоже подрос (306₽ млрд, 64,5% г/г).

( Читать дальше )

Силуанов рассказал про изменение налогов

- 24 мая 2024, 13:54

- |

Если раньше Размер НДФЛ был для всех одинаковый и составлял 13%, то вскоре будут изменения. Потом, насколько помните, при годовом доходе свыше 5 млн рублей, применяется НДФЛ уже 15%. А именно: на всю сумму до 5млн рублей действует НДФЛ 13%, на всё, что превышает 5 млн рублей, нас грабят уже на 15%.

Дело это, как вы понимаете, богоугодное. Я бы даже сказал Робингудское. Однако если начать вглядываться в цифры, оптимизма становится поменьше.

13% уходят в региональные, местные бюджеты, а вот те 2% будут перечисляются в федеральный бюджет. За 2023 год от этих 2% поступило всего 159,5 млрд рублей. А что такое эти 2% на кривой доходов населения?

Росстат разделил всех граждан на 10 групп по 10% в каждой по доходам. Так, 10% граждан с наименьшим доходом получают в среднем 18146 рублей в месяц. Последняя, десятая группа 10% людей с наибольшими доходами, получает в среднем 238278 рублей в месяц.

( Читать дальше )

Дивиденды /// Компенсация издержек /// НЛМК, Сургут Преф, Совкомбанк и др.

- 24 мая 2024, 13:50

- |

Моя постоянная аудитория и люди интересующиеся, как я управляю портфелем знают, что в рамках регламента моей стратегии, дивиденды – это не способ получения дохода, а способ компенсации торговых издержек и компенсации убыточных торговых операций.

Когда управляешь низкорискованным высокодиверсифицированным портфелем (+-50 эмитентов) – рассчитывать на дивиденды 15% годовых от капитала – это глупость. Бизнес рассчитан на рост курсовой стоимости активов. Поэтому дивиденды в размере от 2.5% до 5% годовых (от капитала) – отличная компенсация торговых издержек и сделок.

При росте курсовой стоимости актива на 50%, процентная доходность в виде дивидендов значительно превышает озвученные.

В статистике публичной торговли я не учитываю доходность от дивидендов, так как акцент сделан на рост курсовой стоимости.

Последние дивиденды по портфелю (часть для примера)

— Интер Рао 7.5%

— Хендерсон 4.1%

— Совкомбанк 6%

— Алроса 2.5%

— КуйбышевАзот 2.4%

— Банк Авангард 3.5%

— Сургут Преф 17.5%

( Читать дальше )

6 причин для открытия шорта по «префам» Мечела

- 24 мая 2024, 13:32

- |

Я хочу поделиться с вами опытом на примере шорта привилегированных акций Мечела, который мы держим с подписчиками.

Отмечу, что мой подход заключается в выявлении спекулятивных возможностей на основе фундаментального и технического анализа, принимая во внимание настроения на рынке с минимальным соотношением риск к прибыли 1 к 3.

Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент. Тем не менее, я стараюсь подкреплять спекуляции фундаментальным обоснованием.

6 причин для открытия шорта по «префам» Мечела

1. Снижение цен на уголь. Экспортные цены на российский энергетический уголь упали до минимумов с 2021 г. из-за низкого спроса на основных экспортных рынках. У Мечела около 40% добычи приходится на энергетический уголь.

2. Укрепление рубля. Курс доллара за последнее время укрепился до 90 руб. Средняя доля экспорта в структуре выручки составляет около 30%.

( Читать дальше )

📈📉Лавировали, лавировали, да не вылавировали: акции ВТБ после триумфального взлета на 3,5% на сообщении о возможных дивидендах за 2024г вернулись к утренним значениям

- 24 мая 2024, 13:23

- |

«Я не исключаю возможности выплаты дивидендов по итогам текущего года, это будет понятнее ближе к концу года, скорее всего. Но мы понимаем, что нам нужно вернуться к практике выплаты дивидендов и будем стремиться это сделать», — сказал он.

smart-lab.ru/blog/news/1021308.php

Дивиденды Европлана по итогам 24 г. могут составить 81 руб (д/д - 8%) - Мои Инвестиции

- 24 мая 2024, 13:18

- |

Чистая прибыль выросла на 33% г/г до 4,4 млрд руб. на фоне роста чистого процентного дохода на 45% г/г. Рентабельность капитала составила 38%.

Чистая прибыль оказалась выше наших ожиданий на 7% за счет более высокого, чем мы прогнозировали, процентного дохода и более низких отчислений в резервы.

Непроцентные доходы выросли на 17% г/г. Замедление роста продаж техники, вышедшей из лизинга, повлияло на итоговый результат. Однако темпы роста автоуслуг были выше 30% г/г и менеджмент нацелен на дальнейший рост этой части дохода.

Чистая процентная маржа выросла до 9,2% (+25 б.п. г/г, +40 б.п. кв/кв), и менеджмент рассчитывает удержать ее на уровне 8,5-9,0% по итогам года.

Чистые инвестиции в лизинг увеличились на 41% г/г до 241 млрд руб. в 1-м квартале 2024 года. Качество активов осталось на высоком уровне (NPL 90+ 0,3%). Стоимость риска составила 99 б.п. (-22 б.п. г/г), при этом отчисления в резервы были на 14% ниже наших прогнозов.

Прогноз на 2024 год: компания ожидает рост нового бизнеса не менее 20% г/г (+35% в 1-м кв. 2024 г.), чистую прибыль в диапазоне 18-20 млрд руб. при удержании показателя расходы/доходы на уровне 30-32% (30% в 1-м кв. 2024 г.). Это совпадает с нашими ожиданиями и предполагает сезонный рост чистой прибыли в последующие кварталы.

( Читать дальше )

СД - НКХП: ДИВИДЕНДЫ = 468 447 210 руб. 00 коп. (четыреста шестьдесят восемь миллионов четыреста сорок семь тысяч двести десять), что составит 06 руб. 93 коп.

- 24 мая 2024, 13:18

- |

Самые быстрые новости у нас! https://t.me/newssmartlab

Источник:https://www.e-disclosure.ru/portal/event.aspx?EventId=YRqZLI0Yk0WvvRBt9HX7Kw-B-B

IVA планирует направлять на дивиденды от 25% скорр. чистой прибыли при соотношении чистый долг/EBITDA не выше 2х — Интерфакс

- 24 мая 2024, 13:14

- |

IVA Technologies будет стремиться выплачивать дивиденды от 25% скорректированной чистой прибыли при условии, что соотношение чистый долг/EBITDA будет не более 2х. Это предусматривает дивполитика компании, утвержденная ее советом директоров 22 мая.

Если показатель чистый долг/EBITDA будет выше 2х — рекомендуемый размер выплаты дивидендов определяется советом директоров, отмечается в документе.

Периодичность выплаты — не реже одного раза в год. При определении размера дивидендов могут также учитываться такие показатели, как финрезультаты, нераспределенная прибыль прошлых лет, капзатраты, доступность денежных средств из других источников, стратегия развития общества и др.

t.me/ifax_go

📌 Совкомфлот - неплохой отчет, дивиденды планируются!

- 24 мая 2024, 12:50

- |

Сегодня Совкомфлот опубликовал отчетность за 1 квартал 2024 года. Результаты можно назвать неплохими, выше консенсус-прогноза брокерских компаний. Далее будут представлены ключевые тезисы по опубликованному документу:

1. Выручка логистической компании сократилась на 12,95% до $545,8 млн по сравнению с 1 кварталом 2023 года. Чистая прибыль Совкомфлота уменьшилась на 24,44% до $216,0 млн. Ощущается частичное влияние санкций на компанию. Также стоит отметить, что увеличились рейсовые расходы и комиссии и эксплуатационные расходы, а также существенно сократились прочие операционные доходы. К сожалению, компания не представила расшифровку по данным статьям, чтобы подробнее их проанализировать.

2. Скорректированная чистая прибыль в рублях составила 18,91 млрд руб. или 7,96 руб. на акцию, что на 3,6% выше чем в 4 квартале 2023 года. То есть за 1 квартал компания заработала 3,98 руб. дивидендов. Существенную поддержку оказал высокий валютный курс.

3. Самое главное! В своем пресс-релизе компания подтвердила приверженность цели по выплате дивидендов за 2023 год на уровне 50 % от скорректированной годовой прибыли по МСФО в рублях. Последние недели активно ходили слухи, что из-за санкций компания может отказаться от выплаты дивидендов, но вышеуказанная формулировка в пресс-релизе сводит вероятность этих слухов к минимуму.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал