Диверсификация

Сколько компаний необходимо держать в диверсифицированном портфеле?

- 16 июля 2020, 17:09

- |

Сколько компаний необходимо для грамотной диверсификации портфеля при долгосрочном инвестировании?

Ответ здесь один.

Не более 20-30 акций из разных секторов экономики, стран, соотвествующих разным экономическим циклам.

Итого каждая будет занимать 3-7% от вашего портфеля. При этом желательно оставлять кеш, но не обязательно в деньгах, это также могут быть короткие облигации со сроком погашения 2-3 года.

Кто покупает больше 30 компаний в 💼 портфель, либо маскирует свою безграмотность, в чем нет ничего ужасного, но тогда лучше возьмите ETF, если вы плохо разбираетесь в рынке, там за вас все сбалансировано, либо пытается вас обмануть, показывая сколько много он заработал на одной акции с долей 0,5% в портфеле. Смотрите! Целых 15% доходности! Забывая упомянуть, что 15% от 0,5%.

Человек, который понимает, что он делает, в диверсификации не нуждается. «Диверсификация — это защита от глупости. Она не имеет большого значения для тех, кто знает, что делает, — утверждает Баффет, ссылаясь на Кейнса: — Кейнс, в сущности, сказал: не пытайтесь вычислить, что делает рынок.

( Читать дальше )

- комментировать

- 512

- Комментарии ( 6 )

Доходности и Риски в текущей обстановке (рассуждения)

- 13 июля 2020, 09:21

- |

Интересно ваше мнение и размышления.

Как по вашему что сейчас выгоднее/разумнее/безопаснее:

1) Вкладываться в индекс или сформировать максимально диверсифицированный портфель акций из всех секторов экономики или

2) Или выбрать для вложения несколько акций (4-6 пакетов), находящихся сейчас на низах, и надеяться на их рост в будущем или

3) Или же держать все наличке (рубли/доллары)?

И какой процент годовой доходности считается нормальным/приемлемый?

Обзор рынка фьючерсов на 10.06.20

- 10 июня 2020, 08:34

- |

Всем привет!

Торговый план онлайн или в записи, до начала торгов.

Каждый день!

Не пропустите, подписывайтесь на канал YouTube

и ставьте уведомления, чтобы не быть в курсе ))

а также

Вступайте в группу ВКонтакте https://vk.com/simple_trade где Вы найдёте: сделки и их описание, полезные статьи, недельные обзоры, публикации сделок, обсуждения, ответы на вопросы.

Как не пропустить рост фондовых рынков? Когда нужно покупать акции?

- 29 мая 2020, 14:37

- |

Один из наиболее частных вопросов, которые мне задают последнее время – будет ли второе дно и когда покупать акции? Это хороший вопрос, и люди ждут на него прямого ответа, из серии «да, 28 июня», или «нет, 30 мая». Как не трудно догадаться, таких ответов на эти вопросы получить нельзя. Но решение все же есть.

Расскажу небольшую историю, несколько лет назад ко мне пришел достаточно крупный инвестор на ДУ на фондовом рынке. Доверительное управление на фондовом рынке только зарождалась как услуга, до этого я брал деньги в управление только на продажу опционов, как рыночнонейтральную стратегию с абсолютным доходом. Сама стратегия работы на фондовом рынке на тот момент была больше трейдерская, чем инвестиционная, но тем ни менее, была ориентирована на достаточно длинные временные горизонты, т.к. на фондовом рынке мы говорим не про абсолютную, а про относительную (относительно индекса) доходность.

И момент прихода этого инвестора совпал с началом сильного движения вверх на фондовом рынке. Когда идет импульс, очень сложно находить компании с хорошей точкой входа, как правило, большая часть компаний в эти периоды также растет. И получилось так, что я очень сильно недобрал по портфелю, и, несмотря на то, что почти все акции, что я успел купить, росли лучше рынка, из-за того, что основная часть капитала осталась в кэше, я вчистую проиграл рынку по доходности.

( Читать дальше )

Диверсификация на форекс?

- 28 мая 2020, 10:03

- |

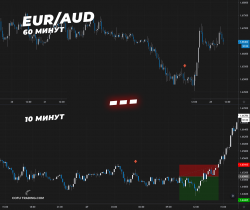

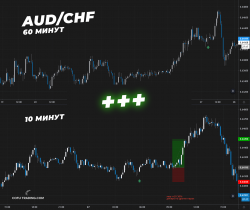

Австралиец засетапился еще в азиатскую сессию, поэтому входил уже с лимитки в европейскую сессию.

Раскидал идею входа на несколько валютных пар. Сразу взял лонг audchf и шорт euraud по 33% от общего риска. Третью часть позиции думал взять на каком-нибудь новом сетапе на другой валютной паре для диверсификации, но ничего не засетапилось.

euraud дал минус, а audchf дал двойной плюс, в итоге общая идея (лонг aud) принесла прибыль.

Так работает диверсифицированный вход на рынке форекс.

( Читать дальше )

Sber с Газпромом купить на пополам или все в Qualcomm - Помогите определиться

- 14 мая 2020, 08:31

- |

У меня вера в три компании на очень долгосрок!

Но на три все делить не хочется, неудобно

Два пути

1 Sber + Gazprom

2 Qualcomm

Потому как выстрелит что то одно из вариантов. Одновременно сильно не потянутся вверх

А я хочу рискнуть на этом без диверсификации и на очень долгосрок

Как сохранить капитал? Ч.2 Диверсификация

- 11 мая 2020, 16:57

- |

Что мы знаем о будущем? Объективно мы знаем только одно – мы не можем его предсказать. Любой анализ, который мы делаем, работает лишь в категориях больше\меньше. Поэтому мы не можем взять какой-либо один актив или класс активов и вложить туда все свои деньги (поэтому и не существует единого ответа на вопрос, в чем держать свои сбережения).

И тут на помощь приходит диверсификация. Я думаю, что все из вас слышали о ней, и каждый понимает, что означает это слово. Если коротко, диверсификация — это распределения капитала среди активов, которые в меньшей степени зависят друг от друга, а их стоимость слабо скоррелирована. Суть диверсификации в том, что в случае падения стоимости одного актива, это падение полностью либо частично, компенсируется ростом стоимости других активов. И если все активы в портфеле имеют долгосрочный тренд на рост цен, то это позволяет значительно снизить риск портфеля, при этом сохранив приемлемый уровень доходности.

Самым простом примером может служить «Всепогодный портфель Рэя Далио»

( Читать дальше )

Умелый маневр

- 20 апреля 2020, 20:36

- |

Главное вовремя сориентироваться!

Компания «Газпром нефть» начала выпуск антисептических растворов в рамках программы «Антивирус», направленной на борьбу с распространением CoViD-19. Объём первой партии составил 85 тонн. Производитель намерен снабдить антисептиками более 50 регионов России.

https://life.ru/p/1319477

Даже Йельский университет диверсифицируется. А ты до сих пор нет.

- 03 апреля 2020, 15:19

- |

1. В топовых мировых ВУЗах существуют эндаументы. Это целевые фонды, которые формируются из пожертвований и направляются на инвестиции.

2. Давным давно эндаументы инвестировали в единственный актив — казначейские облигации США. Это были надежные вложения с небольшой доходностью.

3. В 1952 году Гарри Марковиц математически доказал силу диверсификации. Выяснилось, что качественно распределенный портфель показывает лучший результат при сопоставимом риске. И держать деньги в единственном, даже самом надежном активе не имеет смысла. Потому что риск одинаковый, а доходность ниже.

4. С тех пор эндаументы поменяли мировоззрение и сильно разнообразили объекты вложений. Например, ниже распределение инвестиций Йельского университета.

5. Выводы делайте сами.

P.S. Статья про диверсификацию на смартлабе. Мой сайт, где тоже есть интересные статьи про инвестиции. Мой телеграм-канал, куда вы можете подписаться, чтобы не пропустить новые материалы.

"Припарковать бабло" на ИИС - короткие облиги с доходом выше ОФЗ

- 19 марта 2020, 10:12

- |

Ранее писал пост на аналогичную тему, несколько «Смартлабовцев» одобрили актуальность темы.

Ценность письма подтверждается текущей возможностью покупки в стакане.

Поэтому кратко:

Вчера вошёл в ПИК-07.

Бумага не облагается НДФЛ, крупнейшая компания в отрасли + «реновация» + низкий долг. На этапе ввода много жилья + люди фиксящие бакс (либо которые будут фиксить на предполагаемых хаях) могут потом вкладываться в подешевевшие в долларах «метры».

До погашения 1,3 года, текущая доходность 15,48 %!!! Сейчас в стакане продается хороший объем бумаг под указанную доходность (котировка 93).

Из этой бумаги кто-то выходит из-за недостатка ликвидности, шестилетки Пика торгуются под 10 — 11% доходности. (ПИК 1 ни в коем случае не смотрите, там доходность рассчитана к концу текущего купона)

Также, как и ранее, припарковал часть своего ИИС (консервативная стратегия), при этом, вижу в горизонте, что короткие годовые ОФЗ будут торговаться под 9% и здесь вижу +2 + 3% к коротким ОФЗ. (11 -12 %). Поэтому до 12% доходности можно входить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал