Джером Пауэлл

Разбираем новости недели: ФРС готова ужесточить монетарную политику уже в сентябре? Плюс мысли вслух по евро, доллару, рублю, золоту и нефти.

- 17 августа 2021, 16:22

- |

Приветствуем, акул и акулят финансовых рынков и просто хороших людей! :)

Всех с Нас — с наступившим Днем Трейдера! Пусть капиталы множатся, а нервы не будоражатся!

Ну, что — наливаем себе в кружку вкусного ароматного кофе и начинаем наш еженедельный обзор финансовых рынков! ☕

Друзья, рады будем Вас увидеть в нашем телеграм канале -

🔵«Бесплатная подписка»🔵

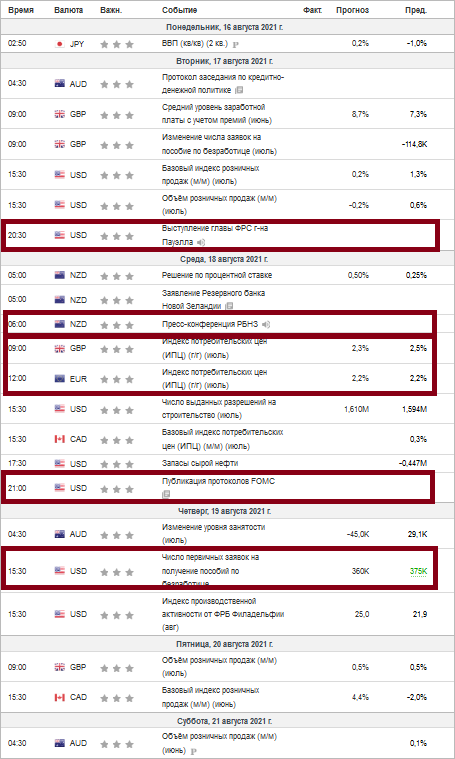

Экономический календарь на неделю

( Читать дальше )

- комментировать

- Комментарии ( 0 )

1. Итоги заседания ФРС 17 марта 2021г., 2. пресс - конференция Джерома Пауэлла, 3. личное мнение

- 17 марта 2021, 21:34

- |

ИТОГИ СЕГОДНЯШНЕГО ЗАСЕДАНИЯ ФРС.

ФРС СОХРАНИТ ОБЪЕМ ВЫКУПА АКТИВОВ НА УРОВНЕ $120 МЛРД В МЕСЯЦ

Федеральный резерв предсказал

ускорение роста экономики и потребительских цен в США в текущем

году по мере отступления вызванного COVID-19 кризиса, и повторил

обязательство удерживать ключевую ставку около нуля в ближайшие

годы.

Американский центробанк теперь ждет, что ВВП в 2021 году

вырастет на 6,5%, а безработица сократится до 4,5% к концу года,

по сравнению с декабрьскими прогнозами роста экономики на 4,5% и

безработицы на отметке 5%.

Темпы инфляции, как ожидается теперь, превысят ориентир ФРС

в 2% в текущем году, достигнув к концу года 2,4%, прежде чем

вновь замедлиться в 2022 году.

«Индикаторы экономической активности и занятости

продемонстрировали рост», — говорится в сообщении Федерального

комитета по операциям на открытом рынке по итогам двухдневного

заседания, сохранившего ключевую ставку в диапазоне 0,00-0,25%.

Улучшение экономического прогноза не повлекло изменений

прогнозов уровня процентных ставок, хотя среди руководителей ФРС

увеличилась доля тех, кто ждет повышения стоимости заимствований

в 2023 году.

Теперь таких семеро из 18 по сравнению с пятью в

декабре.

Четверо членов руководства считают, что необходимость

( Читать дальше )

Что ждать от доллара в начале весны?

- 04 марта 2021, 16:24

- |

Деньги любят тишину, поэтому денежные потоки кочуют по всему миру, в поисках места, где им ничего не угрожает. Так, 2020 год начался с ралли на фондовых и валютных рынках, где отмечался рост, и покорение новых исторических максимумов чуть ли н каждый день. Тем не менее, в феврале баланс сил на рынке изменился, когда опасения касательно инфляции в США усилились. Постепенно денежные потоки стали перетекать в американские госбумаги, и вот, в конце февраля доходность по ним составила 1.6%. Поэтому логично, что инвесторы переключились с рисковых активов, в безопасные трежерис.

Передышка для риска

На этой неделе быки стали возвращаться на рынок, залечив свои раны на выходных, после отступления на прошлой неделе. Так, на американских долговых рынках доходность долгосрочных госбумаг демонстрирует снижение. На прошлой неделе доходность десятилетних казначейских бумаг упала на 1.4% c 1.61%. Восстановление покупок объясняется ростом оптимизма в связи со скорым одобрением пакета стимулов.

( Читать дальше )

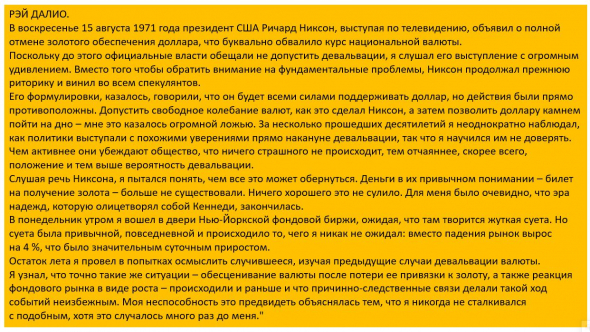

Выступление Пауэлла 24 февраля. Воспоминания Рэя Далио: что было на NYSE при отмене золотого стандарта в 1971, как Волкер победил инфляцию, ИСТОРИЯ МОЖЕТ ПОВТОРИТЬСЯ ?

- 25 февраля 2021, 08:08

- |

В среду Пауэлл сказал законодателям, что для достижения целей центрального банка по инфляции может потребоваться более трех лет, что ФРС планирует оставить процентные ставки неизменными на долгое время.

Начавшееся падение выкупили.

Д.Пауэлл — глава ФРС

24 февраля 2022г.

Все залили баблом.

Рынок растет.

Ждем роста инфляции (вслед за ростом всех товарных рынков, а, значит, и роста себестоимости).

Много общего с тем, что сейчас.

В 1970-е инфляция в США была около 10% в год и ставки ФРС в моменте были 18%, после этого начали снижаться.

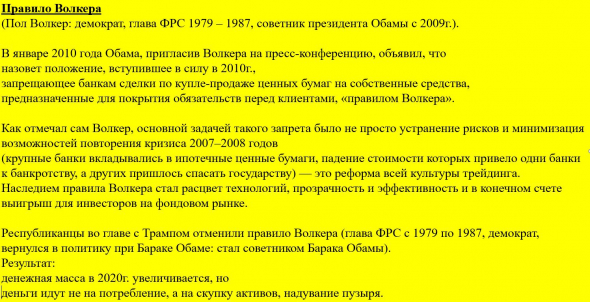

Волкнер (глава ФРС) снизил инфляцию в 3 раза: жесткая политика, уменьшение дефицита бюджета, правило Волкнера (которое отменил Трамп).

Сделал для Вас слайд, чтобы объяснить суть правила Волкнера.

( Читать дальше )

Что стоит за беспрецедентным ростом GameStop, AMC, Nokia ?

- 02 февраля 2021, 16:11

- |

По итогам прошлой недели все три ведущих фондовых индекса США упали более, чем на 3%, завершив худшую по результатам недельную сессию с октября прошлого года.

Неделя была довольно богата на события. Отчет о ВВП США за 4 кв. указал на рост экономики США на 4% в последние три месяца 2020 г. против +33% кварталом ранее. В Конгрессе США продолжались дебаты по поводу нового пакета помощи экономике на сумму $1,9 трлн, и президент Байден заявил о необходимости принять немедленные меры по оказанию новой финансовой помощи семьям и предприятиям, пострадавшим от пандемии.

Ему вторил глава ФРС США Дж. Пауэлл, заверивший рынки в сохранении экстра-мягкой монетарной политики и пообещавший сделать многочисленные и заблаговременные предупреждения в случае намерения регулятора сокращать программы ФРС по выкупу бумаг.

Корпорации Apple и Facebook отрапортовали об отличных результатах за 4 кв. 2020 г.

Но главные события фондового рынка разворачивались на минувшей неделе отнюдь не в кабинетах банкиров и политиков. Розничные инвесторы с подачи ряда инициаторов на форуме WallStreetBets Reddit и с помощью брокерских приложений типа Robinhood обеспечили беспрецедентный рост акций GameStop и некоторых других компаний, и активов, которые, по их мнению, стали объектами несправедливой и агрессивной продажи в короткую со стороны крупных хедж-фондов. Все началось с сообщения о GameStop на Reddit, которое поддержали другие участники, спровоцировавшего массированную покупку акций компании. В конечном счете это заставило хедж-фонды закрыть короткие позиции с масштабными убытками. Впоследствии аналогичные события развернулись вокруг ряда других акций. В результате этих неоднократных так называемых short squeeze-акций рынки не смогли удержаться на положительной территории по итогам недели, поскольку фонды вынуждены были продавать другие бумаги для покрытия «шортов». Ситуация стала настолько серьезной, что ее комментировали и в Комиссии по ценным бумагам США, и в Белом Доме. К слову, сервис Robinhood в четверг ввел ограничения на операции с рядом активов, включая GameStop, чем вызвал недовольство розничных инвесторов, обвинившим его в дискриминации в пользу крупных игроков Wall Street.

( Читать дальше )

Рубль удивит россиян в 2021 году

- 25 декабря 2020, 18:05

- |

В этом видео Вы узнаете:

🎄что будет с рублем в 2021 году

❓Какие факторы давят на рубль

💲Будут предположения от экспертов по доллару и евро

💬Узнаете когда стоит покупать доллар

🚹А также в конце этого ролика по традиции будет мое личное мнение по всему вышесказанному

( Читать дальше )

Золото лучший актив до весны 2021

- 06 ноября 2020, 16:37

- |

Во вчерашнем пресс-релизе ФРС много сказано про то, что существуют большие риски из-за пандемии для экономической активности в США. ФРС будет использовать все меры для того, чтобы достичь целевого показателя по инфляции выше 2% в долгосрочной перспективе.

В очередной раз убеждая нас в том, что денежно-кредитная политика будет оставаться мягкой на долгое время, а значит деньги продолжат печататься.

Единственное, что не затронула ФРС в своём пресс-релизе – это выборы! То есть ФРС не испытывает рисков связанных с выборами, а значит ФРС не ждёт каких-то жёстких сценариев и возможно уверена в абсолютной победе одного из кандидатов.

🤔А если ФРС уверенна в одном из кандидатов, то вероятно уверенна и в фискальных стимулах.

Исходя из всего, что было написано в пресс-релизе ФРС, и сказано на пресс-конференции Пауэллом (главой ФРС), то я делаю вывод, что рынки будут оставаться под давлением на протяжение всей пандемии, но ФРС будет пытаться удерживать их. По последним данным вторая волна в мире усиливается и прогнозируется, что она будет длится до весны 2021 года, а значит ФРС будет ещё сильнее смягчать свою денежно-кредитную политику.

Поэтому считаю золото до середины весны 2021 года будет лучшим активом, так как после выборов мы наконец-то дождёмся и новых фискальных мер, которые вероятно будут беспрецедентно большими. Рисковые активы будут продолжать оставаться волатильными, так что лучше планировать стратегию на среднесрок.

Ущерб мировой экономике от Covid-19 к концу 2021 года ожидают в $7 трлн...

- 17 сентября 2020, 06:11

- |

Что интересно, в марте 2020 года, ОЭСР выдавала прогноз замедления роста мировой экономики до 2,4%. В июне 2020 года, прогноз ОЭСР по падению мировой экономики составил уже 7,6%. Нынче, в сентябре, в денежном выражении (понятно, что прогнозировать размер глобального ВВП даже к оконцовке 2020 года, по сравнению с 2019 годом сложно) ожидают падения в $7 трлн, но уже к концу 2021 года. Понимать бы сколько от глобального ВВП год 2020 откусит… А то ОЭСР как рака за камень заводит, видимо чтобы не сгущать тучи...

А глава ФРС вообще усомнился в перспективах восстановления экономики США и заявил: "… Полного экономического восстановления в США, вероятно, не будет, пока пандемия не пойдет на спад и люди не будут уверены в безопасности полноценного возвращения к работе… Во многих секторах экономики просто было слишком много перебоев. И теперь, действительно сложно сказать точно, на каком этапе мы находимся...", — как бы вторя словам другого американского чиновника, главе Минфина США, который накануне предупредил об угрозе разрушения американской экономики...

Так а кто и самое главное ради чего, обрушил на гребне хорошего подъема собственную экономику, имея полные карманы долларов и низкую безработицу в 3%?

В договоренностях о пакете фискальных стимулов нет прогресса

- 15 сентября 2020, 20:22

- |

( Читать дальше )

Текущий уровень фондового рынка и улучшающиеся экономические отчеты, не дают ФРС принять решение по новым стимулам

- 31 августа 2020, 20:15

- |

На прошедшей неделе Пауэлл заявил, что текущая цель по инфляции будет привязана к «среднему значению 2%», что означает возможность его превышения на некоторое время. Тем не менее, как ФРС будет контролировать это превышение и как долго оно возможно, глава центрального банка не уточнил. При этом ФРС отныне будет ставить цель по достижению максимальной занятости (как минимум до уровня до пандемии ~3.5%) выше, чем цели по инфляции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал