Делимобиль

🧡Делимобиль и ЛизаАлерт расширяют партнерство

- 22 ноября 2024, 10:51

- |

Теперь партнерство крупнейшего оператора каршеринга и поисково-спасательного отряда выходит на федеральный уровень. За 4 года сотрудничества между Делимобилем и «ЛизаАлерт» отрядом было найдено и спасено 33 872 человека, в том числе при участии поддержки оператора каршеринга. Увеличение доступного автопарка и зон совершения поездок поможет волонтерам расширить географию поиска пропавших без вести людей, оперативнее выполнять срочные задачи и оказываться в нужном месте.

Добровольцам отряда ЛизаАлерт для поисковых целей безвозмездно становятся доступны ближайшие машины сервиса с возможностью парковаться бесплатно не только в Москве и Московской области, но также в других регионах присутствия Делимобиля по всей стране, включая Санкт-Петербург, Самару, Тольятти, Нижний Новгород, Екатеринбург, Новосибирск, Тулу, Казань, Ростов-на-Дону, Уфу, Сочи и Пермь.

- комментировать

- 242

- Комментарии ( 0 )

Какие инструменты выбрать в условиях нестабильности рынков

- 22 ноября 2024, 10:25

- |

В динамично меняющихся условиях на рынке инвесторам стоит действовать осмотрительно. Однако рекомендации, какой тактики придерживаться, могут быть разные: инвесторы предпочитают действовать наверняка, а трейдеры — выжимать максимум из представляющихся возможностей.

Сперва стоит определиться с риск-профилем. Что для вас важнее: сохранить имеющийся капитал или же рискнуть и попытаться кратно преумножить его? Исходя из этого следует выстраивать дальнейший план действий.

Мы уже приводили вариант того, как действовать на турбулентном рынке. Сейчас предлагаем рассмотреть, как можно отыграть этот фактор с позиции акций.

Первый на взлете

В условиях отсутствия ярко выраженной направленности рынка активным трейдерам можно применять тактику позиционной торговли: при подходе котировок к верхней границе боковика открывать сделку шорт, а если цена приближается к нижней границе коридора — вставать в лонг, зафиксировав хорошую прибыль по ранее открытым шортам.

Для торговли лучше подойдут бумаги с высокой бетой: здесь движения амплитуднее — заработать получится больше. В таблице как раз сделали подборку из десяти самых волатильных бумаг за последние 30 торговых дней. В сравнении с бенчмарком колебания в них в 3 раза сильнее.

( Читать дальше )

Делимобиль запускает собственную рекламную платформу: компания начала продажу рекламы на автомобилях и в других медиаканалах — пресс-служба

- 21 ноября 2024, 11:49

- |

Выделенное направление рекламной монетизации с ноября возглавил Виктор Чирков, который ранее развивал экосистемные проекты в компаниях Яндекс, Газпром нефть и Ozon. Оператор предлагает другим компаниям для их продвижения широкий выбор собственных рекламных инструментов: от оклейки автомобилей в формате наружной рекламы и семплинга в машинах до рекламы в мобильном приложении и создания комплексных спецпроектов.

invest.delimobil.ru/tpost/ylr2l6m5p1-delimobil-zapuskaet-sobstvennuyu-reklamn

Делимобиль запускает собственную рекламную платформу

- 21 ноября 2024, 09:03

- |

В этом году мы запустили продажу рекламы на автомобилях и в других медиаканалах компании, а также выделили направление монетизации собственного рекламного инвентаря в отдельное направление. Первые рекламные проекты уже реализованы совместно с сервисом МТС Live, брендами Cordiant и Redmond.

Выделенное направление рекламной монетизации с ноября возглавил Виктор Чирков, который ранее развивал экосистемные проекты в компаниях Яндекс, Газпром нефть и Ozon. У нас широкий выбор собственных рекламных инструментов: от оклейки автомобилей в формате наружной рекламы и семплинга в машинах до рекламы в мобильном приложении и создания комплексных спецпроектов.

Директор по стратегии и росту Делимобиля Андрей Крупнов:

«Мы готовы предложить собственные медийные возможности другим компаниям и масштабировать направление. Наша рекламная платформа будет востребована за счет креативного подхода и дефицита рекламного инвентаря на российском рынке. Рекламодатели получают под свои потребности прямой доступ к широкой вовлеченной аудитории для повышения узнаваемости и увеличения продаж. Рассчитываем, что в перспективе рекламное направление сможет занять заметную долю в выручке компании. Для этого планируем увеличить число рекламодателей, расширить цифровые форматы рекламы и автоматизировать запуск проектов».

( Читать дальше )

🏆IPO Делимобиля признано лучшим на рынке ценных бумаг в 2024 году

- 18 ноября 2024, 14:41

- |

17 ноября прошла премия Investment Leaders Award, на которой эксперты отметили лучшие компании и менеджеров финансового рынка. Делимобиль победил в номинации «Лучшая сделка IPO». Первичное размещение акций компании на Московской бирже акций прошло в феврале 2024 года. Делимобиль привлёк 4,2 млрд руб. и стал первым публичным оператором каршеринга в России.

Премия Investment Leaders Award отражает признание заслуг компании сообществом инвестиционных экспертов. Для Делимобиля это очередное подтверждение того, что компания движется в правильном направлении, продолжая активно расти и развиваться согласно заявленной стратегии.

Благодарим всю команду за проделанную работу, партнеров и инвесторов — за доверие.

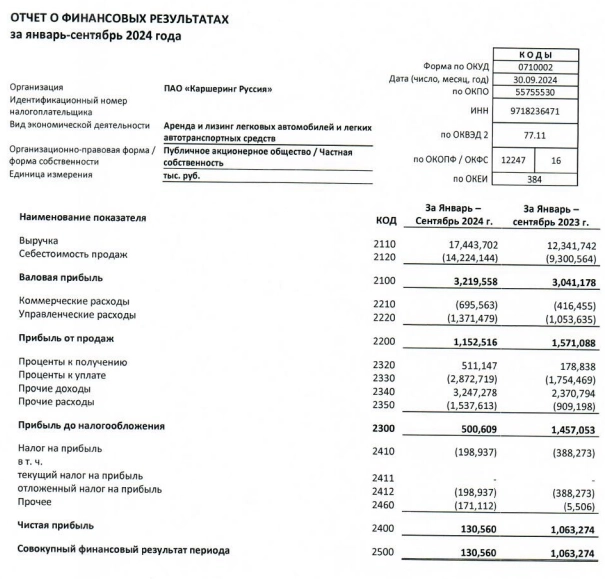

Каршеринг Руссия (бренд Делимобиль) – Прибыль 9 мес 2024г: 130,56 млн руб (падение в 8 раз г/г)

- 15 ноября 2024, 15:59

- |

160 000 000 + 15 849 057 (15.02.2024 по 265 руб) = 175 849 057 обыкновенных акций

www.e-disclosure.ru/portal/event.aspx?EventId=39kCx97ttEeRtsPZziX1VQ-B-B

www.e-disclosure.ru/portal/files.aspx?id=38653&type=1

Капитализация на 15.011.2024г: 35,679 млрд руб = Forward 1Yr. Р/Е 39,6 (мсфо 2024)

Общий долг на 31.12.2022г: 18,461 млрд руб/ мсфо 17,089 млрд руб

Общий долг на 31.12.2023г: 37,990 млрд руб/ мсфо 33,849 млрд руб

Общий долг на 30.06.2024г: 36,145 млрд руб/ мсфо 20,242 млрд руб

Общий долг на 30.09.2024г: 37,504 млрд руб

Выручка 2022г: 12,867 млрд руб/ мсфо 15,717 млрд руб

Выручка 1 кв 2023г: 3,222 млрд руб

Выручка 6 мес 2023г: 7,241 млрд руб/ мсфо 8,561 млрд руб

Выручка 9 мес 2023г: 12,342 млрд руб/ мсфо 14,537 млрд руб

Выручка 2023г: 17,647 млрд руб/ мсфо 20,880 млрд руб

Выручка 1 кв 2024г: 4,992 млрд руб

Выручка 6 мес 2024г: 10,847 млрд руб/ мсфо 12,664 млрд руб

Выручка 9 мес 2024г: 17,444 млрд руб/ мсфо 14,537 млрд руб

Убыток 9 мес 2022г: 456,79 млн руб/ Прибыль мсфо 91 млн руб

( Читать дальше )

Делимобиль на конференции по инвестициям и трейдингу PROFIT CONF 3.0

- 15 ноября 2024, 11:51

- |

В субботу, 16 ноября, IR-директор Андрей Новиков будет рассказывать о нашем бизнесе и стратегии роста, поделится операционными результатами по итогам 9 месяцев и заглянет в будущее российского каршеринга, который мы успешно строим вместе с вами.

Модератор сессии — Кирилл Кузнецов из Усиленных инвестиций.

Время: 12:00

Место: Зал 8, Кинотеатр «Октябрь», ул. Новый Арбат, 24, Москва

Не пропустите 🙌

Делимобиль РСБУ 9 мес 2024г: выручка Р17,44 млрд (+41,3% г/г), чистая прибыль Р0,13 млрд (снижение в 8,1 раза), 3кв 2024г: убыток Р0,045 млрд

- 15 ноября 2024, 10:08

- |

🏆Делимобиль получил «серебро» рейтинга лучших работодателей Forbes

- 14 ноября 2024, 15:55

- |

Компания стала «серебряным» лауреатом рейтинга лучших работодателей Forbes и вошла в число лучших ИТ-компаний России в 2024 году. По критерию «корпоративное управление» Делимобиль получил высшую оценку — «платину».

Методология рейтинга лучших работодателей России разработана в 2021 году Forbes совместно с компанией KPMG. Все метрики для оценки распределены по трем элементам, соответствующим аббревиатуре ESG: «экология», «сотрудники и общество» и «корпоративное управление». В новый рейтинг вошли 167 компаний.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал