ДИВИДЕНДЫ

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

БКС сохраняет позитивный взгляд на Русснефть и целевую цену в 230 руб./акц. на горизонте 12 мес. (апсайд +117%), первые дивиденды ожидаются в 28 г., которые послужат катализатором роста

- 28 декабря 2024, 13:18

- |

Менеджмент Русснефти ожидает EBITDA около 70 млрд руб. по итогам 2024 года, что более чем на 70% выше результата 2023 года (41 млрд руб.). В 2025 г. компания планирует сохранить EBITDA на «высоком» уровне. Президент Евгений Толочек отметил, что в прошлом году компания успешно реализовала капитальные вложения и сократила финансовые обязательства перед основным кредитором почти на четверть.

Предварительная EBITDA за II полугодие составила 28 млрд руб., что на 33% ниже I полугодия (42 млрд руб.) и на 16% ниже II полугодия 2023 года (33 млрд руб.). Это ниже ожиданий (35 млрд руб.), что связано со снижением котировок нефти, особенно для компаний, продающих сырую нефть, таких как Русснефть.

Потенциальная выплата первых дивидендов остается ключевым фактором роста акций. Прогноз по добыче нефти в 2025 году снижен на 3% до 6,2 млн тонн, что несущественно, возможно, это связано с продлением сделки ОПЕК+.

Сохраняем «позитивный» взгляд на акции Русснефти с целевой ценой 230 руб./акцию на 12 месяцев. Учитывая рост EBITDA и снижение обязательств, уверенность в начале выплаты дивидендов в 2028 году увеличивается.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Путин подписал закон о возможности зачисления дивидендов по акциям, находящимся на ИИС-3, на отдельный банковский счет — ТАСС

- 28 декабря 2024, 13:02

- |

Новая редакция закона реализует предложение президента РФ разрешить зачисление дивидендов по акциям, находящимся на индивидуальном инвестиционном счете третьего типа, на отдельный банковский счет, что позволит гражданам использовать такой доход по своему усмотрению и не ждать закрытия инвестиционного счета.

Акционеры Диасофта одобрили дивиденды за 9 мес 2024г в размере 45 руб/акция (ДД 1,1%), отсечка - 8 января

- 28 декабря 2024, 12:33

- |

Решения общих собраний участников (акционеров)

Формулировки решений, принятых общим собранием акционеров:

1. Направить на выплату дивидендов часть чистой прибыли Общества по результатам девяти месяцев 2024 года в размере 472 500 000,00 (Четыреста семьдесят два миллиона пятьсот тысяч) рублей 00 копеек.

Выплатить дивиденды по результатам девяти месяцев 2024 года в денежной форме в размере 45,00 (Сорок пять) рублей 00 копеек на одну обыкновенную акцию Общества.

Установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 08 января 2025 г.

www.e-disclosure.ru/portal/event.aspx?EventId=XPnxXVmx00mjU3hwZqu6jA-B-B

Дивиденды ФосАгро

- 28 декабря 2024, 11:38

- |

Утро начинается не с кофе ☕️

Дивиденды от компании ФосАгро поступили на счёт в ВТБ Инвестиции.

Не много, кроме того, они урезали выплату вдвое (но ради благой цели сократить долг 👌). Однако платит ФосАгро ежеквартально, что очень удобно, на мой взгляд.

Позицию по ФосАгро планирую в дальнейшем наращивать.

В прошлом году выплата дивидендов от ФосАгро пришла только в январе.

27.12.2024 Станислав Райт — Русский Инвестор

Ожидаем дальнейший рост рынка акций в 25 г. по мере смягчения ДКП, доходность с учетом дивидендов может составить 35% - Мои Инвестиции

- 28 декабря 2024, 11:02

- |

В 2025 году по мере смягчения денежно-кредитной политики мы ожидаем дальнейший рост российского рынка акций. Ожидаемая доходность с учётом дивидендов может составить 35% — достойная альтернатива банковским депозитам и облигациям.

Самый высокий потенциал отмечаем в нефтегазе, IT и потребительском секторе.

При этом если рассчитывать на ослабление рубля в 2025 году, то нефтегаз — единственный ориентированный на экспгрт сектор в числе наших фаворитов. Торгуется с мультипликаторами 3,5x P/E и 1,6x EV/EBITDA на следующий год.

Акционеры Астры одобрили дивиденды за 9 мес 2024г в размере 2,644669 руб/акция (ДД 0,5%), отсечка - 16 января

- 28 декабря 2024, 10:52

- |

Решения общих собраний участников (акционеров)

Формулировка решения по первому вопросу повестки дня: «Принять решение о выплате дивидендов по обыкновенным акциям Общества по итогам 9 месяцев 2024 года денежными средствами в размере 2,644669 рубля на 1 обыкновенную акцию Общества.

Установить датой, на которую определяются лица, имеющие право на получение дивидендов, 16 января 2025 года».

www.e-disclosure.ru/portal/event.aspx?EventId=8dxEbl5jyEWN6B9ME66aNA-B-B

🪙 Какие компании взорвали IPO 2024? Разбираем дивидендную политику и прогнозы

- 28 декабря 2024, 09:18

- |

В 2024 году разместили акции на Московской бирже 14 компаний. По количеству — это рекорд, начиная с 2014 года, а вот объемами 2024й год, похвастаться к сожалению не может. Давайте 👀 посмотрим, как ворвались на биржу новенькие, что у них с дивполитикой и претендует ли кто-нибудь из них стать в обозримом будущем дивидендной коровой, поехали!

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Переходим к компаниям, которые в 2024 году вышли на IPO. Результаты более, чем посредственные, но пружина сжимается, иксы неизбежны, а возможно, и дальнейший поиск бентоса морских глубин.

💾 Аренадата DATA

• Цена на IPO: 95 руб

• Цена сейчас: 128 руб, выросли на 34%

• Прогноз дивидендов на ближайшие 12 месяцев: 4,73 руб

• Доходность: 3,54%

Планируют направлять на дивиденды не менее 50% от скорректированной чистой прибыли по МСФО.

🏗 АПРИ APRI

• Цена на IPO: 9,7 руб

( Читать дальше )

Итоги 2024 | Портфель 10 млн (+5%) | Дивиденды 804 тыс. (+44%)

- 27 декабря 2024, 16:00

- |

Подошел к завершению 5-й год инвестирования. Цель неизменна: быстро разбогатеть за 10-15 лет. Стратегия тоже не изменилась — «Купи и держи» с некоторыми вариациями. Никаких «плечей» и «шортов», внесение только своих средств, реинвестирование дивидендов, время, сложный процент и вот это вот всё.

Динамика портфеля за все время:

Пополнения (бежевая кривая) / Стоимость портфеля (синяя кривая)

На бежевой кривой внесение только собственных средств. Реинвестированные дивиденды и вычеты по ИИС-1 посчитаны как доходность.

Стоимость портфеля на конец 2023: 9.469.397 ₽ (при IMOEX 3.099)

Стоимость портфеля на конец 2024: 10.001.324 ₽ (при IMOEX 2.770)

Внесено в 2024: 800.000 ₽ (1.656.000 ₽ с учетом вычета по ИИС-1 и реинвеста)

Внесено за все время: 6.850.000 ₽ (9.059.300 ₽ с учетом вычета по ИИС-1 и реинвеста)

Основные метрики по доходности:

( Читать дальше )

Кто выплатит самые высокие дивиденды в январе 2025 года? Топ акций для покупки

- 27 декабря 2024, 15:30

- |

Татнефть $TATN — дивиденды за 3 квартал

Размер дивиденда — 17,39 рублей;

Одна из крупнейших российских нефтяных компаний, с одним из самых высоких показателей дивидендной доходности в секторе.

• Дивидендная доходность выплаты — 2,8%;

• Дата закрытия реестра — 08.01.2025г.

Магнит $MGNT — дивиденды за 9 месяцев

Размер дивиденда — 560 рублей;

Российская компаний-ритейлер, владеющая самой крупной в стране сетью из более 20 тысяч продовольственных магазинов.

• Дивидендная доходность выплаты — 11,3%;

• Дата закрытия реестра — 09.01.2025г.

Новошип $NOMP — дивиденды за 9 месяцев

Размер дивиденда — 19,5 рублей;

«Дочка» Совкомфлота — одна из крупнейших в России судоходных компаний, основной деятельностью которой является морская перевозка нефти, а также темных и светлых нефтепродуктов.

( Читать дальше )

Мой "Портфель роста" 27 декабря. Дивиденды и новые покупки

- 27 декабря 2024, 12:48

- |

Пришло время очередного пополнения — сегодня я закину на счет 15 тысяч, а так же реинвестирую дивиденды от Хедхантера, Рени и Европлана (в сумме 1816 рублей).

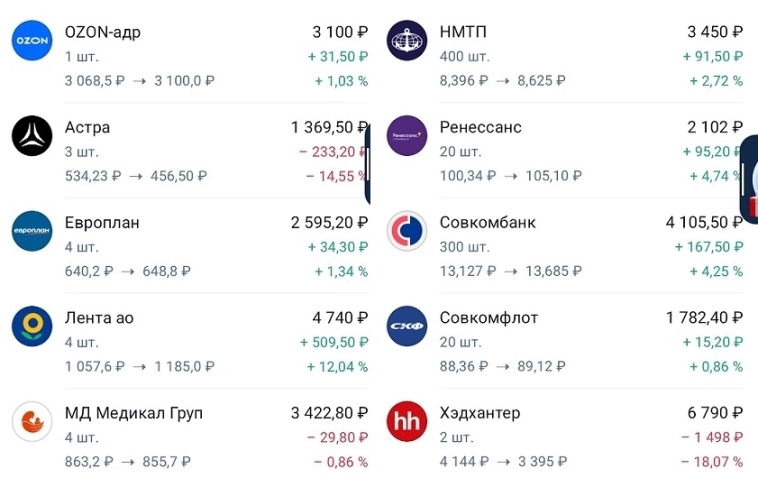

Напоминаю, что этому портфелю всего несколько месяцев — в нем я делаю ставку на относительно рискованные идеи, поэтому суммы вкладываю небольшие. Так выглядит этот портфель утром 27 декабря:

Настроение на рынке сейчас праздничное, вот и мой портфель зазеленел как новогодняя елка. Почти все позиции показывают прибыль, в серьезном минусе остались лишь две бумаги — Хэдхантер и Астра. Но если с первым все понятно (глубокий дивидендный гэп), то вторая что-то совсем приуныла.

Некоторые объясняют это тем, что инвесторы ожидают смягчение санкций — мол, вернутся западные гиганты и оставят наши IT-компании без работы. На мой взгляд, тут все гораздо проще — акции Астры росли слишком быстро, а теперь расплачиваются за этот рост.

В них были заложены огромные ожидания, поэтому они стоили так дорого — в моменте их P/E превышал 30х! Сейчас же рынок пересматривает эти оценки, плюс есть надежды на скорое снижение ставки — а при таком раскладе есть более дешевые и более перспективные истории.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал