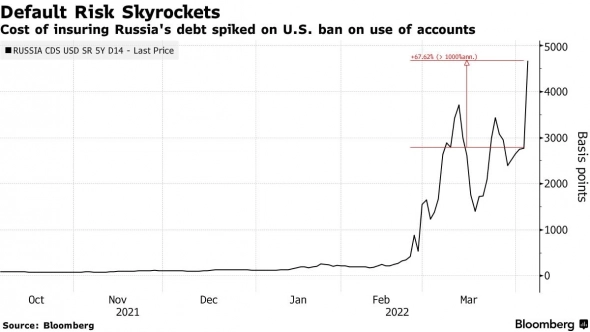

ДЕФОЛТ

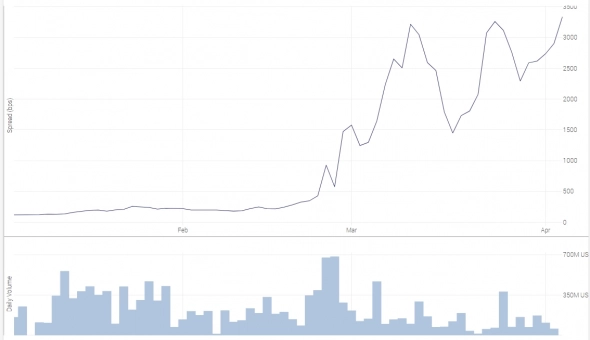

Стоимость страховки от дефолта России

- 05 апреля 2022, 22:24

- |

Информация со стороны — ссылаются на Блумберг!

Выход из симметричного треугольника вверх (продолжение тенденции) — технари поймут.

Информация с сайта, которым лично пользуюсь продолжительное время

Или «медвежий» клин?

( Читать дальше )

- комментировать

- 5.1К | ★3

- Комментарии ( 22 )

США заблокировали выплаты по российскому госдолгу из замороженных резервов

- 05 апреля 2022, 18:20

- |

Минфин США запретил российскому правительству перевести держателям суверенного долга более $600 миллионов из резервов России, которые хранятся в американских банках, сообщил Reuters со ссылкой на представителя Минфина США.

Речь идет о погашении еврооблигаций «Россия-2022» (объем выпуска — $2 млрд) и выплате купонов по евробондам «Россия-2042» (около $84 млн). По графику оба платежа должны были состояться 4 апреля.

На прошлой неделе Россия уже погасила еврооблигации на $1,448 млрд (72,4% от объема в обращении), но рублями по курсу ЦБ на 31 марта. Такой вариант был предложен всем инвесторам, и некоторые согласились. В обращении остались бумаги на $552,4 млн.

После начала российско-украинского конфликта США заморозили валютные резервы российского ЦБ в американских банках. Тем не менее до сих пор Минфин США разрешал России обслуживать суверенный долг из этих средств.

( Читать дальше )

Толкнуть Россию под дефолт - НИУ ВШЭ

- 05 апреля 2022, 18:04

- |

В марте, несмотря на заморозку ЗВР, американский Минфин давал отдельное разрешение на использование средств российских госучреждений для проведения платежей по обслуживанию долга. Теперь и эту лавочку хотят прикрыть.

Ищите, говорят партнеры, другие способы. Но какие?

( Читать дальше )

JP Morgan прогнозирует дефолтную яму

- 05 апреля 2022, 10:20

- |

Преимущественно эта волна прокатится по рынкам Восточной Европы и стран Азии

В России прогнозируемый годовой уровень дефолтов — 27,3% от объема эмиссии облигаций компаний, на Украине — 98,8% — Коммерсант

reports.jpmorganchase.com/investor-relations/2021/ar-ceo-letters.htm

OR GROUP объявляет о техническом дефолте по выпуску облигаций серии 001P-02

- 30 марта 2022, 14:19

- |

www.orgroup.ru/OR%20GROUP_30032022.pdf

Холивар: Ужас в том, что на smart-lab абсолютно безграмотные посты в топе ("а дети их потом надувают" (с))...

- 24 марта 2022, 00:02

- |

Итак, что же автор (даже, популярный автор) пишет:

«Выявился новые (старый) способ потерять свои деньги. Если раньше нас имели налоговики, банки, <вырезано цензурой> и операторы сотовой связи, то теперь к этой омерзительной четвёрке добавляется ещё и брокер с НКЦ.»

При чем здесь НКЦ, так вообще не ясно, т.к. он действует согласно регламенту (который нужно изучать всем, кто трейдит) — описано здесь.

Я тут не знаю, для кого-то новое… но еще в начале 10х годов про это писали все «профики» кому не лень.

Понятное дело, что ключевая в 4,25% в 20 году привела на рынок толпы «неофитов», но все же даже здесь — огромный архив записей для изучения.

«Самая простая схема. Брокер обязан иметь некоторую большую сумму денег, для предоставления РЕПО клиентам. Что за РЕПО? Это, по сути, кредит, но под залог денежных средств или ценных бумаг. Но кредит — это то, что вам выдают в банках или бандитские МФО. А РЕПО — это то, что вам дают брокеры.»

( Читать дальше )

Проблемы с платежами по евробондам могут грозить дефолтом Evraz - Синара

- 22 марта 2022, 12:20

- |

Как следует из сообщения лондонского филиала Bank of New York Mellon, расчеты не произведены и сумма остается заблокированной банком-корреспондентом (Societe Generale New York) по соображениям комплаенса. EVRAZ заверяет, что располагает достаточным запасом ликвидности, чтобы производить платежи, и примет все меры для скорейшего разрешения вопроса с купонными выплатами.

EVRAZ считает, что блокировка связана с включением акционера компании Р. Абрамовича в санкционный список Великобритании. Обратим внимание, что г-ну Абрамовичу принадлежит 28,6% акций и он не осуществляет контроль над компанией. EVRAZ — это не первая компания, которая столкнулась с проблемами с платежами. На прошлой неделе Северсталь, чей бенефициарный владелец А. Мордашов также попал под санкции ЕС, рассказала, что Citibank, основной платежный агент Северстали, может отказаться от исполнения платежей по еврооблигациям. Компания произвела пробный платеж в размере 1% от суммы купона, чтобы проверить его проведение. После этого Северсталь не сообщала о результатах и возможности выплаты купона. С формальной точки зрения у нее остается еще пять рабочих дней, чтобы «доставить» платежи владельцам облигаций и избежать технического дефолта, после чего наступает 30-дневный период на исполнение обязательств в состоянии технического дефолта.Смолин Дмитрий

Синара ИБ

Евразу может грозить технический дефолт - Атон

- 22 марта 2022, 11:27

- |

Евраз сообщил, что подразделение Societe Generale в Нью-Йорке, через которое должен был быть выплачен следующий купон по еврооблигациям Евраза, заблокировало платеж. Это может привести к техническому дефолту, хотя компания обладает достаточной ликвидностью для осуществления выплаты. Евраз считает, что проблемы с выплатой возникли из-за санкций Великобритании в отношении акционера компании Романа Абрамовича.

В техническом плане у компании есть пять рабочих дней, чтобы «доставить» деньги держателям облигаций и избежать технического дефолта, после чего у нее будет еще 30 дней, чтобы провести выплату уже в режиме технического дефолта. Компания должна обратиться к регуляторам за разъяснениями относительно того, как она может произвести платеж, и относительно ее санкционного статуса. Остается неясным, каким образом некоторые российские компании смогут обслуживать свои долги в результате наложенных санкций.Атон

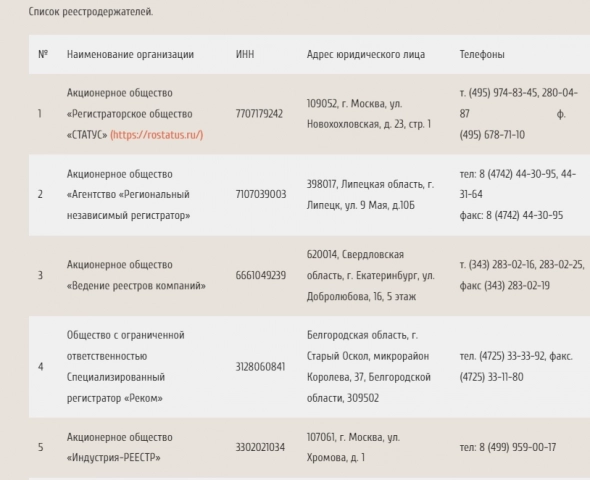

Для тех кто сомневается в брокере.

- 19 марта 2022, 12:34

- |

Не стоит поддаваться на всякие «оферты» и тп

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал