Вуш

Вуш (WUSH) – итоги 2023 года. Рост, долги, и опять дорогие самокаты

- 03 апреля 2024, 16:25

- |

Главные цифры в млн. руб.:

- Выручка: 10 731 (+54%), с/с: 6 827 (+45%)

- EBITDA кикшеринга: 4 454 (+36%)

- Прибыль: 1 940 (+134%, без опционов-2022 +28%)

- Долг/EBITDA: 1.9х (+0.7)

На первый взгляд хорошо, но есть нюансы:

🔹Почти 500 млн. прибыли получилось из курсовых разниц, без них прибыль могла быть меньше, чем нескорректированная на опционы прибыль 2022 года (1,5 млрд.)

🔹FCF отрицательный: -3,5 млрд., и с каждый годом этот минус растет. Перекрыли новыми кредитами и облигациями

🔹Масштабироваться на свои компания по-прежнему не может, тем более еще и дивиденды платят. Деньги на следующий виток роста в этом году опять придется занимать, но уже по совсем другим ставкам, чем в 2023 (ждем традиционные летние облигации). Долг/EBITDA легко может перевалить за 2х – а это рубеж, с которого можно начинать напрягаться

Важные расходные статьи:

- ремонт и техобслуживание – x2.3

(этот пункт частично балансирует общую прибыль компании от курсовых разниц: если бы она была ниже, расходы на ТО тоже снизились бы, т.к. большинство запчастей все еще импортные)

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Федеральные власти предложили создавать инфраструктуру для СИМ

- 03 апреля 2024, 10:19

- |

В соответствии с инициативой, в городах должны появиться специальные дорожки и парковки для электросамокатов. Это позволит свести к минимуму число инцидентов и сделать городское пространство еще комфортнее для всех участников движения: пешеходов, пользователей СИМ и автомобилистов.

В пояснительной записке к документу указано, что с 2020 года общее количество СИМ в России увеличилось в 5 раз, а количество поездок с использованием арендованных электросамокатов выросло в 20 раз. По оценкам властей, всего в России эксплуатируется более 750 тыс. различных средств индивидуальной мобильности.

Проект приказа подготовлен в рамках дорожной карты по развитию СИМ, разработанной Правительством РФ.

Предложенные инициативы ускорят развитие индустрии микромобильности. Адаптация дорожной инфраструктуры под массовое использование СИМ позволит жителям городов передвигаться максимально быстро и безопасно, а операторам кикшеринга — кратно увеличить число поездок и клиентов.

( Читать дальше )

Whoosh в прямом эфире

- 02 апреля 2024, 12:43

- |

Как компания готовится к новому сезону? Что нового в регулировании микромобильности? Какие перспективы у рынка кикшеринга в России и насколько сейчас сильна конкуренция?

На эти и другие вопросы ответят наши коллеги — CFO компании Александр Синявский и Head of IR Дина Максутова. Войс-чат пройдет в телеграм-канале«Мои инвестиции» 4 апреля в 17:00.

Ссылка на будущую трансляцию:https://t.me/omyinvestments?livestreamВУШ ХОЛДИНГ. СТРЕМИТЕЛЬНО РАСТУЩИЙ БИЗНЕС

- 01 апреля 2024, 11:13

- |

В рамках традиционной рубрики обзоров годовых отчетов компаний, переходим к ВУШ ХОЛДИНГ, который также недавно представил итоговые финансовые результаты по МСФО за 2023 год:

🔴Выручка кикшеринга: 10,7 млрд р (+68% г/г)

🔴EBITDA кикшеринга: 4,5 млрд р (+38% г/г)

🔴Рентабельность EBITDA кикшеринга: 42%

🔴Чистая прибыль: 1,9 млрд р (830 млн руб. годом ранее)

🔴Чистый долг: 8,5 млрд р

🔴Чистый долг/EBITDA: 1,9х.

Результаты компании получились ожидаемо сильными. Бизнес развивается стремительными темпами, и что самое главное — сохраняет высокую маржинальность.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📌 Подробнее о результатах

ВУШ продемонстрировал отличные результаты по выручке, которые получились за счёт увеличения количества поездок до 103,5 млн шт. (рост в 1,86 раз). Общее количество «средств индивидуальной мобильности» составило около 150 тыс. шт. (рост в 1,83 раза), и что самое важное, количество локаций присутствия сервиса возросло с 40 до 55.

( Читать дальше )

Whoosh укрепит присутствие на рынке СНГ

- 01 апреля 2024, 10:20

- |

• Казахстан

В Алматы, где сезон уже начался, мы планируем увеличить парк на 15% и добавить 6 новых микрорайонов. А в Астане открываем сезон уже сегодня и увеличим флот в 2 раза.

• Беларусь

В Минске запуск сезона состоялся 15 марта: мы расширили зону покрытия, добавив новый район на юге города. А количество СИМ Whoosh выросло на 25%. Все самокаты и велосипеды прошли зимнее техобслуживание (ЗТО) в сервисных центрах Whoosh в Алматы, Астане и Минске. Благодаря ЗТО к началу сезона они выглядят и ездят как новые, а в сезон — быстро ремонтируются.

Кстати, о том, как проходит ЗТО в фирменных сервисных центрах Whoosh, рассказали тут: https://auto.onliner.by/2024/03/15/samokaty-vozvrashhayutsya

Whoosh отчёт. Самокаты заполоняют города.

- 31 марта 2024, 19:45

- |

Компания Whoosh отчиталась по итогам 2023 года, и вместе с этим в России стартовал новый сезон кикшеринга. А значит новым дебатам между самокато-ненавистниками и «прогрессивными юзерами» быть!)

Регуляторный риск

От этих разговоров никуда не уйти и дебаты продолжают идти и на самом высоком уровне. Сразу скажу, я не сторонник крайних мер, давайте всё запретим и дело с концом. На мой взгляд недовольство порождает прежде всего отсутствие инфраструктуры (не берём Москву), и как следствие самокатчики ездят не по выделенным полосам для вело транспорта, а по пешеходным зонам, маневрируя между пешеходами. Безусловно этот вопрос на повестке и решается, но это точно процесс не быстрый, при этом самокаты размножаются на улицах куда более проворными темпами. В этом сезоне, в моём Петербурге, парк кикшеринговых компаний насчитывает около 48 тыс. арендных самокатов, это на 11 тыс. больше, чем в 2023 году.

«Количество поездок с использованием СИМ вырастет с 350 000 до 750 000 в сутки, что сопоставимо с пассажиропотоком линии метро» — Сергей Собянин.

( Читать дальше )

Московская биржа допустила акции $WUSH к торгам на вечерней сессии

- 29 марта 2024, 10:06

- |

C 18 марта инвесторы могут совершать торговые операции с акциями Whoosh в рамках вечерней сессии, в период с 19:00 до 23:50.

Добавление наших акций к торгам на вечерней сессии говорит о растущем интересе инвесторов к компании и дает возможность приобретать акции в течение всего дня, что особенно актуально в даты закрытия реестра для получения дивидендов.

Заметили обновление?

Отвечаем на ваши вопросы в прямом эфире!

- 28 марта 2024, 17:46

- |

Спикеры

Основатель и генеральный директор Whoosh Дмитрий Чуйко

Финансовый директор Александр Синявский

Ведущий

Инвест-блогер и аналитик Сергей Попов

Подключайтесь: https://www.youtube.com/watch?v=sgEL5CrVuu0

На сколько вырастет выручка в 2024 году?

- 28 марта 2024, 16:17

- |

Самокаты под копытом: новая опасность подстерегает электросамокаты в мегаполисах

- 28 марта 2024, 12:39

- |

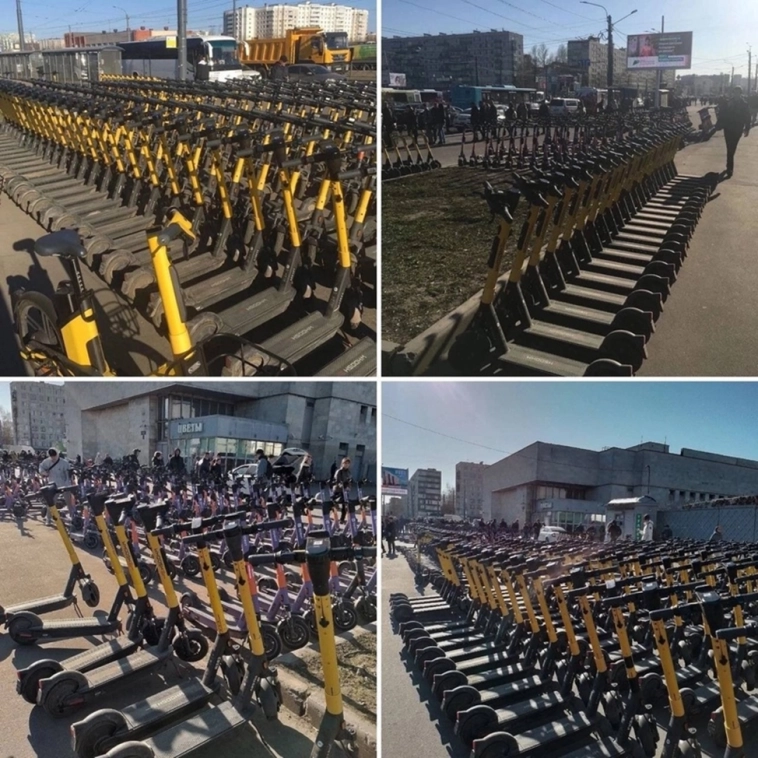

Врать не буду — понятия не имею, то ли в лошадь врезались пара водителей, поглощенных новыми роликами в тиктоке, то ли всадница психанула и разметала СИМ без пользователей по тротуару, но кадр получился говорящим. В этом сезоне самокатчиков ждут весьма серьёзные испытания. В первую очередь обострится война за пассажиров. То, что предостаточно людей, готовых опустошать кошельки ради возможности прокатиться с ветерком, стало понятно ещё прошлым летом. Сейчас ожидается конкретная свара за места для многочисленных самокатов. Вот территория возле обычной питерской станции метро.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал