SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Волновая теория Эллиотта

Волновой анализ EUR/RUB

- 21 сентября 2019, 12:23

- |

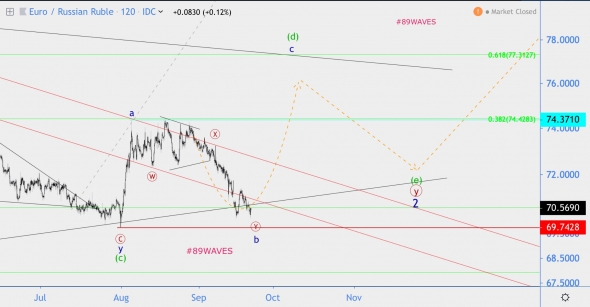

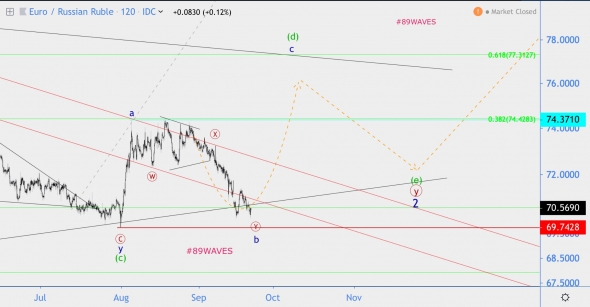

#EUR/#RUB

ТФ: 2H

Два месяц назад я предполагал, что пару ждет волна «d» треугольника [y] of «2», и пока рынок остается в рамках этого сценария: https://vk.com/wall-124328009_14571.

Месяц назад я писал (https://vk.com/wall-124328009_14732), что «жду „боковик“ в области 72-78 ещё какое-то (не очень долгое) время, и потом резкий выход вверх к отметкам выше 150-и рублей за евро», и этот прогноз тоже сбывается, кроме нижней границы рэнджа.

Действительно, пара ушла ниже, чем предполагалось, но волновую структуру она не сломала, осталась в рамках глобального и локального сценариев. Кроме этого, пара в начале августа начала расти импульсом, а падать с зигзага. Поэтому я сохраняю свой глобальный и локальный прогнозы, и в скором времени жду восходящего движения в область выше 74.5 рублей за евро (для начала) в рамках волны «c» of (d).

ТФ: 2H

Два месяц назад я предполагал, что пару ждет волна «d» треугольника [y] of «2», и пока рынок остается в рамках этого сценария: https://vk.com/wall-124328009_14571.

Месяц назад я писал (https://vk.com/wall-124328009_14732), что «жду „боковик“ в области 72-78 ещё какое-то (не очень долгое) время, и потом резкий выход вверх к отметкам выше 150-и рублей за евро», и этот прогноз тоже сбывается, кроме нижней границы рэнджа.

Действительно, пара ушла ниже, чем предполагалось, но волновую структуру она не сломала, осталась в рамках глобального и локального сценариев. Кроме этого, пара в начале августа начала расти импульсом, а падать с зигзага. Поэтому я сохраняю свой глобальный и локальный прогнозы, и в скором времени жду восходящего движения в область выше 74.5 рублей за евро (для начала) в рамках волны «c» of (d).

- комментировать

- 920

- Комментарии ( 0 )

Волновой анализ BCH/USD

- 20 сентября 2019, 20:45

- |

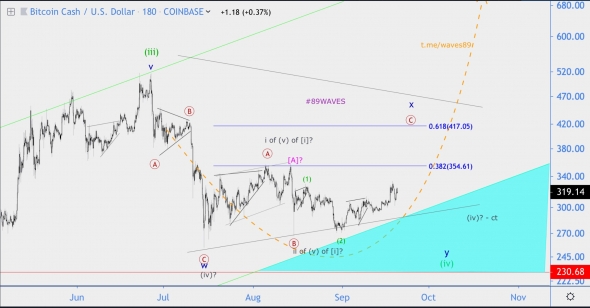

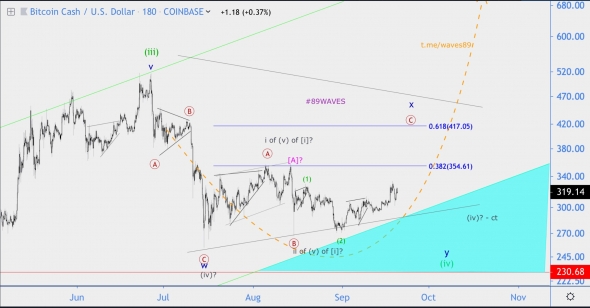

#BCH/USD

ТФ: 3H

Монетка продолжает ходить по плану. Сейчас в любом из случаев жду её выше 355-и долларов, а оттуда уже возможны варианты. Все эти варианты есть на графике, важно понимать только то, что ниже 231 уже не будет в любом случае.

Покупать не рекомендую, есть более перспективные щитки, с точки зрения волн. Холдить можно, если очень хочется, перспективы роста есть.

ТФ: 3H

Монетка продолжает ходить по плану. Сейчас в любом из случаев жду её выше 355-и долларов, а оттуда уже возможны варианты. Все эти варианты есть на графике, важно понимать только то, что ниже 231 уже не будет в любом случае.

Покупать не рекомендую, есть более перспективные щитки, с точки зрения волн. Холдить можно, если очень хочется, перспективы роста есть.

Волновой анализ LTC/USD

- 19 сентября 2019, 11:06

- |

#LTC/USD

ТФ: 30M

Как и предполагалось месяц назад (https://vk.com/wall-124328009_14718), лайткоин завершил конечную диагональ в волне © of [ii] и устремился вверх. Минус только в том, что структура этого восходящего движения пока вызывает много вопросов, и выглядит совсем не красиво.

С другой стороны, критические уровни ясны, цели тоже. Торговать можно =) Старшие степени ищите по ссылке: https://vk.com/wall-124328009_14062

ТФ: 30M

Как и предполагалось месяц назад (https://vk.com/wall-124328009_14718), лайткоин завершил конечную диагональ в волне © of [ii] и устремился вверх. Минус только в том, что структура этого восходящего движения пока вызывает много вопросов, и выглядит совсем не красиво.

С другой стороны, критические уровни ясны, цели тоже. Торговать можно =) Старшие степени ищите по ссылке: https://vk.com/wall-124328009_14062

Обнаружение «усталого» взгляда на длинные облигации США (перевод с elliottwave com)

- 18 сентября 2019, 19:13

- |

Действительно ли цены на государственные облигации США обусловлены глобальными экономическими страхами?

Кто-нибудь когда-нибудь говорил тебе: «Ты выглядишь усталым»?

Кто-нибудь когда-нибудь говорил тебе: «Ты выглядишь усталым»?

Старайтесь выглядеть бодрее, признаки того, что вам стоит немного отдохнуть, проскальзывают.

То же самое относится и к финансовым рынкам. Опытный аналитик часто может определить, когда ралли выглядит истощенным. Сегодня этот рынок представляет собой 30-летние казначейские облигации США.

Но сначала давайте вернемся примерно на месяц назад, когда облигации США продолжали расти на полной скорости.

15 августа крупное финансовое издание отметило (Barron's):

Доходность 30-летних казначейских облигаций достигла рекордно низкого уровня ниже 2% (15 августа), последняя веха в ралли государственных облигаций, вызванная опасениями по поводу мировой экономики.

Как вы знаете, доходность облигаций и цены движутся обратно пропорционально друг другу, и широко распространенное мнение в то время состояло в том, что доходность может очень сильно упасть дальше, что будет означать более высокие цены облигаций.

( Читать дальше )

Кто-нибудь когда-нибудь говорил тебе: «Ты выглядишь усталым»?

Кто-нибудь когда-нибудь говорил тебе: «Ты выглядишь усталым»?Старайтесь выглядеть бодрее, признаки того, что вам стоит немного отдохнуть, проскальзывают.

То же самое относится и к финансовым рынкам. Опытный аналитик часто может определить, когда ралли выглядит истощенным. Сегодня этот рынок представляет собой 30-летние казначейские облигации США.

Но сначала давайте вернемся примерно на месяц назад, когда облигации США продолжали расти на полной скорости.

15 августа крупное финансовое издание отметило (Barron's):

Доходность 30-летних казначейских облигаций достигла рекордно низкого уровня ниже 2% (15 августа), последняя веха в ралли государственных облигаций, вызванная опасениями по поводу мировой экономики.

Как вы знаете, доходность облигаций и цены движутся обратно пропорционально друг другу, и широко распространенное мнение в то время состояло в том, что доходность может очень сильно упасть дальше, что будет означать более высокие цены облигаций.

( Читать дальше )

Dow Industrials: «Страх самоуспокоения за мгновение» (перевод с elliottwave com)

- 18 сентября 2019, 11:13

- |

Имеет смысл не отставать от разворачивающихся волн Эллиотта фондового рынка и других ключевых индикаторов.

Причина проста: динамика рынка может измениться в одно мгновение.

В классической книге Уолл-стрит «Принцип волн Эллиотта» Фроста и Пректера отмечается:

Часто бывают случаи, когда, несмотря на тщательный анализ, не существует явно предпочтительной [волновой] интерпретации. В такие моменты вы должны ждать, пока подсчет не разрешится сам. Когда через некоторое время кажущаяся путаница превращается в четкую картину, вероятность того, что наступает переломный момент, может внезапно и захватывающе возрасти почти до 100%.

Ключевое слово в этом отрывке — «внезапно». Другими словами, опытный волновой аналитик Эллиотта, который изучает фигуры разворачивающегося графика каждый торговый день, вероятно, увидит эту «внезапную» ясность. Те, кто делает предположения о рынке на основании анализа, который исчисляется неделями или даже днями, пропустят эти внезапные поворотные моменты.

( Читать дальше )

Причина проста: динамика рынка может измениться в одно мгновение.

В классической книге Уолл-стрит «Принцип волн Эллиотта» Фроста и Пректера отмечается:

Часто бывают случаи, когда, несмотря на тщательный анализ, не существует явно предпочтительной [волновой] интерпретации. В такие моменты вы должны ждать, пока подсчет не разрешится сам. Когда через некоторое время кажущаяся путаница превращается в четкую картину, вероятность того, что наступает переломный момент, может внезапно и захватывающе возрасти почти до 100%.

Ключевое слово в этом отрывке — «внезапно». Другими словами, опытный волновой аналитик Эллиотта, который изучает фигуры разворачивающегося графика каждый торговый день, вероятно, увидит эту «внезапную» ясность. Те, кто делает предположения о рынке на основании анализа, который исчисляется неделями или даже днями, пропустят эти внезапные поворотные моменты.

( Читать дальше )

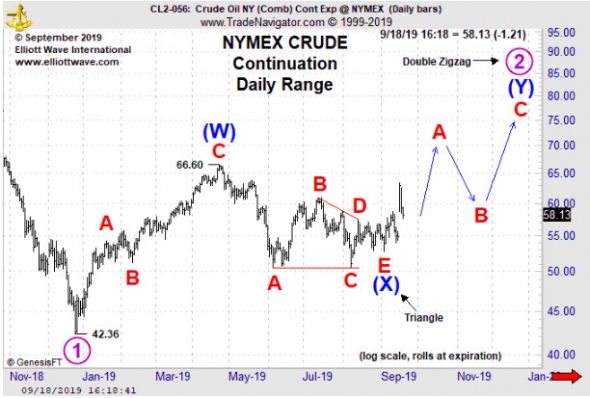

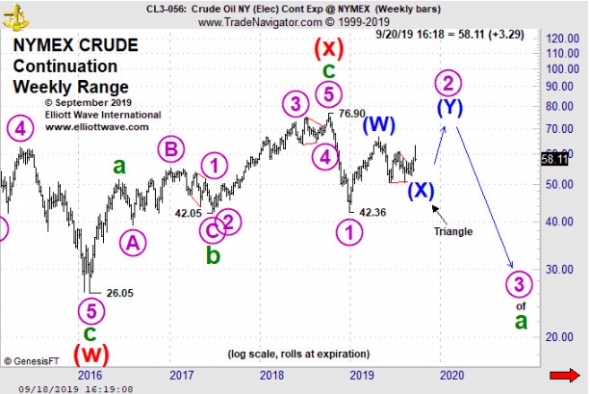

Как известный паттерн предвосхитил рост нефти

- 17 сентября 2019, 19:06

- |

Буквально в четверг опубликовал эту разметку.

В пятницу более-менее стало понятно, что в волне С) дальше вниз подразделяться не будем, а в уикенд пришли сообщения об атаке дронов на нефтяную инфраструктуру Саудовской Аравии и различными подробностями, вплоть до возможности в ответ на это ударить по нефтяной инфраструктуре Ирана. В результате в начале недели нефть WTI взлетела выше 63 долларов.

В пятницу более-менее стало понятно, что в волне С) дальше вниз подразделяться не будем, а в уикенд пришли сообщения об атаке дронов на нефтяную инфраструктуру Саудовской Аравии и различными подробностями, вплоть до возможности в ответ на это ударить по нефтяной инфраструктуре Ирана. В результате в начале недели нефть WTI взлетела выше 63 долларов.

( Читать дальше )

В пятницу более-менее стало понятно, что в волне С) дальше вниз подразделяться не будем, а в уикенд пришли сообщения об атаке дронов на нефтяную инфраструктуру Саудовской Аравии и различными подробностями, вплоть до возможности в ответ на это ударить по нефтяной инфраструктуре Ирана. В результате в начале недели нефть WTI взлетела выше 63 долларов.

В пятницу более-менее стало понятно, что в волне С) дальше вниз подразделяться не будем, а в уикенд пришли сообщения об атаке дронов на нефтяную инфраструктуру Саудовской Аравии и различными подробностями, вплоть до возможности в ответ на это ударить по нефтяной инфраструктуре Ирана. В результате в начале недели нефть WTI взлетела выше 63 долларов.

( Читать дальше )

Волновой анализ Серебра

- 17 сентября 2019, 08:19

- |

#Серебро

ТФ: 4H

Как и двумя месяцами ранее (https://vk.com/wall-124328009_14561), предполагаю увидеть серебро выше бирюзового уровня (21.3). На мелких полностью укомплектовался нисходящий зигзаг, а это значит, что рост в волну (iii) мог уже начаться, даже несмотря на то, что (ii) не выполнила норму по глубине коррекции для второй волны внутри конечной диагонали. С другой стороны, ничего не помешает этой второй волне усложниться до двойного зигзага, и сходить ещё пониже

ТФ: 4H

Как и двумя месяцами ранее (https://vk.com/wall-124328009_14561), предполагаю увидеть серебро выше бирюзового уровня (21.3). На мелких полностью укомплектовался нисходящий зигзаг, а это значит, что рост в волну (iii) мог уже начаться, даже несмотря на то, что (ii) не выполнила норму по глубине коррекции для второй волны внутри конечной диагонали. С другой стороны, ничего не помешает этой второй волне усложниться до двойного зигзага, и сходить ещё пониже

Волновой анализ GBP/JPY

- 15 сентября 2019, 08:39

- |

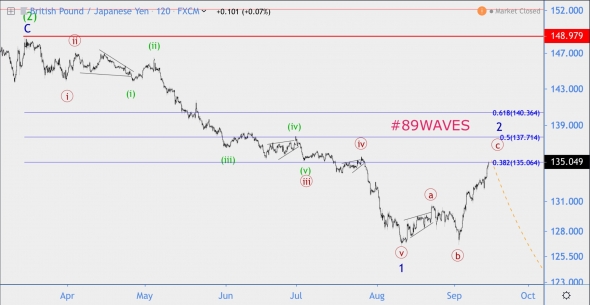

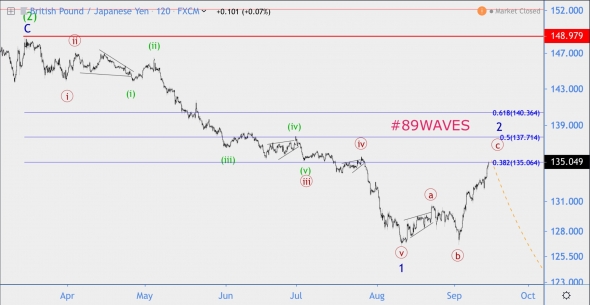

#GBP/#JPY

ТФ: 2H

Вниз сформировался ещё один завершенный импульс «1» и сейчас формируется коррекция «2» к нему. Все свои минимальные цели по правилам и нормам эта коррекция уже исполнила, поэтому резкое снижение пры может начаться буквально в любой момент.

Рекомендую дождаться нисходящего импульса [i] of «3» и коррекции к нему [ii] of «3», и после этого начать шортить пару.

ТФ: 2H

Вниз сформировался ещё один завершенный импульс «1» и сейчас формируется коррекция «2» к нему. Все свои минимальные цели по правилам и нормам эта коррекция уже исполнила, поэтому резкое снижение пры может начаться буквально в любой момент.

Рекомендую дождаться нисходящего импульса [i] of «3» и коррекции к нему [ii] of «3», и после этого начать шортить пару.

Волновой анализ DASH/USD

- 14 сентября 2019, 15:26

- |

#DASH/USD

ТФ: 2H & 4H

Вероятно, закончилась конечная диагональ в волне [ii] of «3»/«5» и начался аптренд к историческим максимумам. Гипотеза начнет получать подтверждение, когда будет пробит зеленый уровень. Его пробой снизит практически до нуля вероятность того, что вниз от 188-и развивался импульс.

Что касается рекомендаций, то, когда дэш стоил 81 доллар (рисунок 1), я писал подписчикам группы 89WAVES: CRYPTO следующее: «Тоже вижу выход вверх, можно рискнут на небольшой процент депозита. Но лично я буду втариваться на ценах выше сотки, когда появится заходной восходящий импульс хотя бы процентов на 20% за пару-тройку часов.»

( Читать дальше )

ТФ: 2H & 4H

Вероятно, закончилась конечная диагональ в волне [ii] of «3»/«5» и начался аптренд к историческим максимумам. Гипотеза начнет получать подтверждение, когда будет пробит зеленый уровень. Его пробой снизит практически до нуля вероятность того, что вниз от 188-и развивался импульс.

Что касается рекомендаций, то, когда дэш стоил 81 доллар (рисунок 1), я писал подписчикам группы 89WAVES: CRYPTO следующее: «Тоже вижу выход вверх, можно рискнут на небольшой процент депозита. Но лично я буду втариваться на ценах выше сотки, когда появится заходной восходящий импульс хотя бы процентов на 20% за пару-тройку часов.»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал