Волновая Теория Эллиотта

Волновой анализ индекса RGB

- 08 сентября 2019, 10:27

- |

Таймфрейм: 4H

Цели исполнены. Теперь время испугаться. Цитирую свой старый прогноз:

«С практической точки зрения это всё значит, что в ближайшее время рынок РФ останется интересен мировому сообществу спекулятивно (сarry trade) //мы где-то здесь//. После же исполнения восходящей структуры //или здесь?// никто не будет ни инвестировать, ни даже спекулировать на нашем рынке. Глобальная цель по индексу <90, возможно сильно ниже.»

Пик, который будет (или уже) поставлен в ближайшее время, окажется последним на десятки лет. После пробоя нижней синей линии, можно будет констатировать, что даунтренд полностью подтвержден. Кэри трейд закончится, Россия покатится в бездну

- комментировать

- 2.1К

- Комментарии ( 7 )

Волновой анализ EUR/USD

- 08 сентября 2019, 07:53

- |

Таймфрейм: 4H

В прошлом месяце поспешил с завершением конечной диагонали [c], и поэтому до сих пор держу лонги почти с 1.12. :o) Вероятно, эта конечная диагональ завершилась только в этом. Если это так, то сейчас формируются заходные (волны (i)-(ii) в новом большом аптренде с минимальной целью 1.18, и более глобальной 1.6+. Цели для волны (ii) есть на графике в виде зеленых фиб.

Ежедневные обновления часовиков и ниже: 89WAVES: FOREX

Старшие степени: https://vk.com/wall-124328009_13670

Ещё старше: https://vk.com/wall-124328009_9324

Волновой анализ Золота

- 07 сентября 2019, 09:45

- |

Таймфрейм: 1H

Пока всё движется согласно прогнозу (https://vk.com/wall-124328009_14483), и сейчас золото завершает или уже завершило всю восходящую коррекцию (B) или волну [a] внутри «Y» of (B). Нижние цели находятся в диапазоне 610-930 долларов, но поход туда может быть как с текущих, так и из области 1600 долларов. У всех этих сценариев есть и общая черта — сейчас (в ближайшее время) актив пойдет минимум в область 1400 долларов, и затем только будет развилочка: сразу на низы или сперва на обозначенные верхи, и только потом на низы?

Мелкие степени с ежедневными обновлениями ищите в группе 89WAVES: SPOT PRICES

30-летние казначейские облигации: "3-я в 3-ей" Vs. сейчас (перевод с elliottwave com)

- 06 сентября 2019, 19:08

- |

Опытные практики волны Эллиотта знают, что означает «третья в третьей». Действительно, это одна из самых захватывающих фраз в мире волн Эллиотта.

«Третья в третьей» — это самая мощная часть самой мощной волны на этом уровне тренда, будь то на бычьем или медвежьем рынке.

«Третья в третьей» — это самая мощная часть самой мощной волны на этом уровне тренда, будь то на бычьем или медвежьем рынке.Имейте в виду, что волны Эллиота на графиках финансового рынка развиваются на всех уровнях тренда. Просто упомяну несколько примеров: одна волна может продлиться на неделю, другая — на год, а долгосрочная волна может продлиться на несколько десятилетий. Существуют гораздо более короткие сроки — например, дневные и даже внутри дня. Волновые схемы одинаковы независимо от масштаба.

Имея это в виду, давайте рассмотрим «третью в третьей» на ценовом графике 30-летних казначейских облигаций США, который охватывает относительно короткий промежуток времени — и то, что развернулось с тех пор.

( Читать дальше )

Волновой анализ индекса РТС

- 06 сентября 2019, 13:30

- |

ТФ: 1H

Подсчет без изменений. Шорт удерживаю. Планирую ещё добавлять при пробое ближайшего к текущей цене зеленого уровня.

Волновой анализ USD/TRY

- 05 сентября 2019, 10:51

- |

Таймфрейм: 2H

Структура серого треугольника «4» полностью укомплектована. Т.е. девальвация лиры может начаться в любой момент. Но существуют и более оптимистичный для турков сценарий — он отмечен цветными букво-цифрами. Будет подтвержден (вернее, опровергнут треугольник «4») при пробое уровня 5.43. Старшие степени по паре ищите в телеграме бесплатно: https://t.me/waves89/56

Волновой анализ #ETH/USD

- 04 сентября 2019, 18:33

- |

ТФ: 30M и 1H

Ровно два месяца назад я писал, что развивается волна (iv) (https://vk.com/wall-124328009_14466). Сейчас она завершена или показала свою экстремальную точку (речь про возможное усложнение до треугольника). Таким образом, эфир находится в отличной зоне для покупок — формируются заходные вверх. Критические уровни обозначил оранжевыми и красной линиями. Цели текущего роста находятся выше 364-х долларов. Дневки (старшие степени) ищите здесь: https://vk.com/wall-124328009_11963

Хотите получать ежедневные обновления по крипте? Пишите, расскажу как оформить подписку.

( Читать дальше )

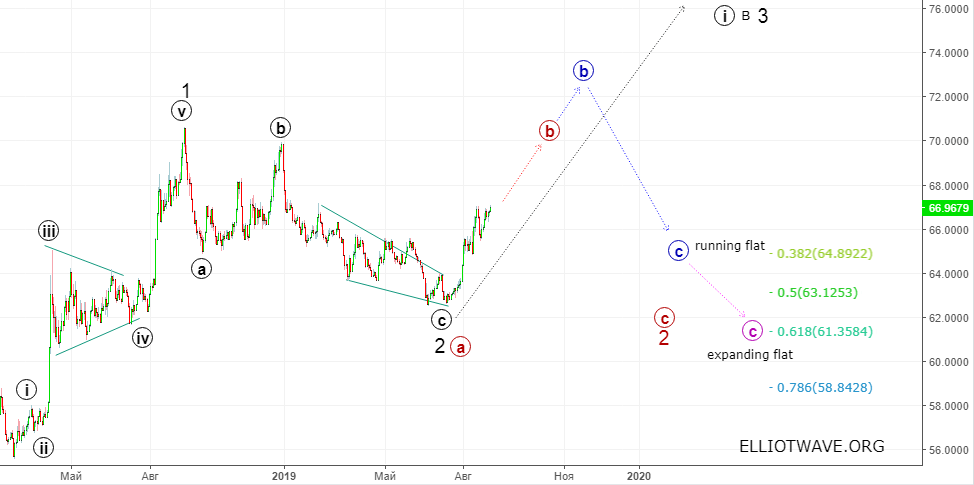

Доллар-рубль. Среднесрочный прогноз

- 04 сентября 2019, 17:26

- |

Данный обзор является дополнением предыдущего , который указывал только общее направление и примерные уровни. Развитие движения даёт возможность рассмотреть среднесрочную, а возможно и долгосрочную (зависит от быстроты выполнения) перспективу. На графике указано несколько вариантов.

1. Чёрным. Говорит о том, что коррекция 2 длившаяся почти год уже завершилась и началось движение с первой целью 77.5 и второй 86.5 (основной).

1. Чёрным. Говорит о том, что коррекция 2 длившаяся почти год уже завершилась и началось движение с первой целью 77.5 и второй 86.5 (основной).

2. Дальше идут варианты плоской коррекции в продолжающейся волне 2. Красным указа сценарий обычной плоской: рост в район 70 и возврат к 63 .

3. Синим. Бегущая плоская, рост примерно к 72.5 – 73.5 и укрепление рубля к 64.9 – 63.1 .

4. Розовым. Расширяющаяся плоская. Также 72.5 – 73.5 и снижение ниже 62.5, к целям 61.3 и 58.8 .

( Читать дальше )

Установка волн Эллиотта в GBPAUD поддерживает медведей

- 04 сентября 2019, 13:08

- |

4-часовой график GBPAUD показывает не только восстановление от 1.7561, но также и предыдущее снижение от 1.8884. Как видно, это пятиволновая импульсная модель, обозначенная 1-2-3-4-5. Пять подволн волны 3 также могут быть распознаны. Согласно волновой теории Эллиотта, трехволновая коррекция следует за каждым импульсом. Это означает, что восстановление к 1.8337 к концу августа вряд ли станет началом нового восходящего тренда. Вместо этого, это, скорее всего, простая коррекция, зигзаг A-B-C, в рамках большего нисходящего тренда от 1.8884. Обратите внимание на то, как уровень Фибоначчи 61,8% обескуражил быков в волне C. Это еще один признак того, что весь 5-3 волновой цикл завершен. Если этот подсчет верен, мы можем ожидать возобновления тренда в направлении импульсивной последовательности. Цели ниже 1.7560 имеют смысл для продолжения снижения GBPAUD.

4-часовой график GBPAUD показывает не только восстановление от 1.7561, но также и предыдущее снижение от 1.8884. Как видно, это пятиволновая импульсная модель, обозначенная 1-2-3-4-5. Пять подволн волны 3 также могут быть распознаны. Согласно волновой теории Эллиотта, трехволновая коррекция следует за каждым импульсом. Это означает, что восстановление к 1.8337 к концу августа вряд ли станет началом нового восходящего тренда. Вместо этого, это, скорее всего, простая коррекция, зигзаг A-B-C, в рамках большего нисходящего тренда от 1.8884. Обратите внимание на то, как уровень Фибоначчи 61,8% обескуражил быков в волне C. Это еще один признак того, что весь 5-3 волновой цикл завершен. Если этот подсчет верен, мы можем ожидать возобновления тренда в направлении импульсивной последовательности. Цели ниже 1.7560 имеют смысл для продолжения снижения GBPAUD.перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Волновой анализ USD/CAD

- 03 сентября 2019, 05:32

- |

Таймфрейм: 45M, 1H и 15M

Как и предполагалось месяц назад (https://vk.com/wall-124328009_14659), канадец завершил волну (e) of [b] of «2». Завершил конечной диагональю в волне «c» of (e) — об этом читайте соотвествующие лонгриды. И сейчас начал формировать заходные вниз. И это отличное место для шорта пары со стопом по красному или оранжевому уровню. Цели по паре ниже 1.2 канадских долларов за американский доллар.

Ежедневные обновления ищите здесь за денюшку: 89WAVES: FOREX

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал