Волатильность

Обратный сплит по VXX!!!

- 02 августа 2016, 23:54

- |

- комментировать

- 34

- Комментарии ( 4 )

Волатильность и ненормальность рынков

- 27 июля 2016, 12:51

- |

При торговле или инвестировании в рыночные инструменты нас интересует не абсолютная доходность, а относительная. Если акция ценой 100 рублей вырастет на 1 рубль и акция ценой 300 рублей вырастет на 1 рубль — мы получим «разный» рубль. В первом случае доход будет 1%, а во втором 0.33%.

Построим ряд доходностей финансового инструмента, скажем по ценам закрытия дня, недели, года. Например, для индекса РТС:… 1,99%, 0,97%, 0,84%, -0,41%… Если у нас есть ряд доходностей за какой-то, то можно вычислить и среднюю доходность за этот период. Но есть нюанс. :)

( Читать дальше )

Вопрос про волатильность

- 14 июля 2016, 11:16

- |

Причем по всем фронтам и в биржевых стаканах в т.ч.

Зачем курсу куда-то активно дергаться?

Рост бюджетных расходов заморозили, нац. гвардию создали, налоги повысили, люди сказали одобрямс. Если надо сократят расходы еще и подкрутят еще. идиллия. абсолютный контроль.

При этом, разумеется, мы неэффективны экономически и медленно идем ко дну, но что характерно абсолютно контролируемо и спокойно.

Вот скажите мне, с чего это появятся риски раскачки нац. валюты в ближайшие месяцы?

Стоит ли трендовикам отдыхать при низкой волатильности на рынке

- 13 июля 2016, 10:59

- |

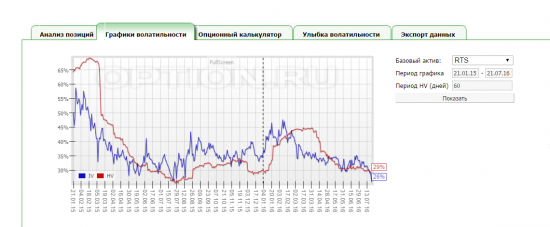

Обратите внимание на конец тренда в феврале 16го года. после волатильность очень резко упала. Это очень, очень чёткий сигнал что трендовиков можно сворачивать и убирать в корзинку. Выводить деньги, ехать отдыхать с семьёй и так далее.

smart-lab.ru/blog/338654.php

А давеча уважаемый А.Г. говорил, что губит людей трендовиков не низкая волатильность, губит людей волатильность в стадии понижения.

А когда она уже низкая — всё не так больно. И зарабатывают трендовики на растущей воле, а не когда она уже выросла и рынок начинает шарашить во все стороны дикими скачками в поисках разворота.

И получается, что в низкой воле трендовик должен быть на низком старте, а не ездить отдыхать.

Ибо приехав с отпуска и увидев, что тренд случился, волатильность — высокая, можно оказаться перед фактом, что в миске трендовика и его семьи ничего не будет. Особенно если волатильность по приезде снова начнёт снижаться.

Предчувствие волатильности в Si. Как легко угадывать тренды

- 13 июля 2016, 09:25

- |

Волатильность на рынке — циклическое явление, она то растёт, то падает. Несложно проследить, что окончание тренда сопровождается резким спадом волатильности.

Интуитивно я это ещё давно сформулировал фразой

Последнее движение — самое сильное

конечно эта фраза относится только к трендам, раньше я в основном торговал только их.

Теперь внимание, и наоборот за минимумом волатильности следует тренд.

Это знание о волатильности, на самом деле очень полезно. Оно позволяет выбирать, какой стратегии отдавать предпочтение, трендовой или контр-трендовой. Условно — быть Буллом или быть Олейником.

Причём, пожалуй тут даже важны не абсолютные цифры волатильности, а то, растёт она или падает.

Вот был у меня пост про сбер прошлым летом, про Сбер.

Картинка оттуда

( Читать дальше )

Явная слабость волатильности

- 06 июля 2016, 10:57

- |

( Читать дальше )

Для QUIK индикатор Parabolik учитывающий волатильность

- 01 июля 2016, 14:18

- |

Добавляю код сделанного мной индикатора Parabolik в котором параметр ускорение зависит от волатильности. Чем больше волатильность, тем больше увеличивается ускорение и индикатор быстрее «догоняет» цену. Подобные есть на просторах интернета для метатрейдера (и не бесплатно), для квика не встречал.

Видно, что он дает меньше перескоков (красный), чем обычный Parabolik (черный). Хорошо себя зарекомендовал для выходов из позиций, открытых по тренду. На вход в боковике конечно будет давать ложные сигналы, как и обычный Parabolik (но меньше!), создатель которого не рекомендовал только его использовать для открытия позиций.

Код индикатора:

Settings = {

Name = "Parabolic ATR",

Period_ATR=14,

line = {{

Name = "Parabolic ATR",

Type = TYPE_POINT,

Color = RGB(255,0,0),

Width = 2

}

}

}

old_idx=0

long=false

short=false

revers=false

function Init()

return 1

end

function OnCalculate(idx)

if idx<Settings.Period_ATR then

return nil

else

if idx==Settings.Period_ATR then

psar={}

psar[idx]=L(idx)

long=true

hmax=H(idx)

per_ATR=Settings.Period_ATR

local TR=0

for js=(idx-per_ATR),idx-1 do

TR=(TR+H(js)-L(js))

end

Old_ATR=TR/per_ATR

revers=true

else

if idx~=old_idx then

local TR=0

for js=(idx-per_ATR),idx-1 do

TR=(TR+H(js)-L(js))

end

local ATR=TR/per_ATR

af=ATR/(Old_ATR+ATR)

af=af/10

Old_ATR=ATR

if long then

if hmax<H(idx-1) then

hmax=H(idx-1)

end

psar[idx]=psar[idx-1]+af*(hmax-psar[idx-1])

end

if short then

if lmin>L(idx-1) then

lmin=L(idx-1)

end

psar[idx]=psar[idx-1]+af*(lmin-psar[idx-1])

end

revers=true

end

if long and L(idx)<psar[idx] and revers then

psar[idx]=hmax

short=true

long=false

lmin=L(idx)

af=Step

revers=false

end

if short and H(idx)>psar[idx] and revers then

psar[idx]=lmin

long=true

short=false

hmax=H(idx)

af=Step

revers=false

end

end

old_idx=idx

return psar[idx]

end

end

( Читать дальше )

Опционная позиция на июльскую экспиру

- 29 июня 2016, 11:14

- |

Здорова щеглы

Сегодня мы будем зарабатывать бабосы пассивной торговлей.

Продаем стренгл 75000/97500

Доходность на ГО примерно 13%

Тарил еще вчера:

Путы по 480 п.

Коллы по 330 п.

GW Pharmaceuticals: правильное употребление каннабиоидов поднимает акции

- 28 июня 2016, 09:14

- |

После Brexit в понедельник рынки продолжили оставаться волатильными, при этом серьезно скорректировавшись. Dow Jones упал на -1,50%, Nasdaq -2,41% и SP500 -1,81%.

Рынок биотехнологий продолжил вчерашнюю тенденцию и закрылся в красной зоне: NASDAQ Biotechnology (^NBI): -3,09%.

Акции большинства компаний пошли вниз: Zogenix, Inc. (ZGNX) -9,15%, aTyr Pharma Inc. (LIFE) -10,49%, Ocular Therapeutix, Inc. (OCUL) -10,25%, Sequenom Inc. (SQNM) -15,93%, Trevena, Inc. (TRVN) -8,14%, Amicus Therapeutics, Inc. (FOLD) -8,26%, Dicerna Pharmaceuticals, Inc. (DRNA) -14,56%, Curis, Inc. (CRIS) -9,26%, Clovis Oncology, Inc. (CLVS) -11,07%, bluebird bio, Inc. (BLUE) -10,06%, Arena Pharmaceuticals, Inc. (ARNA) -8,84%, Agios Pharmaceuticals, Inc. (AGIO) -9,04%, Affimed N.V. (AFMD) -13,61%, Aegerion Pharmaceuticals, Inc. (AEGR) -8,44%.

Но все-таки нашлись компании, которые показали неплохой рост: GW Pharmaceuticals plc (GWPH) +6,22%.

Акции GW Pharmaceuticals plc (GWPH) выросли на $5,18 и закрылись на уровне $88,49. Объем торгов составил 4 млн акций вместо средних 532 тыс. Минимальное годовая стоимость акций GWPH: $35,83, максимальная: $131,25. Капитализация компании: $1,94 млрд. Сегодня акции GWPH поднимались максимум до $93,70.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал