Блог им. ilyaalex

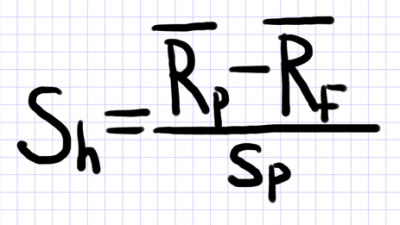

Коэффициент Шарпа

- 10 июля 2016, 12:51

- |

Перевод (http://bettersystemtrader.com/sharpe-ratio-right-answer-wrong-question/)

Многие используют коэффициент Шарпа, но до конца не понимают в чем прелесть данного показателя.

Для начала давайте выясним, что коэффициент Шарпа делает хорошо:

- Сравнение разных активов и стратегий.

- Оценка неопределенности.

Мы все знаем, что в создании портфеля стратегий очень важно правильное распределение активов. Трудность состоит в том, чтобы найти единую метрику оценки разных стратегий, скорректированную на размер риска. Это то, что делает коэффициент Шарпа. С помощью него мы получаем единую меру для измерения риска различных классов активов: облигаций, акций, фьючерсов, сырья и т.д.

Человеческому мозгу трудно связать неопределенность с риском. Риск активирует миндалевидное тело (амигдала), а та активирует рефлекс бей-беги. В данном случае Шарп можно использовать как хорошую оценку неопределенности, он является отношением результативности стратегии к неопределенности.

Коэффициент Шарпа, являющийся на текущий момент популярной метрикой финансовой оценки, был изобретен в год коронации королевы Великобритании. На тот момент он был хорош, и даже революционен, но, несмотря на то, что прошло много времени, он не устарел до сих пор и вот почему:

Шарп-это не оценка риска, это результативность стратегии, скорректированная на волатильность.

Данный показатель ассоциирует волатильность с риском. Но риск не равен волатильности и вот почему:

- Низкая волатильность может быть чрезвычайно рисковой: LTCM имел низкую волатильность. По факту их стратегией была продажа гаммы. До определенного времени это работало хорошо. Но при наступлении 2008 года фонды, торгующие волатильностью, разрушились один за другим. Низкая волатильность не означает низкий риск.

- Многие финансовые советники, такие как: Ed Seykota, Tom Basso, Bill Dunn, William Eckhardt имеют, очевидно, безнадежно низкий шарп, но показали по итогам года больше 25%.

Означает ли это, что они имеют высоко-рискованные стратегии? Нет, это значит, что их стратегии обладают низким риском получения доходности ниже ожидаемой. И коэффициент Шарпа, в данной ситуации недооценивает их стратегии (для справки: стандартное отклонение, которое используется при расчете коэффициента Шарпа, оценивает риск актива как в случае его роста, так и в случае падения).

Риск означает неуверенность, найдите свой комфортный уровень риска.

Неопределённость не очень приятная вещь и может вызвать чувство тревоги в нашем мозгу, мы должны научиться жить с ней. Это включает развитие сосредоточенности, строгую формализацию стратегий и т.д. Не желайте легкой жизни, желайте силы, чтобы преодолеть трудности.

Итак, что такое риск?

Риск-это не параграф в конце диссертации. Риск-это число. Единственная трудность-это подобрать правильную формулу для его оценки. Допустим, у нас есть две разные стратегии: возращение к среднему и трендовая стратегия. Риск не трудно посчитать, его труднее определить.

Коэффициента Шарп = tail ratio (коэффициент хвоста) * gain to pain ratio (доходность к риску)

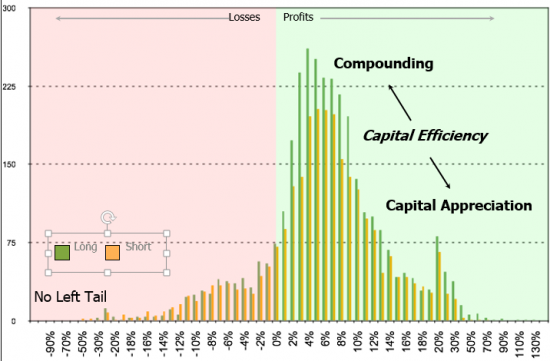

Вы можете использовать данный график для подбора уровня, комфортного Вам.

Заключение

Подводя итог, можно сказать, что мы ассоциируем риск с волатильностью. Мы пришли к оценке результативности, скорректированной на волатильность, и приняли ее как оценку риска. С другой стороны, коэффициент Шарпа может использоваться как единая мера для сравнения разных классов стратегий и активов.

теги блога love_to_trade

- Binance

- bitcoin

- coinbase

- Finam

- help

- nasdaq

- New Year

- o-s-a.net

- osa

- Ozon

- performance metrics

- research

- trading

- акции

- алготрейдинг

- анализ данных

- бинанс

- биткоин

- Брокер

- брокеры

- бэктестинг

- валюта

- Газпром

- гарантийное обеспечение

- дивергенция

- доллар

- евро

- идеи

- индекс РТС

- исследования

- какие акции покупать

- когнитивные искажения

- Конференции смартлаба

- коэффициент шарпа

- криптовалюта

- кукл

- кухня ммвб

- манипуляции

- маркет-майкер

- метрики

- МосБиржа

- Московская биржа

- мошейничество

- НАУФОР

- научный подход

- нефть

- новости рынков

- обучение

- опрос

- оффтоп

- падение

- перевод

- пивная встреча трейдеров

- Питер

- портфели

- Права инвесторов

- претензия

- прогноз

- программирование

- программированиеэтопросто

- разрушители легенд

- рецессия

- рецессия в мире

- Рецессия в США

- российский рынок акций

- российский фондовый рынок

- системная торговля

- системный трейдинг

- ситуация

- смартлаб

- советы

- тестирование

- технический анализ

- Тимофей Мартынов

- Тинькофф

- торговые сигналы

- трейдинг

- финам

- ЦБ

- Центробанк

- экономические циклы

- юмор

узнаю мой рисунок формулы

Trend following strategies have typically low win rates. Risk is therefore not in the tails, but in the aggregates: are a few winners big enough to compensate for the multitude of losers? Measuring risk then boils down a simple ratio of profits over losses.

это и есть GainToPainRatio, для трендовых систем, а для конт-тренда уже другая оценка, как раз там волатильность важна, живой пример — В. Олейник и ЛЧИ.

я просто пытаюсь найти какой-то универсальный измеритель на истории, который бы давал самый лучший форвард тест результат, и чтоб даже без проведения форвард теста

ТС, попробуйте заглянуть в «Черного лебедя» или в "«Антихрупкость. Как извлечь выгоду из хаоса» Талеба и поискать контекст «Шарп».

А так получается что оса — рекламирует свой сайт, включая кусок чужой статьи (по честному, со ссылкой), которая чужая статья в свою очередь рекламирует свой сайт, с помощью кусочка ещё более чужой — полной статьи, с примерами и формулами.

ссылку на оригинал давать не буду, каждому своё :)

но как блин можно выкладывать скомканную информацию, которая не складывается… видимо из принципа — лишь бы что сказать, чтобы посветить ссылкой на сайт.

я говорил вот про эту статью

www.quora.com/Under-what-market-conditions-does-mean-reversion-work-better-than-trend-following

в принципе по ссылкам её копия доступна.

и автор тот же самый, Лорент Бернут, а не копипастер.

вобщем извини.

тем не менее считаю что в этом посте ты очень комканно всё изложил. и без ссылок сложно понять о чём ты.