Волатильность

Затишье перед бурей на мировых рынках

- 02 февраля 2017, 17:18

- |

В январе индекс Hang Seng вырос на 6,2% — лучший результат для первого месяца с 2012 года. Инвесторы по-прежнему надеются на то, что Дональд Трамп начнет борьбу с дефляцией.

Тем временем в среду 60-дневная волатильность индекса снизилась до минимума почти за два года.

( Читать дальше )

- комментировать

- 54 | ★1

- Комментарии ( 4 )

Индекс волатильности находится на самом низком уровне за 10 лет

- 31 января 2017, 16:45

- |

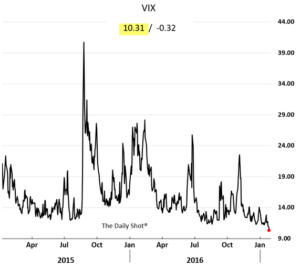

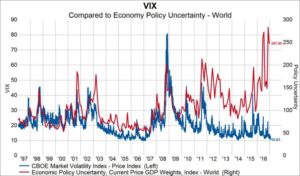

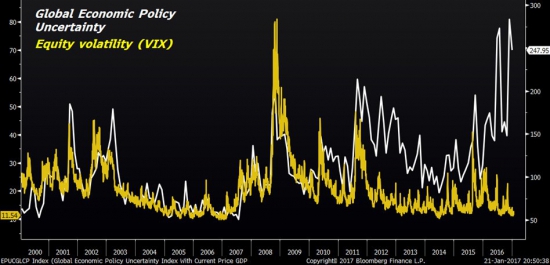

Индекс волатильности находится на самом низком уровне за 10 лет с 2007 года. Индекс волатильности VIX является распространенной мерой подразумеваемой волатильности опционов на Сиплого. Этот индекс вычисляется CBOE. Зачастую VIX упоминается как индекс страха или индикатор страх. Этот индикатор представляет собой меру рыночных ожиданий на следующий 30-дневный период. Низкие уровни VIX ассоциируются с высокими ценами на акции и высокой самоуверенностью. Высокие значения индекса коррелируют с низкими и волатильными ценами на акции и это отличное время для покупок акций.

На графике ниже показано, что индекс волатильности расходятся индексом политической неопределенности. Регрессионная модель показывает, что более вероятно повышение VIX до 30, а не колебания в районе 10.

( Читать дальше )

В очередной раз о календарных спрэдах

- 26 января 2017, 23:37

- |

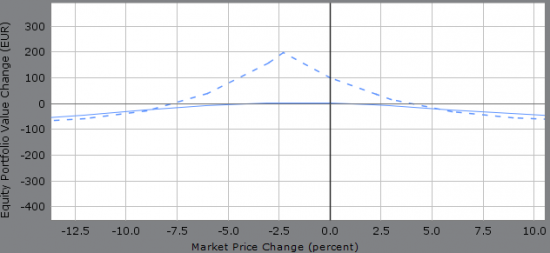

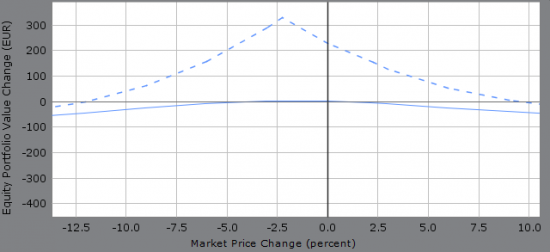

вот пару картинок для примера

исходная волатильность

+50% волатильности к дальнему опциону на момент экспирации ближнего

( Читать дальше )

IV в Ri-опционах 19. Давненько не видели.

- 26 января 2017, 13:41

- |

О грустном и чуть-чуть про опционы.

- 24 января 2017, 16:27

- |

Грустна, угрюма ситуация.

И Si стоит, и Ri в прострации.

Поджало хвост распределенье.

Эксцесс растет к едреней фене.

Ассиметрия окривела.

Ликвидность вовсе… обалдела.

И волатильность никакая.

Что делать? Я, увы, не знаю.

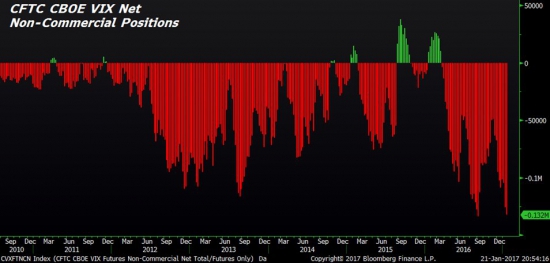

Спекулятивный нетто-шорт VIX на максимуме, волатильность на минимуме

- 21 января 2017, 23:13

- |

В то же время, индекс глобальной экономической неопределённости на максимуме, а волатильность рынка остается на минимуме, показывая все всё больше и больше углубляющуюся дивергенцию.

( Читать дальше )

Историческая ожидаемая волатильность - АРХИВ

- 14 января 2017, 22:50

- |

Что поджидает трейдеров на рынке, а они не верят? Не лоханитесь и вы! #4

- 14 января 2017, 00:40

- |

Текста в этот раз будет много, много но уверен он будет очень многим полезен.

Перед прочтением для разгрузки мозга, можно посмотреть видосик с музыкой сегодняшних торгов

Сегодня кстати пятница 13-е :) День закрылся хорошо.

( Читать дальше )

Сенаторы США обещают новые санкции в 2017 году

- 02 января 2017, 00:13

- |

Линдси Грэм (англ. Lindsey Graham) — американский политик-республиканец.

С 1995 по 2003 год был членом Палаты представителей США от 3-го избирательного округа Южной Каролины.

Старший сенатор США от штата Южная Каролина с 2003 года. Отмечают его влиятельность[1].

( Читать дальше )

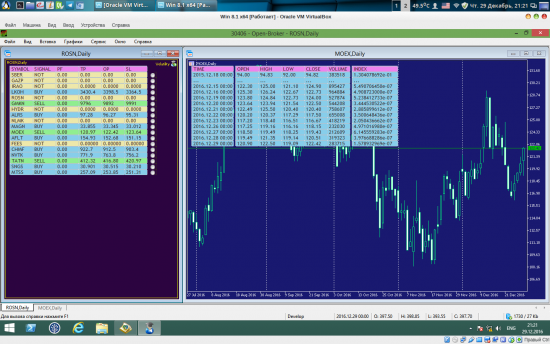

Волатильность по рассчитанным индексам

- 30 декабря 2016, 07:22

- |

Написал для МТ5 индикатор-сигнальщик входов по стратегии волатильность рассчитанных индексов.

т.к. МТ5 ущербный как биржевой терминал, то интересно будет совместно реализовать данную тему на С++ с подключением по FIX/FAST.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал