Волатильность

Вопросы по волатильности портфеля...

- 02 мая 2019, 01:17

- |

Постараюсь быть максимально кратким. Я провожу одно количественное исследование и у меня возникло два вопроса в отношении расчета волатильности портфеля и оценки его VaR. Оба вопроса носят математический характер и связаны с тем, что в качестве исходных данных используется логарифмическая доходность согласно распространенной практике таких исследований и предположению, что цены распределены логнормально.

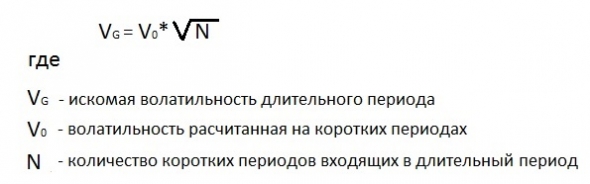

1. Для расчета волатильности портфеля обычно используют следующие формулы:

где

( Читать дальше )

Почему фьючерс на индекс волатильности российского рынка - полный неликвид?

- 23 апреля 2019, 16:21

- |

https://www.moex.com/ru/contract.aspx?code=VIK9

Эффективнее строить стратегии на опционах на индекс?

Или какие-то другие причины? Опционы распадаются, а тут, кажется, можно было бы с роллированием более выгодно пересиживать длительные периоды низкой волатильности. Хотя понятно, что у фьюча контанго, но и тем не менее, почему никто не пользуется этим инструментом?

Индикатор PVV (price/volume/volatility)

- 10 апреля 2019, 19:00

- |

Совсем недавно я написал рецензию на книгу Стива Акелиса “Технический анализ от А до Я”. Вот эта рецензия:

Лучшая книга по техническому анализу

Книга Стива Акелиса хороша, но я бы, скорее всего, не стал о ней писать и не назвал бы ее лучшей, если бы не одна история, которая приключилась со мной в далеком 2015 году. Итак, шел 2015 год, рынок то рос, то падал, и я все больше стал смотреть в сторону относительно коротких инвестиций и даже спекуляций, ибо сильные колебания курса рубля и неустойчивая доходность лишали долгосрочные инвестиции большей части былой привлекательности.

Будучи программистом, я все больше и больше начинал смотреть в сторону технического анализа и различных паттернов. Правда, технический анализ не спешил дарить мне рабочие торговые системы. Что я только не тестировал и какие только параметры не перебирал! Казалось бы, вот она идея, но стоило ее протестировать на истории и меня в очередной раз ожидало сильное разочарование. В некотором роде мне повезло, я знал хотя бы где и куда копать. Еще в самом начале своего торгового пути я понял, что лучшие бумаги, как правило, остаются лучшими, а аутсайдеры, так и остаются аутсайдерами. Т.е. я не тратил время, нервы и деньги на ловлю падающих ножей и на усреднение убыточных позиций. Но как выжать максимум из тех бумаг, что растут и растут хорошо? Как из нескольких десятков лидеров определить ту одну-две бумаги, которые дадут максимальную прибыль?

( Читать дальше )

Волатильность EUR/USD - статистический анализ котировок за 1997-2018 гг.

- 09 апреля 2019, 15:25

- |

EUR/USD (евро/доллар США) относится к так называемым мажорным или основным валютным парам и является одной из наиболее часто торгуемых на рынке Форекс. Эта валюта имеет самую большую долю Индекса Доллара США (DXY) - 57%, в то время как следующая по порядку йена имеет только 13%, что свидетельствует о важности EUR в формировании цен на валютном рынке.

Есть несколько причин, по которым трейдеры выбирают эту пару для торговли, и, безусловно, основные из них включают высокую волатильность, ликвидность и низкие спреды. Высокая волатильность и ликвидность обусловлены тем фактом, что многие корпорации в Соединенных Штатах и Европе имеют свои дочерние компании и используют эти две валюты для проведения операций, что вызывает их частый обмен.

Это также пара валют в двух регионах, где расположены наиболее важные финансовые центры и биржи: Франкфурт, Лондон (EUR) и Нью-Йорк (USD), чье рабочее время частично совпадает.

( Читать дальше )

Индикатор ожидаемого движения для опционной торговли (Часть 2 устройство индикатора)

- 05 апреля 2019, 11:25

- |

В первой части мы рассмотрели «теорему о средней волатильности» где, обозначили такое свойство:волатильности могут на разных таймфреймах значительно отличаться друг от друга. Но они всегда будут со временем сходится к одному значению.

Вот, на этом свойстве и будет построен индикатор. Для индикатора нам нужны волатильности на различных таймфреймах. В качестве индикатора волатильности берутся два стандартных индикатора, но которые по сущности показывают одно и тоже.

Price Channel (PC) или ценовой канал. Индикатор представляет из себя две линии, которые ограничивают канал колебаний цены. Верхняя граница канала обозначает уровень локального максимума за прошедшие N периодов, а нижняя граница – уровень локального минимума за тот же промежуток времени. Таким образом, цена ограничивается максимальными точками колебаний – экстремумами за N периодов.

( Читать дальше )

Индикатор ожидаемого движения для опционной торговли (Часть 1 теория)

- 04 апреля 2019, 16:12

- |

Хочу представить вам индикатор для Квика, который дает сигнал о возможном боковом движении базового актива. Индикатор построен на анализе структуры волатильности базового актива.

Для того, чтобы понять как, где и с какими параметрами применять этот индикатор, нужно понять на чем он основан и в каких ситуациях может иметь прогнозную ценность. Поэтому начнем с теории.

Кто пытался самостоятельно посчитать волатильность базового актива в годовом выражении, то знает, что надо взять данные по какому-нибудь таймфрейму за статистически значимый период и посчитать по нему волатильность. Потом, чтобы привести значение волатильности к годовому значению, нужно полученное значение умножить на корень из годового количества свечей таймфрейма взятого для расчета. В этом расчете могут применяться всякие коэффициенты, чтобы учесть выходные и праздники, либо брать для расчета только количество рабочих дней, но суть не в этом.

Если мы хотим посчитать волатильность на длительном периоде исходя из данных более мелких периодов, то волатильность посчитанная на мелких периодах нужно умножить на корень из числа мелких периодов входящих в большой период.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал