Волатильность

НЕМНОГО ПРО СРОЧНЫЙ РЫНОК США №2 - ОПЦИОНЫ

- 23 марта 2023, 18:56

- |

Hello, world!

Опционы у пиндосов есть практически на всё, что угодно. Это просто сказка какая-то!

МАРТОВСКИЕ ЭКСПИРАЦИИ

Все квартальные экспирации прошли без сюрпризов, несмотря на текущий фон.

На мартовском ES серьёзных барьеров не было, кроме 3600-х путов. Локальные барьерчики были на путах 3900 и 3950, экспирация фьючерса прошла по = 3,957.05s. КУКЛ — жмот, не отдал даже 3950-й страйк.

Сейчас июньский фьюч уже ничего не сдерживает, может сильно грохнуться. На разных сериях на путах 3600 и ниже имеется повышенный интерес, оно и понятно = пробой 3600 вниз придаст ускорение, можем быстро увидеть и 3300, и даже 3000 (согласен с Солодиным).

«Наши» в стороне от такого не останутся. Долгосрочные инвесторы, вы держитесь там!

ЗАРАБОТАТЬ В КРИЗИС

Можно шортить широкие индексы или не индексы, а более конкретные вещи:

0) Сбер, RTS = ?

а) S&P Regional Banking ETF SPDR = KRE. Идёт жёсткий слив сейчас. Есть недельные опционы.

б) S&P 500 Financials Sector SPDR = XLF. Водораздел = 30 уже близко, а минимум 2020-го был = 17.5, т.е. ещё -44% ;))

( Читать дальше )

- комментировать

- 2.5К | ★4

- Комментарии ( 28 )

Власти возобновили дискуссию о высокой волатильности курса рубля - Ведомости

- 08 февраля 2023, 07:35

- |

Власти возобновили дискуссию о высокой волатильности курса рубля. Проблема слишком резких колебаний национальной валюты так или иначе всплывала на протяжении второй половины года, но в сравнительно активном режиме обсуждение запустилось в декабре, рассказал «Ведомостям» близкий к правительству источник, информацию подтвердил другой собеседник, близкий к кабмину. В последний месяц 2022 г. курс сильно штормило, причем из-за разовых факторов, не связанных «с естественным ходом вещей на рынке», пояснил один из собеседников. Высокая волатильность перенеслась и в 2023 г.: в январе колебания курса оставались на повышенном уровне. Есть риск, что эта тенденция не исчезнет в ближайшее время, добавил он.

С 13 по 28 декабря доллар укрепился с 63 до 72 руб./$ (на 14%), согласно информации Московской биржи об итогах торгов с расчетами «завтра». Причем дневная волатильность курса также была высокой – около 3–4%. В январе рубль немного укрепился: в первую рабочую неделю – примерно до 68 руб./$, а затем вновь немного ослаб и торгуется в последнее время вблизи отметки 70 руб./$.

Источник: www.vedomosti.ru/economics/articles/2023/02/07/961910-vlasti-nachali-obsuzhdat-problemu-volatilnosti-rublya

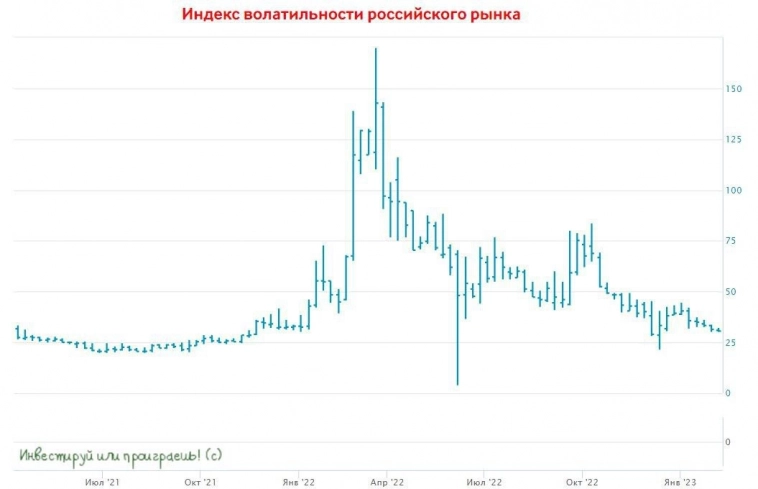

Российский индекс страха совсем потерял страх!

- 07 февраля 2023, 18:19

- |

В октябре мы с вами подробно разобрали индексы RVI и RGBI, и как они нам могут помочь на практике в принятии инвестиционных решений. И тогда же мы отметили, что «бОльшую часть времени индекс RVI находится в диапазоне 20-40 пунктов, и падение ниже 20 пунктов уже должно настораживать, поскольку может случится сильная коррекция на рынке».

В то время как агрессивные покупки, наоборот, нужно совершать в турбулентные периоды, т.е. когда индекс RVI на хаях, эмоции на рынке зашкаливают, а паника у инвесторов набирает обороты.

👉 Ни к чему не призываю, но про осторожность не забывайте на этом тонком российском фондовом рынке! Это как во время ранней зимы: вроде бы на уличном термометре температура ниже нуля и появляется соблазн прокатиться на коньках, но лёд на озере ещё тонкий, есть риск провалиться...

©Инвестируй или проиграешь

Оценка волатильности компаний США, существуют ли автоматические инструменты для определения ? что бы не искать дату в календаре когда вышли квартальные и не сравнивать с графиком в те дни

- 27 января 2023, 16:05

- |

Что не так с ликвидностью на фьючерс пшеницы на MOEX???

- 16 января 2023, 14:40

- |

Да да да. Ну а толку если нет ликвидности и волатильности.

А кто то не понимает, что такое ликвидность.

Ну вот для примера фьюч на пшеницу наших западных «партнеров», где с ликвидностью и волатильностью все в порядке.

И наш родной за тот же период и с тем же ТФ:

( Читать дальше )

Превратности расчета волатильности

- 21 декабря 2022, 11:03

- |

По данным с 10.10 по 19.12 — 4,9%

По данным с 12.10 по 21.12 (текущие OHLC дня) — 0,8%

Для справки: среднеисторическая «волатильность» Газпрома в 2012-2022 годах — 1,6%.

Вывод. После 12.10.2022 Газпром «умер».

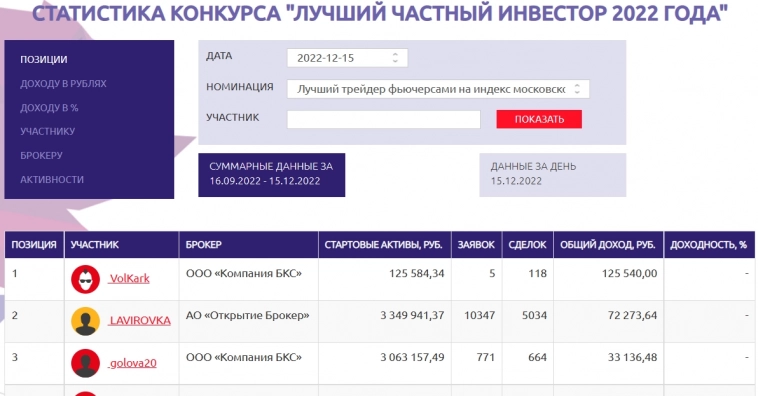

Ошибка в расчете доходность/риск на ЛЧИ 2022 или почему так много новичков в топе основной номинации.

- 16 декабря 2022, 22:25

- |

И уж было решил, что мое беспокойство о судьбах конкурса проигнорировано , но нет. В конце конкурса я тут вызвал «бурление г...», использовав уязвимость в правилах подсчета результатов конкурса и в последний день сменил лидера в самой длинной (по количеству букв) номинации:

"Лучший трейдер фьючерсами на индекс московской недвижимости ДомКлик":

Вон он я — красавец VolKark — на первом месте и с хохолком.

Меня правда обозвали всяко, что я «хитрый манипулятор», и вообще «кулхацкер». Кому интересно, что за баг я нашел можете почитать тут: Мошенники на лчи в неликвиде (smart-lab.ru)

Приз, увы, мне скорее всего не дадут — заныли там всякие, но зато! Когда обиженные начали жаловаться на меня-читера (и за что, спрашивается? Я же правила не придумываю, а только использую), проявился представитель Мосбиржи Никита Карташёв, который дал ссылку на свой пост, который является ответом на мой первый пост:

( Читать дальше )

VIX: почему фондовый рынок скоро охватит страх

- 28 ноября 2022, 16:30

- |

Торговля на фондовом рынке в последнее время была относительно спокойной. Это «затишье перед бурей»? Что ж, вам может быть интересно узнать, как рынок вел себя в недавней истории в это время года.

В это трудно поверить, но с момента появления песни «Turn! Turn! Turn!» прошло почти 60 лет. Тогда The Byrds впервые попал в чарты.

Вы можете вспомнить эти первые две строчки:

И всякий раз — вновь, вновь, вновь

И год, и время — вновь, вновь, вновь

Песня отражает различные изменения в жизни и в некотором роде имеет аналогию с фондовым рынком.

На каждый медвежий рынок приходится бычий рынок, и наоборот. На каждый период низкой волатильности приходится период высокой волатильности, и наоборот.

В последнее время индекс волатильности CBOE, также известный как индекс страха, был пониженным.

Вот график и комментарии из ноябрьского Elliott Wave Financial Forecast:

( Читать дальше )

За сколько последних рабочих дней волатильность считать для корректировки объема в интрадей?

- 17 ноября 2022, 21:19

- |

За сколько последних рабочих дней волатильность считать для корректировки объема в интрадей?

Как заработать на рыночной волатильности

- 05 ноября 2022, 05:48

- |

Вопрос насущный. Как бы вы торговали, если бы знали какая завтра будет волатильность на рынке?

Просто продаем/покупаем вегу? Или есть еще какие-то более хитрые стратегии?

Спасибо!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал