ВДО

Что происходит с рынком РФ? Акции, рубль, дефолты и облигации...

- 17 декабря 2025, 11:22

- |

Почему я меняю собственные прогнозы? Чего жду от фондового рынка? И не пора ли покупать доллар? Почему поведение «Монополии» — поведение безнадёжного должника? И при чём тут «Уральская Сталь»? А также — чем современная российская экономика отличается от позднесоветской?

Объясняю, почему мнение о рынке может и должно меняться, как читать реакцию участников и чего ждать в условиях бокового движения.

В видео:

— разбор ситуации на рынке акций РФ и индексе Мосбиржи

— перспективы рынка и ожидания инвесторов

— рубль, валютный рынок и доходность

— дефолт компании «Монополия»

— ситуация с облигациями «Уральской стали»

— роль рейтинговых агентств

— зачем иногда продавать облигации до дефолта

— почему облигации могут быть выгоднее акций

— общее состояние экономики России.

Видео будет полезно инвесторам, которые хотят лучше понимать рынок, управлять рисками и принимать взвешенные решения.

📺 Rutube

( Читать дальше )

- комментировать

- 6.2К

- Комментарии ( 2 )

Новый выпуск облигаций "Миррико" (RU000A10DTQ8)

- 17 декабря 2025, 10:39

- |

🔶 ООО «Миррико»

▫️ Облигации: Миррико-БО-П06

▫️ ISIN: RU000A10DTQ8

▫️ Объем эмиссии: 1 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 22,5%

▫️ Амортизация: нет

▫️ Дата размещения: 17.12.2025

▫️ Дата погашения: 01.12.2028

▫️ ⏳Ближайшая оферта: 10.06.2027

Об эмитенте: «Миррико» (г. Москва) работает в сферах нефтесервисного сопровождения буровых растворов, производства и продажи продукции нефтепромысловой химии, обработки и очистки воды и стоков и др.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций "ПИР" (RU000A10DTP0)

- 17 декабря 2025, 10:16

- |

🔶 ООО «ПИР»

▫️ Облигации: ПИР-БО-05-001P

▫️ ISIN: RU000A10DTP0

▫️ Объем эмиссии: 190 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 27%

▫️ Амортизация: да

[по 25% — при выплате 15,18,21,24 купонов]

▫️ Дата размещения: 17.12.2025

▫️ Дата погашения: 07.12.2027

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «Партнерство, Инвестиции, Развитие» (г. Москва) занимается импортом и продажей карьерных самосвалов, экскаваторов и специальной техники из Китая.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций "Пионер-лизинг" (RU000A10DTW6)

- 17 декабря 2025, 09:29

- |

🔶 ООО «Пионер-лизинг»

(для квалифицированных инвесторов)

▫️ Облигации: Пионер-лизинг-04

▫️ ISIN: RU000A10DTW6

▫️ Объем эмиссии: 200 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 28,5%

▫️ Амортизация: нет

▫️ Дата размещения: 17.12.2025

▫️ Дата погашения: 21.11.2030

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «Пионер-Лизинг» (г. Чебоксары) предоставляет в лизинг автобусы, легковой и грузовой транспорт, спецтехнику, оборудование и недвижимость.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

❗️«Бесплатные деньги», или миф о том, как легко заработать на оферте 50% годовых

- 17 декабря 2025, 08:27

- |

Мы внимательно следим за офертами и даже сделали проект 🗓Календарь оферт. Календарь нужен чтобы не пропустить оферту, купон после которой существенно ниже рынка. Например, эмитент платил 1 год купон 22% при ключевой ставке 21%, а на следующий купонный период установил купон 10%, или даже 0,1% при ключевой ставке 16%

Но помимо важности не пропустить оферту, есть внимательные арбитражники, которые покупают облигации с дисконтом к номиналу за несколько недель до оферты. Вот и посмотрим, всегда ли можно на этом заработать…

Ближайший пример – 5ый выпуск Урожай. Подать заявку на оферту можно до 24 декабря. Бумага торгуется по цене 97,6%. Эмитент установил купон после оферты 0,1%

Теория:

- Покупаем по 97,6%

- Подаем на оферту через неделю

- Получаем «халявные» 2,3%

( Читать дальше )

Первичные размещения облигаций: план на неделю с 15.12 по 21.12.25 (часть 3/3)

- 17 декабря 2025, 05:30

- |

🇷🇺 Самарская область: AA, купон до 15,5% квартальн. (YTM до 16,43%), 3 года, 9 млрд.

Нормальный старт по меркам AA-субфедов и всё та же общая идея – брать в этом сегменте все фиксы (за редкими и особо наглыми исключениями типа Башкирии) и получать с них чуть больше или чуть меньше, но стабильный плюс. До тех пор, пока вся схема однажды окончательно не сломается из-за чрезмерного наплыва желающих или из-за новой волны рыночного пессимизма

Основная масса группы AA торгуется в районе YTM 15,5%, поэтому до купона ~15% выпуск остается в рынке. Единственный заметный минус тут – активная амортизация уже со 2 года, из-за чего дюрация сокращается примерно до уровня 2-летней бумаги, и на банкет по случаю особо активного снижения КС она в полной мере не попадает

🚧 ПИР: BB, купон 27% ежемес. (YTM 30,61%), 2 года, 190 млн.

Эмитент со звездочкой, для особых ценителей ВДО. В моменте выглядит не слишком хорошо, и тот факт, что бумаги торгуются дешевле своего формального рейтинга, – абсолютно оправдан как внутренними рисками, так и общим слабым состоянием ключевых для ПИРа угольного сектора и сектора грузовой/спецтехники

( Читать дальше )

❗️Оферта, которая требует внимания 🦆 Урожай! 🤬Black list

- 16 декабря 2025, 22:20

- |

Мы щепетильно относимся к офертам и даже сделали проект 🗓Календарь оферт, чтобы никто не пропускал важные. Покупка бумаг с офертами дает дополнительные 1-2% доходности, но порой, если пропустить важную – можно одним днем потерять -40%. Также мы ведем 🤬Black list эмитентов, которые регулярно ставят нерыночные купоны (например 0,1% при ключевой ставке 17%, или 10%). Все ссылки в конце поста 👇А сейчас как раз такой случай 🤬

УРОЖАЙ-БО-05

ISIN: RU000A108U49

Ставка после оферты: ❗️0,1%, купон раз в квартал

Итого: дисконтная облигация, из которой надо бежать. Это нерыночный купон, который за 1,5 года принесет меньше 1%. Учитывая сверх-низкий кредитный рейтинг (ВВ- от АКРА / В+ НРА) доходность по облигациям такого эмитента должна быть не ниже 25% годовых. А это значит, что после оферты цена упадет на 30-35%.

В кредитном рейтинг ≤BBB медианная доходность 25-27% годовых, но есть много вариантов и с более высокой. Поэтому купон 0,1% мягко говоря не очень. Не ИИР, но мы считаем важным обратить ваше внимание на купон 0,1% после оферты, чтобы принять взвешенное решение. Выпуск достаточно ликвидный, и там очень много частных инвесторов. Во всяком случае, фондов там точно нет. Это 100% 🤬Black-list

( Читать дальше )

Анализ эмитента: ООО "Л-Старт" (за 3кв. 2025 г.) | Облигации

- 16 декабря 2025, 19:06

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2025 г.

Финансовые результаты:

— Выручка: 2025 млн. руб.

— Чистая прибыль (убыток): 8,4 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 2% (+), долгосрочные обязательства выросли на 181% (-), краткосрочные прибавили 13% (-).

Предприятие существенно закредитованное, заемный капитал превышает собственный в 8,76 раза. Долговая нагрузка увеличилась на 26% (-).

По финансовым результатам (год-к-году): выручка выросла на 85%, чистая прибыль прибавила 121%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

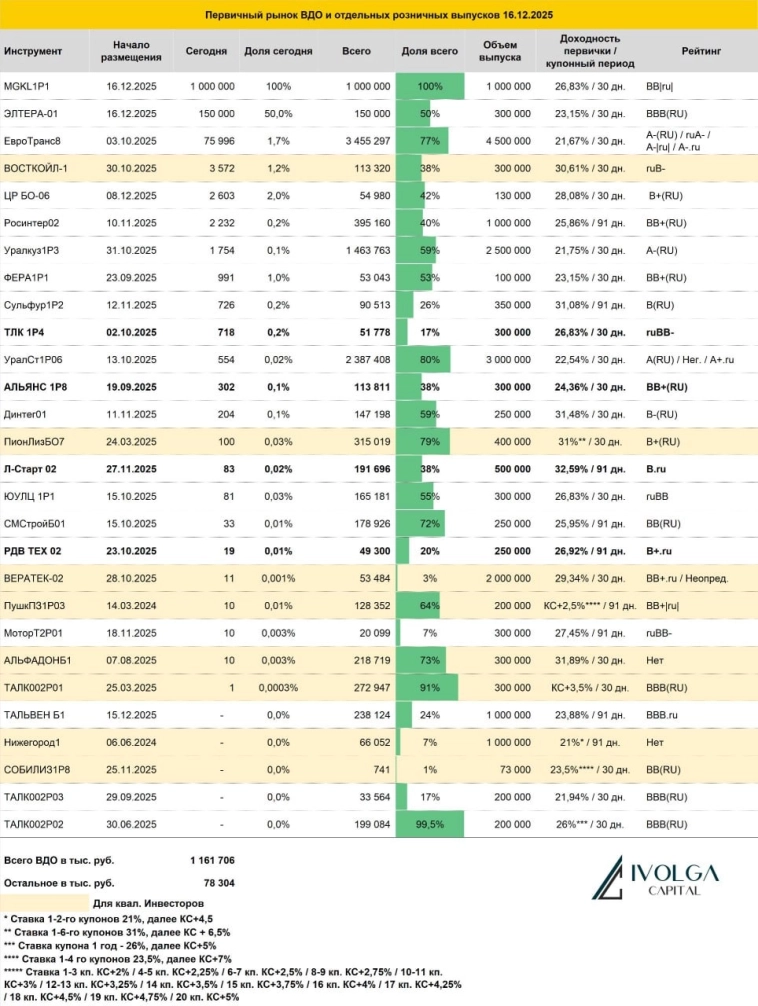

Итоги первичных размещений ВДО и некоторых розничных выпусков на 16 декабря 2025 г.

- 16 декабря 2025, 18:40

- |

Анализ РСБУ компании "ЗООПТ" за 3кв2025г

- 16 декабря 2025, 14:02

- |

📊 Кредитный рейтинг:

АКРА (24.11.25): присвоен рейтинг с ВВ (прогноз стабильный)

📹Интервью с эмитентом тут

Мои выводы:

🟢 За 3кв2025г в сравнении с 3кв2024г:

1) Выручка +86% (12,7 млрд) — впечатляющий результат ✅

2) Валовая прибыль х2,26 (4,5 млрд) — рост не только за счет подъема выручки, сама себестоимость снизилась ✅

3) Прибыль от продаж х5,47 (1 млрд) — несмотря на то, что рост коммерческих расходов превышал таковой у валовой прибыли, результат все равно впечатляющий ✅

4) Проценты к уплате х2,54 (279,4 млн) — проценты по кредитам и займам выросли в ~3 раза, а за аренду+лизинг в ~2 раза. Сам размер не критичен ✅

5) Прочие доходы -35,2% (16,5 млн) и прочие расходы х4,82 (241 млн) — расходы по иной операционной деятельности выросли в ~3,5 раза, что это не ясно ❗️

6) Чистая прибыль х7,7 (378 млн) — рентабельность повысилась (с 0,7% до 3%), в абсолютных значениях рост еще лучше ✅

🟡 ОДП за 3кв2025г в сравнении с 3кв2024г +303 млн (-130 млн за 3кв2025г/ -433,6 млн за 3кв2024г) — ситуация улучшилась, но динамику за год увидеть нет возможности. Возможно выйдут в плюс по итогу 2025г

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал