ВАлюта

Газпром отчитался за III кв. 2025 г. — скорректированная прибыль увеличилась, но дивидендов не будет из-за инвестиций и процентам по долгам. Риски?

- 16 декабря 2025, 16:17

- |

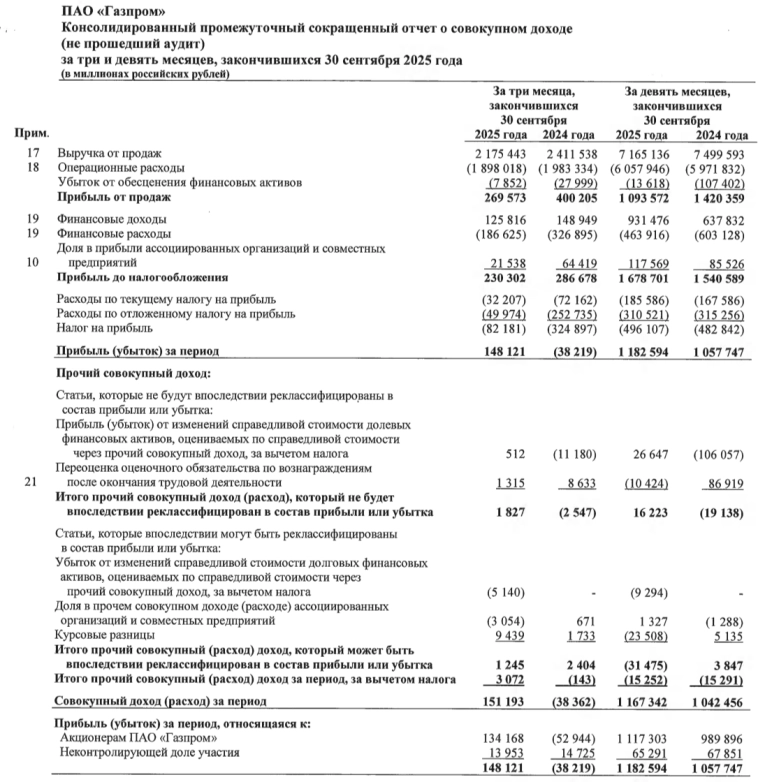

⛽️ Газпром представил нам финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Компания слабо отработала III кв., операционная прибыль значительно снизилась (не помогает даже отмена доп. НДПИ в 600₽ млрд), чистая прибыль в плюсе потому что в 2024 г. была переоценка налога и отрицательные курсовые разницы. Скоррект. прибыль подросла по с 2024 г., но FCF отрицательный:

▪️ Выручка: III кв. 2,2₽ трлн (-9,8% г/г), 9 м. 7,2₽ трлн (-4,5% г/г)

▪️ Опер. прибыль: III кв. 269,6₽ млрд (-32,6% г/г), 9 м. 1,1₽ трлн (-23% г/г)

▪️ Чистая прибыль: III кв. 134,2₽ млрд (год назад убыток в 52,9₽ млрд), 9 м. 1,1₽ трлн (+12,9% г/г)

💬 Компания не предоставляет операционные данные, но мы знаем, что РФ за 9 м. 2025 г. снизила добычу природного газа до 404 млрд куб. м. (-3,6% г/г), нефтяного попутного до 75,6 млрд куб. м. (-4,4% г/г), а СПГ до 23,6 млн тонн (-5,2% г/г), в III кв. показатели хуже, чем во II кв. Очень сложно ориентироваться на спотовую цену газа (привязка идёт к цене нефти, т.к. продажи в Китай/Турцию/Европу поступают по такому контракту), не забываем о потере Украинского транзита (убираем ~15 млрд м3 в год для продажи).

( Читать дальше )

- комментировать

- 3К | ★4

- Комментарии ( 5 )

⭐️Новый выпуск Сегежи: подарок под Новый год🎄или сплошные риски?

- 16 декабря 2025, 13:56

- |

Спойлер для нетерпеливых: риск есть, но это тот редкий пример, где отчетность – зеркало заднего вида. 2026 год будет годом разворота финансовых показателей и мультипликаторов

🔎О компании

🌲Сегежа в представлении не нуждается: один из крупнейших лесопромышленных холдингов, с очень высоким уровнем переработки древесины и вертикальной интеграцией (от лесного фонда до производства конечной продукции и собственной дистрибуции). Годовая выручка ₽100+ млрд

📄О выпусках

На размещении 2 выпуска:

· Купон: до 24% в рублях и до 15% в юанях ежемесячно❗️

· Доходность: до 26,8 в ₽ /16,1% в ¥

· Амортизация: -

· Срок: 2,5 года в ₽/ 2 года в ¥

· Объем: ₽2 млрд / ¥100 млн

· Рейтинг: BB- (Эксперт)

Сухие цифры полугодовой отчетности:

🔻выручка -8%

🔻операционный убыток 10,3 млрд (R= -23%)

(прим.: без учета разовых списания опер.убыток -3,2 млрд, грустно, но не драматично)

🔻убыток 21,8 млрд

🔥чистый долг ₽58 млрд. (был 153)

( Читать дальше )

Курс доллара в 2055 году

- 16 декабря 2025, 12:52

- |

Какой может быть курс доллара через 30 лет к рублю?

Вообще то, никакая модель не способна надёжно предсказать курс на 30 лет вперёд, поэтому это не прогноз, а мое сценарное воображение будущего. Ниже три условных варианта, а не рекомендации для инвестиций.

1. Умеренно‑инфляционный сценарий

Россия и США сохраняют текущую логику: рубль остаётся сырьевой валютой, санкции частично смягчаются, но устойчивого рывка в росте нет.

- Курс через 30 лет: условно диапазон 200–400 ₽ за 1 USD (в номинале).

- Реальная покупательная способность рубля падает постепенно, доллар дорожает в основном за счёт инфляции и разницы в ставках.

- Для частного инвестора важнее не сам курс, а доходность активов, которые обгоняют инфляцию.

2. Сценарий сильной девальвации

Длительные санкции, слабый рост экономики, высокий бюджетный дефицит, демография и технологическое отставание.

- Курс через 30 лет: условно 500–1500 ₽ за 1 USD.

- Частые волны девальвации, рубль используется в основном внутри страны, сильная долларизация или переход к другим «твёрдым» валютам (юань, золото, цифровые валюты центробанков).

( Читать дальше )

⭐️ 🎤Антикризис с Тимофеем Мартыновым. Текстовая интерпретация 🐾Кот.Финанс 👍Выпуск от 15 декабря

- 15 декабря 2025, 22:22

- |

Саммари «Антикризиса». Выжимка от котов. Эксклюзивно на Smart-Lab! Выжимка про готовность к IPO, дефолты, валютный курс. Тимофей перерезал ленточку, открывая бычий рынок. Как и в прошлом году (вспоминаем декабрь 2024) — такое мероприятие без главы ЦБ проводить нельзя!

👉смотреть в оригинале на YouTube(канал Тимофея)

❤️мы будем рады Вашей подписке в TG, там будем делать анонсы

Часто сталкиваюсь, что иногда удобно слушать онлайн или в записи, а иногда нет времени и хочется пробежаться тезисно по обсуждаемым темам. Мы подготовили текстовую версию, и будем выкладывать ее регулярно. Только на Смарте, без копипасты🤟

💙Выпуск от 15 декабря

Валюта

Курс рубля сейчас — ручное управление. Экспортные потоки, обязательная продажа выручки, ограничения на движение капитала создают ощущение стабильности, но не убирают фундаментальные дисбалансы. Ослабление рубля — не «черный лебедь», а базовый сценарий при текущих бюджетных и внешнеторговых условиях. Опасность в том, что рынок привыкает к видимой стабильности и недооценивает валютный риск, который в один момент может реализоваться резко и без предупреждения

( Читать дальше )

Официальные курсы валют на 16 декабря: ¥ - ₽11,2151, $ - ₽79,4495, € - ₽93,2274

- 15 декабря 2025, 18:28

- |

📉 Дефицит валюты в России нарастает — что это значит для курса рубля?

- 14 декабря 2025, 23:17

- |

Вкратце: Валюты становится всё меньше, а люди её скупают всё больше. Это может привести к ослаблению рубля.

Не забываем подписываться на телеграм-канал, чтоб ничего не пропустить

🔴В чём суть проблемы?

После санкций 2022 года основной источник долларов в России — это экспортеры (те, кто продают нефть, газ и другое за границу). Они продают валюту на внутреннем рынке, и эта валюта идит всем остальным.

Но проблема: С весны этого года экспортеры продают валюту всё меньше.

Смотри цифры:

— Ноябрь 2025: $6.85 млрд

— Октябрь 2025: $8.22 млрд

— Сентябрь 2025: $4.89 млрд

Это самые низкие цифры с 2022 года. Для сравнения: в 2023 году было примерно в два раза больше.

📈А спрос на валюту?

Вот тут беда: пока предложение падает, спрос растёт!

Физические лица (простые люди) скупают доллары:

— За последние 7 месяцев люди в среднем покупают $1.41 млрд в месяц

— Это максимум с 2022 года

— В ноябре люди купили $1.85 млрд

Юридические лица (компании) тоже покупают:

— В ноябре компании купили $27.1 млрд

( Читать дальше )

- комментировать

- 34.6К |

- Комментарии ( 19 )

Что выгоднее, квартира или банковский вклад?

- 14 декабря 2025, 10:33

- |

Всем привет! В интернете не утихают споры, что же выгоднее, инвестиции в недвижимость или обычный вклад. В этом посте дам наглядный ответ на данный вопрос. Сразу скажу, что не рекламирую и не призываю к каким либо действиям, т.к. риски есть всегда и во всем.

Что бы исключить влияние волатильности выберем 10-летний промежуток времени:

1. Для начала, посмотрим среднюю официальную ставку по вкладам за последние 10 лет, на сайте ЦБ РФ. Она составляет 9.67%. Вычтем из этой ставки налог 13%. Итого = 8,41% годовых.

2. Теперь посмотрим средний уровень цен на жилье в Москве за последние 10 лет. На графике с сайта ирн, минимальная цена кв.м. за данный период времени составляла 164 735 р., на данный момент она равняется 283 539 р. Прирост капитала в недвижимости за 10 лет +72%.

3. Теперь берем калькулятор, сумма вклада 164 735 со сроком на 10 лет, с капитализацией раз в пол года. Через 10 лет, получаем сумму вклада с процентами 375 454 р., прирост капитала за тот же период на депозите +127%

( Читать дальше )

⭐️Прогноз Альфы на 2026 год: инерция ключевой ставке и смена тренда в валюте

- 13 декабря 2025, 21:30

- |

Спойлер: Альфа ждет КС 12% к концу года и средний❗️ курс ₽94 за доллар. Внимание на слово «средний». Возможно, валюта — лучшее инвест.решение на год вперёд

🔧Ключевая ставка

Альфа исходит из сценария длительного периода умеренно жёсткой денежно-кредитной политики с последующим плавным смягчением. Рынок процентных свопов в целом сбалансирован: ожидания, заложенные в кривую, близки к среднесрочному прогнозу ЦБ

В базовом сценарии аналитики допускают паузу или крайне осторожное снижение ставки в конце 2025 года, при этом вероятность сохранения ставки на текущем уровне оценивается как значимая. Основной цикл смягчения, по оценке Альфа, возобновится в марте-апреле 2026 года, после прохождения пика инфляционного давления

Ключевой ориентир ~12% к концу 2026 года, что соответствует оценке нового нейтрального уровня ставки (11–11,5%) из-за изменения структуры экономики и бюджета, роста премии за риск (то, что мы видели на прошлой неделе), масштаба льготного кредитования и влияние внешней ставки

( Читать дальше )

Доллар страшнее ядерной бомбы: Костин — о конце долларовой эпохи

- 13 декабря 2025, 09:27

- |

Андрей Костин (про долларизацию):

- Доллар можно считать оружием, мощнее ядерного, и США готовы использовать его в качестве инструмента для достижения целей.

- В мировой финансовой системе наблюдается дедолларизация: доля американской валюты в международных резервах достигла самого низкого показателя за 30 лет, составив 58%.

- Крупные экономики уходят от расчетов в долларах, что говорит о разрушении доверия к доллароцентричной МВФС.

- Санкции против России стали еще одним фактором трансформации МВФС, ускорив изменения.

headlines MACRO - Канал о глобальной макроэкономике (Global Macro) для трейдеров, инвесторов и экономистов

Банк России продал на внутреннем рынке юани с расчетами 11 декабря 2025 года на сумму 14,8 млрд руб

- 12 декабря 2025, 12:20

- |

Банк России продал на внутреннем рынке юани с расчетами 11 декабря 2025г. на сумму 14,8 млрд рублей. Продажа валюты на внутреннем рынке с расчетами 10 декабря 2025 года составила 14,6 млрд рублей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал