Американский рынок

Рубрика "Обзор финансовых рынков"- выпуск 10 Сезон отчетности и последний козырь у банков!

- 20 июля 2019, 11:34

- |

- комментировать

- 377

- Комментарии ( 0 )

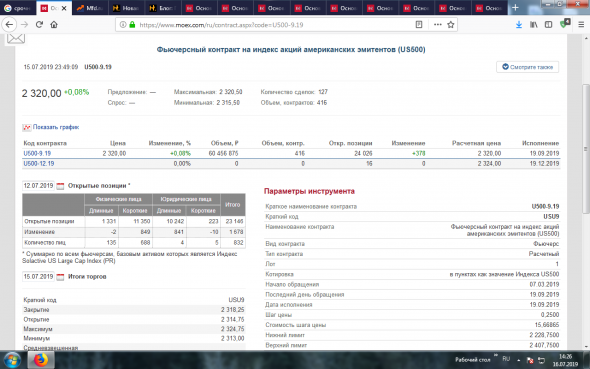

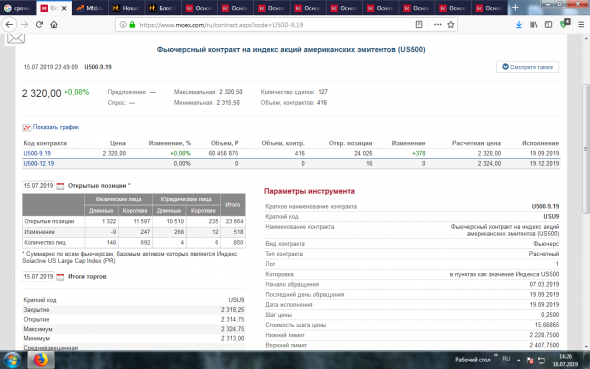

Честно о трейдинге или СОТ (ОИ) на фьючерс US500 (SnP500) - потенциальный краткосрочный разворот (коррекция).

- 16 июля 2019, 10:48

- |

Я всегда вас рад видеть)))

СОТ (ОИ) — это открытый интерес, открытые позиции участников рынка: Физ. лиц и юр. лиц.

US500 — фьючерсный контракт на индекс акций американских эмитентов.

Пост от 07 февраля 2018г. Цель 3030 п. без учёта прокола, но не выше 3100 п.

Честно о трейдинге или ТА SnP 500.

12.07.2019г. (Пятница)

15.06.2019г. (Понедельник)

( Читать дальше )

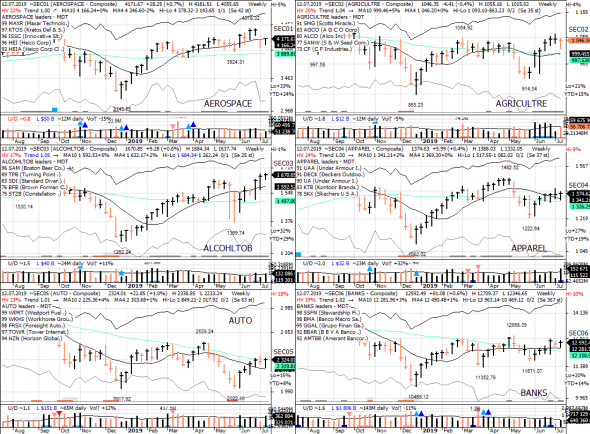

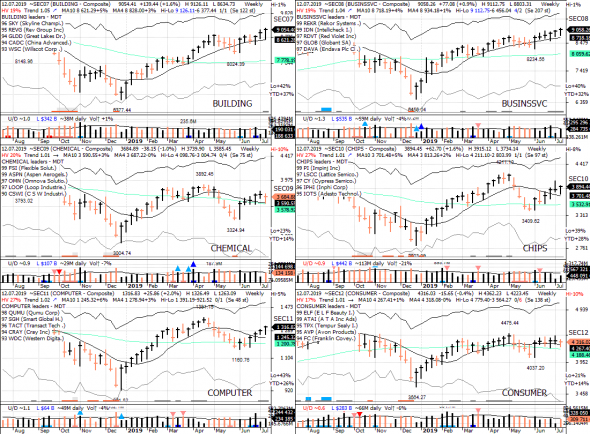

S&P 500 под капотом - секторы США в картинках 12.07.19

- 15 июля 2019, 21:43

- |

- uptrend 16

- downtrend 0

- sideways 17

Подскок немного расширился, но всё равно в нём участвует только мусор. Общее ощущение пробуксовки — новый максимум должен сопровождаться широкой покупкой и уверенным закреплением, но ничего этого нет, уровень 3000 пробит с N-го раза и каждый раз любой маломальский гэп закрывается вниз. Rampant run-to-quality — экстремальный дисбаланс индекса и общего рынка. На данный момент этот подъём узкий, и свидетельств дальнейшего значительного продолжения нет.

( Читать дальше )

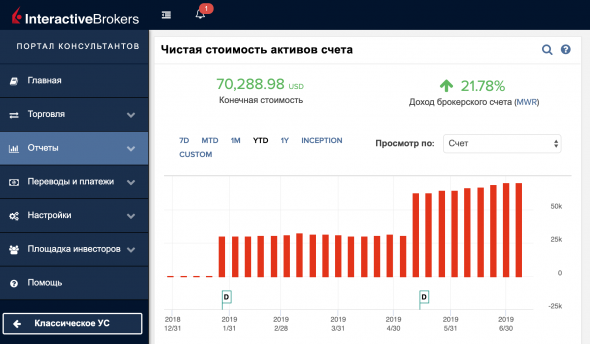

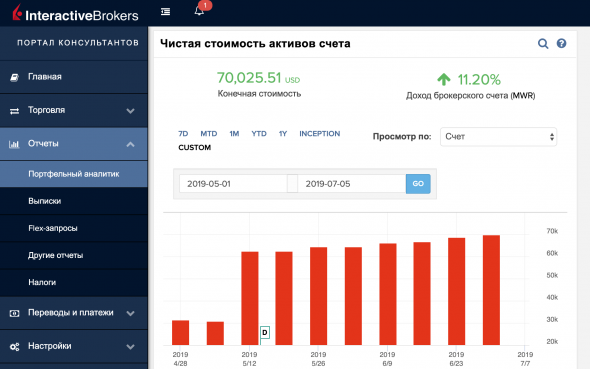

Хорошее начало квартала, хороший результат за 6 месяцев. (Скидки унижают).

- 14 июля 2019, 17:18

- |

Это один из присоединенных счетов.

Чего ждать от лета (июль август).

Основные покупки (и короткие продажи) придутся на июль и первую декаду августа.

Далее их будет меньше, в связи с большой поездкой по «европам», где времени для анализа я тратить не смогу и, честно говоря, не захочу.

Для новых счетов при подключении снижения комиссии за управление ни на сумму, ни на срок не будет ни летом ни 1 сентября. У нас, как говориться, нет скидок. У нас гланое результат и доход ваш и мой.

«Скидки унижают и вас и нас!» (Чичваркин)

S&P 500 под капотом - секторы США в картинках 05.07.19

- 08 июля 2019, 11:11

- |

- uptrend 13

- downtrend 0

- sideways 20

Подскок и выход на новый максимум вышел неубедительным и похож скорее на продажу в силу, чем на широкую покупку. Типа, король голый, но пока он король, должны делать вид, что у него новый наряд максимум, дабы не попасть в немилость. Металлообработка, машиностроение, страхование, телеком, защитные отрасли, мусор со дна — вот и всё, что движется. На данный момент этот подъём узкий, и свидетельств дальнейшего значительного продолжения нет.

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

Американские эмитенты #9

- 07 июля 2019, 14:58

- |

Добрый день, Коллеги!

Продолжаем обзор американских эмитентов, представляющих наибольший потенциал доходности для инвесторов (начало см. здесь: smart-lab.ru/blog/539549.php).

Сегодня мы хотели бы обратить внимание инвесторов на Vertex Pharmaceuticals (VRTX). Компания была основана в 1989 году, основной вид деятельности – биофармацевтика. Её конкурентным преимуществом является то, что для разработки лекарств используется не комбинаторная химия, а четкая стратегия конструирования препаратов методами генной инженерии. Благодаря этому компании удалось разработать эффективные препараты для лечения вирусных инфекций, воспалительных и иммунных заболеваний, онкологии, гепатита С, муковисцидоза и ряда других заболеваний (более подробную информацию можно получить на сайте компании www.vrtx.com).

Успехи Vertex Pharmaceuticals в биотехнологиях обусловили существенный рост денежных потоков эмитента: с 2010 по 2018 гг. годовая выручка возросла со 143 до 3 048 млн. USD (то есть в 21 раз), а цена акции выросла с 33 до 190 USD. Финансовые показатели компании по последней отчетности (опубликована в начале мая с. г.) также впечатляют: рентабельность продаж превышает 31 %, рост выручки к АППГ составляет 34%, а коэффициент текущей ликвидности – 3,8х (подробнее с финансовыми показателями можно ознакомиться здесь:

( Читать дальше )

FAQ. Почему мой процент вознаграждения такой высокий? (Скидки унижают).

- 07 июля 2019, 13:26

- |

По-опыту: мы срабатываемся только с теми, кто начинает задавать вопросы не с конца.

Ну а с кем сработались, те в последующем не запрашивают понижение процента вознаграждения, даже увеличивая свой депозит. Так как их прежде всего интересует СВОЙ доход, который желательно бы не снижался. Они не стремятся любой ценой увеличить свою долю пирога.

В нашем деле жадность со всех сторон — порок. И мы все едим свой хлеб не за просто так.

Даже после очередных выплат комиссионных в первых числах июля, на присоединенных счетах этот вычет был практически не заметен.

А очередная коррекция на рынке акций США в мае практически не повлияла на наши с вами портфели.

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 28.06.19

- 01 июля 2019, 15:52

- |

- uptrend 11

- downtrend 0

- sideways 22

Счётчики секторов вверху хорошо отражают, что происходит под капотом:

- массы на боку

- мусор со дна подскакивает

- overextended «лидеры» потеряли инерцию, но пока держатся

- попытки ротации в горстку нарождающихся отраслей - подготовка к выборам президента (оборона, строительство, страхование, машиностроение)

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

( Читать дальше )

США и Китай пришли к соглашению о перемирии в торговой войне

- 27 июня 2019, 09:21

- |

США и Китай пришли к соглашению о перемирии в торговой войне. Об этом сообщает South China Morning Post со ссылкой на источники в Пекине и Вашингтоне (источник: https://lenta.ru/news/2019/06/27/trade_war/).

Ждем рост акций S&P 500.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал