Американские акции

Американские акции. Что выбрать инвестору в год рекордов?

- 15 декабря 2025, 16:54

- |

Американский рынок акций ставит рекорды, но за фасадом бурного роста зреют тревожные сигналы — особенно в секторе технологий и искусственного интеллекта. Какие сегменты действительно заслуживают внимания инвесторов? Ждать ли сюрпризов в новом году?

Инвестиции на рекордных уровнях

«Фондовый рынок только что достиг исторического максимума!!!» — написал Дональд Трамп в своей соцсети. Так ненавязчиво президент США пытается показать скептикам, что он «отлично справляется с экономикой и многим другим», намекая на эффективность проводимой им тарифной политики. К слову, дефицит торгового баланса США неожиданно сократился до самого низкого уровня за более чем пять лет благодаря резкому росту экспорта, что, возможно, указывает на подъем экономики в целом в III квартале. И эти позитивные тенденции действительно отражаются в динамике Уолл-стрит.

Индекс S&P 500 недавно достиг нового рекордного уровня закрытия — 6901 пункт, благодаря росту компаний «старой экономики» — Visa и Mastercard. Индекс «голубых фишек» Dow Jones Industrial Average, а также Russell 2000 Index, отслеживающий компании «малой капитализации», тоже поднялись до исторических значений в четверг.

( Читать дальше )

- комментировать

- 5.3К

- Комментарии ( 0 )

🔥 Кредитное плечо возвращается: трейдеры покупают на каждом откате

- 26 ноября 2025, 12:48

- |

Покупатели на откатах активны не просто так — они используют кредитное плечо. Объемы торгов с использованием плеча в ETF на американские акции на прошлой неделе достигли примерно $26 млрд, что стало самым сильным ростом с момента восстановления после распродажи в апреле.

🟡 За последние пять с половиной лет только в двух периодах покупка на откатах с плечом проходила активней чем сейчас: в конце 2021 года во время меме-мании и в начале медвежьего рынка 2022 года;

🟡 Активность на прошлой неделе вдвое превышает средний показатель текущего года;

🟡 Количество ETF с кредитным плечом на акции резко выросло, увеличившись примерно на 200 новых продуктов в этом году и достигнув рекордных 701 к октябрю;

🟡 Розничные трейдеры активно входят в рынок, рассматривая каждый откат как возможность.

Покупка на откатах остается чрезвычайно сильной, а кредитное плечо усиливает этот эффект. Такое поведение обычно сигнализирует о доверии, но может указывать на растущую уязвимость, если рыночные настроения изменятся. Источник тг-канал «Биткоин на кофейной гуще»

( Читать дальше )

Нефть Brent в четком нисходящем канале

- 31 октября 2025, 18:28

- |

Нефть Brent в нисходящем четком канале едет два года с 2023, а в нисходяще тренде с 2022 года — три года полных.

Скорее всего цена ткнется в нижнюю границу 48-52 и только оттуда оттолкнется в новый цикл с экстра-целями.

Нефтяные американские акции вверх — нефть вниз.

Принцип контринтуитивности Aromath — «Когда все наоборот».

И это традиционно взрывает не только мозг у неподготовленной публики.

Идеи озвучены на БМВ Аромат от 16.10.2025 и уже работают — нужно посмотреть здесь:

✅ Акции США (USA Stocks) и идеи с увеличенной доходностью теперь также в бот-таблице светофор Клуба — @Aromath_table_bot

✅ 5 инвестидей в американских акциях

(Смотреть на Ютуб или смотреть в ВК с тайм-кодами).

AROMATH — едко и метко о фондовом рынке.

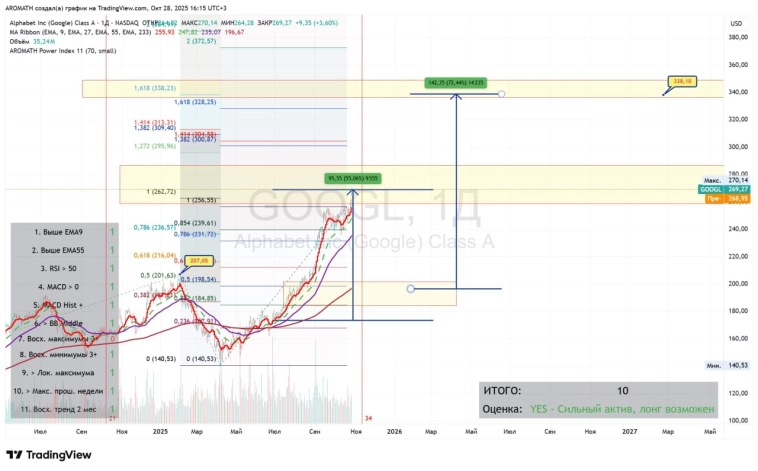

+80% дает заработать эта акция с апреля 🔥

- 30 октября 2025, 17:20

- |

+55% прибавляет идея в Клубе по #Googl с летнего эфира 2025 и +80% с апрельского бадабума, когда Aromath четко обозначил строгий выкуп всего и вся с текущих цен в SP500 с экстра-целями по всем лидерам прежде всего.

Google едет всегда вслед за #MSFT Microsoft, это аксиома последних лет от Aromath по американскому рынку.

Если вдруг проспали Microsoft — всегда можно вдогонку торговать Google, времени дают достаточно обычно и часто.

Активы многие едут по трендам наверх без остановки сейчас, имеют индекс силы Aromath Power Index 💪 = 9-10.

Апсайды есть очень интересные.

Возможности есть всегда в большом количестве.

Парфа нужно использовать.

Что такое Парфа?

(Вбиваем в поиск в канале Парфа — читаем все посты по порядку, а затем можно посмотреть и видео на YouTube или VK).

Парфа (Принцип Активно Ребалансируемых Фондов Аромат) ловит рыбу там, где и когда она есть,

выбирая сначала лучший класс активов,

а затем и сами активы внутри приоритетного класса,

проводя нужные ребалансировки время от времени.

( Читать дальше )

В Telegram теперь можно покупать акции - мессенджер добавил функцию торговли американскими ценными бумагами

- 27 октября 2025, 13:03

- |

В Telegram теперь можно покупать акции — мессенджер добавил функцию торговли американскими ценными бумагами

Работает просто: юзер берёт токен акций через USDT, а сделки ведёт реальный брокер. Дивиденды будут настоящими, а доступ есть даже из России.

t.me/trendswhat

t.me/cryptowallet_news_en

Индекс S&P 500 может упасть на 11% из-за торговой напряженности между США и Китаем до ноября — Morgan Stanley

- 13 октября 2025, 17:42

- |

Майкл Уилсон из Morgan Stanley предупредил о возможном падении американских акций на 11%, если торговые разногласия между США и Китаем не будут урегулированы до ноября.

Главный стратег по акциям США отметил, что рынок готовится к коррекции, учитывая повышенную активность инвесторов и высокие оценки. Однако обострение торговой войны стало неожиданностью для многих, включая его команду. В этом году Уилсон был оптимистичен в отношении американских акций и предсказал восстановление после апрельской распродажи, вызванной введением пошлин.

«Если торговая неопределённость и волатильность сохранятся до начала ноября, мы можем столкнуться с более значительной коррекцией, чем ожидалось», — написал Уилсон в своем анализе.

Он прогнозирует, что индекс S&P 500 может снизиться до 6027–5800 пунктов при «медвежьем» сценарии, что предполагает падение на 8–11% по сравнению с закрытием пятницы.

В пятницу американский рынок испытал шок после заявлений Трампа о введении дополнительных 100%-ных пошлин на китайские товары и экспортном контроле на критически важное программное обеспечение с 1 ноября. В результате индекс S&P 500 упал на 2,7%, а Nasdaq 100 — на 3,5%, остановив рост, который был вызван ожиданиями в сфере искусственного интеллекта.

( Читать дальше )

🚨 КРИПТОСВОДКА: Что движет рынком криптовалют в последние дни сентября

- 30 сентября 2025, 10:34

- |

Держитесь крепче, криптотрейдеры! Пока весь мир следит за календарем, рынок готовит нам очередные сюрпризы. Разберем, какие события реально могут качнуть котировки в ближайшие дни.

💰 FTX возвращается с деньгами

Сегодня, 30 сентября, стартует третий раунд выплат кредиторам FTX — целых $1,6 млрд! Звучит как хорошая новость, но есть нюанс: эти деньги могут хлынуть обратно на рынок. Представьте — тысячи людей получают свои «замороженные» средства и решают… правильно, снова купить крипту! Или наоборот — уйти в кэш навсегда. Рынок пока не знает, чего ожидать.

Подписывайся на наши телеграм-каналы:

t.me/crypto_kombat_news — Новости рынка криптовалют

t.me/HamsterKombat_analytics — Аналитика и прогнозы

📈 Октябрь обещает быть жарким

SEC готовится рассмотреть аж 16 заявок на крипто-ETF в октябре! Первый на очереди — Litecoin ETF 2 октября, потом XRP, Solana и компания. Аналитики Bloomberg ставят 90%+ на одобрение большинства заявок. Если пойдут одобрения пачкой — может начаться настоящий институциональный FOMO.

( Читать дальше )

🔥 Инфляционная бомба в США: как это ударит по криптовалюте

- 27 сентября 2025, 11:41

- |

Друзья, только что разобрал свежие данные по инфляции в США — картина получается драматичная. Сейчас расскажу, что происходит и почему это касается каждого криптотрейдера.

📊 Что случилось с инфляцией

В августе инфляция в США подскочила до 2,7% в год (было 2,6% в июле). Звучит не страшно? А вот и нет! За месяц цены выросли на 0,26% — это в полтора раза больше июля.

Самое интересное — кто виноват в росте цен:

— Услуги — главные злодеи: жильё, финансы, рестораны дерут по полной

— Товары пока скромничают, но это затишье перед бурей

Подписывайся на наши телеграм-каналы:

t.me/crypto_kombat_news — Новости рынка криптовалют

t.me/HamsterKombat_analytics — Аналитика и прогнозы

⚡️Тарифная бомба замедленного действия

А вот тут начинается самое жаркое! Трамп ввёл пошлины ещё в апреле, но основной удар только впереди:

🔥Первая волна тарифов была поглощена запасами компаний

🔥 С осени запасы кончились — издержки полетят на потребителей

( Читать дальше )

🔥 Почему у Америки заканчиваются деньги

- 26 сентября 2025, 11:19

- |

В чем суть проблемы?

Представьте, что у Америки есть большой кошелек с наличкой. Из этого кошелька одновременно тратят деньги:

🔴 Правительство — берет деньги в долг, выпуская облигации

🔴 Центробанк (ФРС) — перестал добавлять новые деньги в систему

А пополняют кошелек все меньше:

— Иностранцы почти перестали покупать американские облигации

— Запасы «на черный день» уже потратили

Подписывайся на наши телеграм-каналы:

t.me/crypto_kombat_news — Новости рынка криптовалют

t.me/HamsterKombat_analytics — Аналитика и прогнозы

Что происходит сейчас?

После лета правительство США начало рекордно много занимать денег — больше триллиона долларов за три месяца. Это как если бы человек взял сразу несколько кредитов.

Одновременно ФРС продолжает «сжигать» по $5 млрд в месяц — не покупает новые облигации взамен старых.

Кто обычно помогал?

Раньше помогали иностранцы:

— Май: вложили $311 млрд

— Июнь: $78 млрд

— Июль: всего $2 млрд

( Читать дальше )

История о том, как Америка поставила все на красное

- 25 сентября 2025, 11:11

- |

Представьте ситуацию: приходит человек в казино, закладывает дом, берет кредиты, продает машину и ВСЕ деньги ставит на красное. Рулетка крутится, красное выпадает раз, второй, третий… Человек в эйфории, чувствует себя гением, берет еще кредиты и снова ставит все на красное.

Именно это сейчас происходит с американскими семьями и фондовым рынком.

🎰 Из каждых 100 долларов дохода американцы тратят 272 доллара на акции. Откуда берут остальные 172? Кредиты, продажа недвижимости, облигаций, депозитов. Буквально ВСЕ ради покупки акций.

Никогда в истории человечества такого не было. Даже во время знаменитого пузыря доткомов люди «всего лишь» тратили 168 долларов из 100. А сейчас — 272!

🏠 Посмотрите на структуру их активов: почти половина всех денег (43%) — в акциях. Пенсионные накопления урезали до минимума за 55 лет. Наличных денег — меньше, чем с 2000 года. Они буквально распродали ВСЕ ради игры на бирже.

💸 А вот самое интересное: экономика США держится на 10% богачей, которые тратят половину всех денег в стране. Средний класс уже затягивает пояса, влезает в долги по кредиткам. Но богатые продолжают швыряться деньгами, потому что их акции растут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал