Алгоритм

Спасти российского ритейл инвестора

- 12 марта 2022, 17:58

- |

Два года назад я посчитал, что российский инвестор сильно ограничен в средствах и не ориентировался на ритейл сегмент как на потенциальных клиентов. Однако, смотря на текущее обсуждение убытков инвесторов на тематических форумах сейчас, я понимаю, что ошибся. На данном этапе развития, я не нуждаюсь в активном привлечении средств ритейл клиентов. Тем не менее, возможно моя статья и мое предложение окажется полезным тем, у кого еще остались средства для работы на финансовом рынке и они заинтересованы в пассивном доходе.

Российский фондовый рынок

Российский фондовый рынок начал падать с октября 2021 года. Месяц назад многие долгосрочные инвесторы могли рассматривать такое движение с определенной долей оптимизма, ведь такое падение дает возможность купить бумаги по более выгодным ценам. Однако, действительность такова, что большинство людей, которые пришли на финансовый рынок в последние годы, являются скорее спекулянтами. Для многих из них прошедшие месяцы стали фатальны. Хуже того, те немногие, кто считает себя инвесторами, на данный момент находятся в полной неопределенности в связи с тем, что фондовый рынок закрыт. Даже у центрального регулятора нет понимания по каким ценам откроются основные биржевые активы отечественного рынка и что с этим делать. Многие полны оптимизма, но на деле никто не знает будет ли на российском рынке боковик на года пока не начнут возвращаться нерезиденты или нас ждет иранский сценарий развития событий, где фондовый рынок вырос в результате отсутствия альтернатив для вложений населения. Механизм байбека на средства ФНБ и его реальный эффект на рынок также сейчас оценить достаточно трудно.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Биржевые расчёты по методу Ганна - сегодняшняя сделка по нефти марки Brent

- 01 марта 2022, 19:49

- |

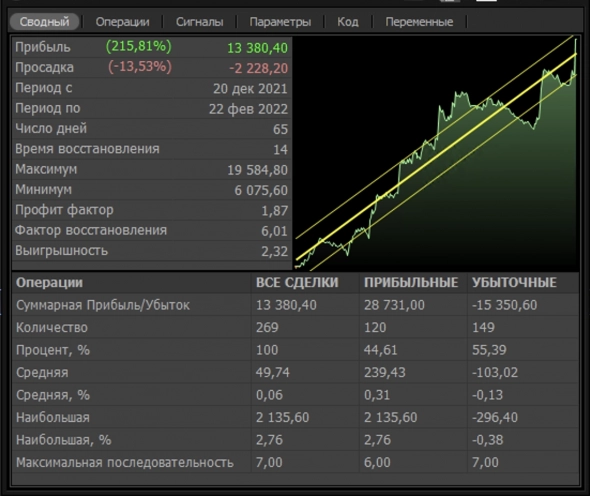

Первая рабочая стратегия, тестирование на истории. В бой?

- 22 февраля 2022, 23:00

- |

Вчерашний сбой Metatrader у Открытия и про нужность костылей

- 27 января 2022, 16:16

- |

Что-то никто не написал вчерашнем сбое.

Тогда напишу я, чтобы в истории осталось. Это будет история без финансовых потерь и без громких обвинений, но, надеюсь, не скучная.

Речь пойдет о терминалах и серверах Metatrader у брокера «Открытие».

Если кратко, то почти сразу после начала утренней сессии на срочном рынке, около 7:02 сервера перестали корректно работать и вскоре были выключены. Некорректность работы заключалась в том, что часть заявок, отправленных с пользовательского терминала «зависли». С такими заявками невозможно было ничего сделать, ни снять, ни переставить.

Не очень приятно иметь на рынке заявки (кроме стопов) в момент, когда вы не можете ничем управлять. К счастью (счастье, как известно, приходит к подготовленным), терминал Quik работал корректно. Быстро запускаем Quik и отменяем все лишние заявки: Ctrl-D, Enter, Ctrl-D, Enter, …, фух, все.

Остается только ждать, когда починят неисправность на сервере.

Сервера долго не работали, ненадолго включались и тут же выключались. Окончательно включились около 7:50. Однако, даже после того как они включились все те же «зависшие» заявки, которые были уже сняты через Quik по-прежнему отображались в терминалах и ничего с ними сделать было нельзя. Для моих роботов это большая проблема, потому что такую заявку они принимают за корректную, принимаются ее переставлять или снимать. С «зависшими» заявками роботы получали ошибки, а через определенное количество ошибок мои роботы принимают «абсолютно оправданное) решение о том, что «что-то пошло не так». От этого они перестают что-либо делать, периодически сигнализируя «Хьюстон, кажется, у нас проблема».

Причем, торговая система у меня построена так, что достаточно одного робота в таком состоянии, чтобы отключились и все остальные роботы. Как итог-пока в терминалах показываются такие заявки у меня ничего не работает. Даже там, где никаких зависших заявок нет.

Написал в техподдержку и стал дожидаться каких-либо изменений.

Незаметно прошло время до 10:00. От скуки проверил, что новые заявки ставятся-снимаются корректно как через Quik, так и через Metatrader. Все было бы прекрасно, если бы не эти заявки, которые никак не хотели уходить.

На смартлабе никто не писал обычные в таких случаях посты. Значит, проблемы была только у небольшой части клиентов. Все яснее была мысль, что техподдержка не смогла исправить проблему не перезапуская сервер. А сервер не хотят перезапускать, из-за нескольких клиентов, тогда как у остальных клиентов все прекрасно работает.

( Читать дальше )

Направленная торговля опционами по сигналам алгоритма на акциях

- 24 января 2022, 11:52

- |

Привет!

На SL я писал серию постов про свой алгоритм, где основные инструменты — это ZL.CBOT и HE.CME.

После того как я написал последнюю статью на VC мне удалось найти крупных инвесторов, которые в декабре прошлого года зашли на тест алгоритма, за которым можно следить в телеграмм канале.

Спустя небольшое время, когда стало понятно, что инвесторам понадобится диверсификация, я начал тестировать акции. Период для теста небольшой (с июня 2021), местные эксперты снова скажут, что это все нерепрезентативно, но в феврале инвестор заведет деньги конкретно под акции, и все могут публично посмотреть за результатами работы все в том же телеграмм канале. На картинках представлены результаты тестов (всего 5 бумаг сейчас), торговля на часовиках, без реинвестирования: получили сигнал на лонг/шорт —> вошли в сделку —> поставили стоп —> дождались закрытия по стопу или переворота позиции.

( Читать дальше )

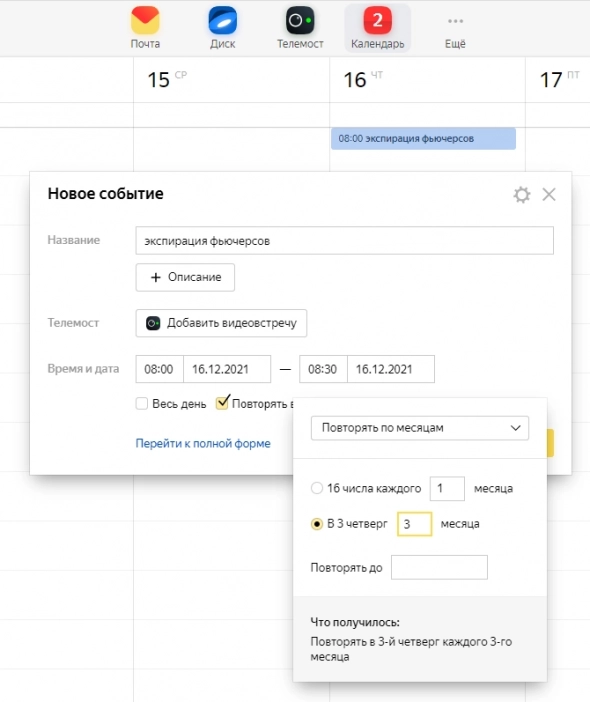

Вечные алгоритмические уведомления о экспирации фьючерсов в календаре. Для спекулянта и инвестора

- 02 декабря 2021, 15:06

- |

Перепрыгивать по фьючерсам из-за экспирации тем, кто торгует внутри дня может не понадобится, но для тех кто держит позицию дни, месяцы или годы, это очень актуально. К примеру, я держу позу по фьючерсам уже 2 года, и не собираюсь закрывать. Но это уже совсем другая история, про то «Почему я открыл вечный лонг с помощью фьючерсов».

Коротко: я заношу в календарь заданное алгоритмом событие, в определенное время и дату мне приходит сообщение о событие на e-mail или смс.

Как создать вечное алгоритмические уведомление о экспирации фьючерсов в календаре:

- Открыть сайт Яндекс календаря, можно также делать в гугле

- Жмете создать новое событие

- Галочка повторять, по месяцам, в 3 четверг 3-го месяца.

- Можете перейти к полной форме и выбрать уведомления на e-mail или смс

- Создать

Где я еще использую календарь с алгоритмом:

( Читать дальше )

Алгоритм, с которым я намучился.

- 08 ноября 2021, 15:11

- |

Привет!

Специально для всех хейтеров, ненавистников инфоциган aka алгоритмических трейдеров написал большую статью на VC. В ней рассказываю как создавал алгоритм, какие были проблемы. Как привлекал первые деньги инвесторов и как терял конечно же тоже! Жду в комментариях критики, статей УК РФ, рассказов про оверфиттинг и так далее.

Приведу часть статьи здесь, чтоб пост уж не был совсем пустым.

Бэктест в реальном времени

В целях диверсификации клиентских средств инвесторам было предложено шесть разных инструментов на выбор для торговли, позднее это число выросло до 12. В один день на клиентском счете торговалось не более трех разных инструментов, и набор этих инструментов часто менялся. Как можно догадаться, результаты были крайне нестабильны. Мы переключались с одного инструмента на другой, относясь болезненно к любой краткосрочной просадке. В один день алгоритм зарабатывал 12 000$, два последующих дня терял по пять. К счастью, клиенты оказались терпеливыми людьми, склонными к авантюрам. Было принято решение продолжать работать, и мы пробовали совершенно разные инструменты в поисках подходящего.

( Читать дальше )

Как вы привлекаете деньги?

- 02 ноября 2021, 20:08

- |

Можно и гипотетически — Как бы вы привлекали деньги?

Вечер, можно расслабиться и не бояться снова получить едкие шутки и обвинения в инфоциганстве. Но давайте попробуем подискутировать или хотя бы помечтать.

У меня есть алгоритм. Для клиента работа алгоритма выглядит как пассивная инвестиция. При этом:

- Все деньги всегда остаются на стороне клиента

- Нет никакого lock up period

- Клиент видит абсолютно все сделки, которые совершает алгоритм

- Пользователь можно самостоятельно остановить работу алгоритма

- Теряли деньги из-за упавших серверов брокера

- Не могли найти стабильные инструменты

- Слишком жадно торговали и не могли пережить периоды drawdown

Со временем от всего этого избавились и получили рабочий инструмент. Готовы привлекать средства внешних инвесторов.

И тут наступает вопрос — каким образом это делать?

Как бы вы привлекали внешних инвесторов? Что лично вам надо чтобы придти внешним инвестором в доходный продукт?

Семья и друзья уже пройденный этап. Что дальше?

Тестирование алгоритмической торговли.

- 24 октября 2021, 17:08

- |

Решил написать и отдохнуть от вычислений и анализа. Когда смотришь долго на цифры, цифры начинают смотреть на тебя.

Графоманю с целью привести мысли в порядок и получить возможно ценные комментарии.

Провел бэк-тестинг по трем алго на трех инструментах. Все расчеты в эксцель.

Алго все трендовые – ловят движение и выходят по стопу. Отличаются друг от друга способами и параметрами вычисления стопа.

Сначала выполнил тестирование по инструментам мосбиржи за последние 15 лет. Торговля предполагается на фьючерсах мосбиржи.

Применил параметры алго по основным инструментам к связанным котировкам фьючерсам. Инструменты и производные от них ведут себя по разному, отличаются волатильность и время торговли. Поэтому и результаты алго получились разные.

Т.к. результат не устроил, начал искать параметры, которые бы подошли и к основным инструментам и к фьючерсам. Гонял, гонял, подогнал, возможно, переподогнал.

Доходность устраивает, эквити достаточно ровная и можно в бой. Про то, что рынок меняется, знаю, постарался учесть этот момент в привязке к волатильности.

Такая вот умозрительная конструкция. Мы сами не местные, где факап, подскажите.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал