Алгоритмическая торговля

Попытки проектирования системы возврата к среднему

- 22 ноября 2021, 16:08

- |

Надеюсь получить интересные идеи и конструктивную критику от участников на мои попытки подобрать алгоритмы возврата к среднему (Mean reversion).

Вкратце, что я знаю о системах возврата к среднему: системы, построенные на одном инструменте, являются контр-трендовыми, потому что тренд отклоняет график от средней, а заходить в сторону к средней, значит заходить против тренда. В этом же заложен главный риск таких систем – длинный тренд приводит к долгой и большой просадке. Другая вариация систем возврата к среднему – арбитраж, когда вместо одного инструмента рассматриваются два и более. В этом случае под «средней» понимается некий синтетический курс, зависящий от курсов рассматриваемых инструментов. Расхождение какого-либо из инструментов от этого синтетического курса возможно в случае нарушения глобальной корреляции, что бывает не часто, но пренебрегать таким риском нельзя.

Примером таких систем могут быть парный арбитраж на коррелируемых инструментах, календарный арбитраж, треугольники кросс-курсов валют форекса, или арбитраж бумаг, входящих в индекс, против самого индекса.

( Читать дальше )

- комментировать

- 3.9К | ★15

- Комментарии ( 35 )

Посоветуйте брокера для высокочастотной торговли

- 15 ноября 2021, 20:29

- |

Посоветуйте брокера для высокочастотной торговли через QUIK с минимальными задержками трансляции маркет-дата и ответов по транзакциям.

И с минимум сбоев в работе серверов.

Спасибо.

800 % в месяц, понимаю, что это вопрос

- 06 ноября 2021, 19:19

- |

( Читать дальше )

Сколько будет стоить робот

- 03 ноября 2021, 15:13

- |

покупка/продажа при пробое уровня и выставление стопа. Тейк не нужен. Уровень выставлять просто, например покупка при пересечении 184000 продажа при пересечении 182000.

Или помогите написать. Вообще в программировании не шарю. Сделал в ТСЛАБ, а жаба давит платить за это 4000 в месяц.

p/s у Черных есть бесплатный такой робот vk.com/topic-98605354_35523403 , но он что то не пашет. Может кто починить))

Мои итоги октября

- 01 ноября 2021, 10:25

- |

Начнем с традиционной таблицы

Несмотря на ряд гэпов вниз после ростов накануне, например 1 и 21 октября, октябрь удалось закончить в неплохом плюсе в первую очередь за счет RI-тренд и GAZP. Напомню, что гэпом для меня является изменение цены с конца основной сессии накануне до 10:00МСК следующего дня. В отличие от сентября, RI-контртренд получил серьезную «пробоину» 5.10, смог выйти в плюс к 26.10, но в плюсовой зоне не удержался и закончил месяц в символическом минусе. Ну, а аутсайдером моей торговли-2021 является Si, закончивший очередной месяц в минусе.

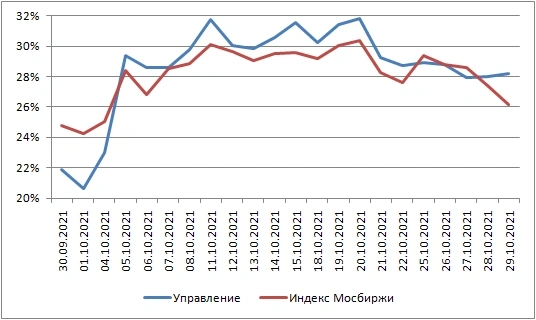

Отметим, что в октябре мой счет обошел индекс Мосбиржи по доходности с начала года, хотя в третьей декаде октября устроил с индексом Мосбиржи игру «в кошки мышки»

( Читать дальше )

ML в трейдинге, причины эффекта падения метрики качества с ростом вероятности.

- 29 октября 2021, 11:32

- |

Уверен, что и по этому вопросу людям будет что сказать.

В общем использую ML для нахождения закономерностей в осмысленных признаках — так можно кратко описать мой подход). Так вот часто наблюдаю такие эффекты и не сформировал пока четкой позиции по их интерпретации, возможно, кто-то в эту сторону уже копал и как-то дальше продвинуться, буду рад почитать какие-то инсайты или просто рассуждения на эту тему. Добро пожаловать в комментарии опять.

Суть явления: всегда оцениваю зависимость между метрикой качества сигналов и вероятностью, выдаваемой моделью по сигналу. Хорошие признаки хорошая модель построит монотонно растущую зависимость. Может быть хаос вместо монотонного роста — значит модель не вывезла — или модель не алё, либо признаковое описание не але, либо слишком много признаков для такого кол-ва данных и т.д. Но часто даже если видно, что модель нащупала смысл в данных, начиная с какой-то вероятности наблюдаются разные явления.

( Читать дальше )

Какие бывают интересные таргеты для ML моделей применительно к трейдингу, товарищи?

- 25 октября 2021, 20:14

- |

О чем речь: если натягивать ML на рынок можно задачу для ML модели/моделей сводить к разным формам. Форма в данном случае — это условно ответы на вопросы — что есть единичный объект данных (например, одна свеча), что есть признаковое описание, что есть цель.

Самые очевидный в лоб target — цена, приращение цены, направление приращения цены, т.е. регрессия, регрессия, бинарная классификация. Уверен, что можно придумать, много других интересных шаблонов, где не свеча объект не приращение таргет и т.д. Немного пофантазировал, но чутка сложно — видимо, усиленной умственной деятельностью в этом направлении уже загнал мозг в колею, выбраться — небанальная задача.

Дай, думаю, погуглю что-нить. Половина статей — прогнозируют цену — это по-моему вообще ни в какие ворота, любой трейдер скажет, что это бред. Рисуют график OOS, где фактическая цена прет вверх, а предикт цены вообще своей жизнью живет и чем дальше горизонт тем он больше своей жизнью живет.

( Читать дальше )

Упорные, самобытные, неглупые трейдеры обрекают себя на творческое одиночество (думаю, это больше про алго).

- 20 октября 2021, 19:49

- |

Увидел я, например, неглупого парня. Но я понимаю, что из-за всех этих причин даже если он захочет и я захочу, я не смогу так просто въехать в то, чем он занимается и как это делает.

Промежуточные итоги 3 кварталов

- 20 октября 2021, 14:01

- |

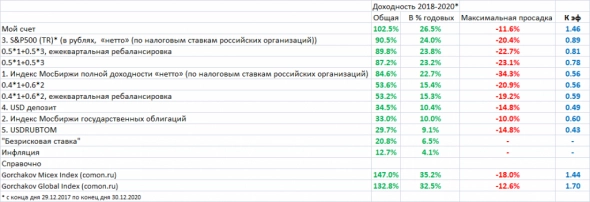

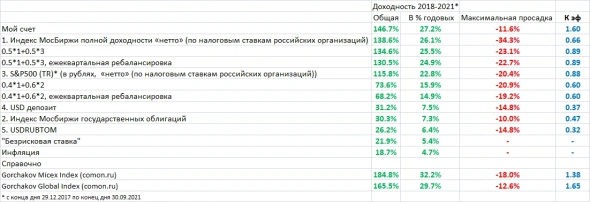

Процедура подготовки этой таблицы достаточно муторна, так как требует совмещения торговых дней в России и США, поэтому я решил сделать ее заблаговременно по итогам 3 кварталов, чтобы при подведении итогов года совмещать только 4 квартал. Что получилось?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал