Акции

ИНДЕКС МБ СЕГОДНЯ

- 27 апреля 2020, 09:44

- |

Индекс открылся гэпом вниз и достиг 2554, где восстанавливались спек лонги, сданные на 2610.

На 2554 их снова вернул (часть сдал 2580). На 2554 снова восстанввил, но не переносил. Фучи закрыл на вечерке.

Пока спек цель 2644-2666.

Среднесрок цели прежние.

Сегодня жду опен 2577-80. Далее работаю с учетом уровней выше. Если сдаем 2550 — от спек шорта к 2523

Удачи

- комментировать

- Комментарии ( 21 )

Утренний обзор от 27.04.2020

- 27 апреля 2020, 09:38

- |

Доброе утро!

📌 Bloomberg Economics снизил свой прогноз мирового ВВП до -4% с -0,2% ранее. Прогнозирует снижение на -8% и -6,4% в Европе и США соответственно. Как ожидается, из крупных экономик вырастет только Китай — на 2%.

📌 В этих условиях и с учетом падения цен на нефть — в ближайшие несколько лет произойдет дефляция, а денежно-кредитная политика будет направлена на борьбу с ней.

📌 Учитывая это, было очень необычно слышать главу ЦБ Китая, заявившего о том, что слишком большое стимулирование может привести к инфляционному риску. Мы считаем, что это заявление свидетельствует о нежелании дальнейшего снижения процентных ставок.

📌 Кривая доходности гособлигаций Китая имеет наибольшую крутизну за многие годы: доходность 10-летних облигаций 2,5%, а 3-летних -1,1%. Это говорит о том, что участники рынка согласны с вероятным ускорением инфляции в течение многолетнего периода.

📌 У китайских политиков есть репутация людей, мыслящих долгосрочно. Это подтверждает нашу уверенность в том, что после периода дефляции инфляция станет ключевым экономическим риском.

( Читать дальше )

Состояние рынков. Акции переоценены, облигационные риски недооценены.

- 27 апреля 2020, 08:00

- |

В пятницу, особенно когда Банк России снизил ставку с 6% до 5,5%, возникало мимолетное ощущение, что отпустило, жизнь налаживается, дно позади. Но ощущение мимолетно.

В пятницу, особенно когда Банк России снизил ставку с 6% до 5,5%, возникало мимолетное ощущение, что отпустило, жизнь налаживается, дно позади. Но ощущение мимолетно.Едва ли не первая проблема для отечественных экономики и фондового рынка – цена нефти. Финансовые, т.е. спекулятивные участники рынка, по большей части ожидают нефтяного восстановления. Возможно, они правы. Но графики сырья все еще сдают рубеж за рубежом, а коммерческие участники не столько заняты ценовым прогнозированием, сколь вопросом, где хранить излишки. Очень вероятно, что Brent мы еще увидим ниже.

Алексей Кудрин, главный федеральный скептик, снизил собственный прогноз падения российской экономики к концу 2020 года с 5 до 8% (https://russia.tv/brand/show/brand_id/64995/). Несмотря на определенную управляемость кризисных процессов, несмотря на уже введенные и еще предполагаемые меры господдержки экономики, валовый продукт, скорее всего, окажется под прессом, сопоставимым или даже бОльшим, чем пресс 2008 года. Соответственно, в ответ на вопрос, покупать ли отечественные акции на нынешних уровнях, можно предложить ожидание. Возможно, акции в России какое-то время будут даже дороже нынешних уровней. Но волну откровенно плохих отчетностей мы увидим примерно в августе. И они неизбежно и драматично скажутся на ценах акций.

( Читать дальше )

Сезон отчетностей в США. 28 апреля

- 27 апреля 2020, 07:51

- |

Всего отчитываются 138 компаний. Много гигантов. Alphabet, Phizer, Pepsico, HSBC и т.д. Глянем несколько интересных с нашей точки зрения.

Тайм-фрейм на всех графиках — 1H.

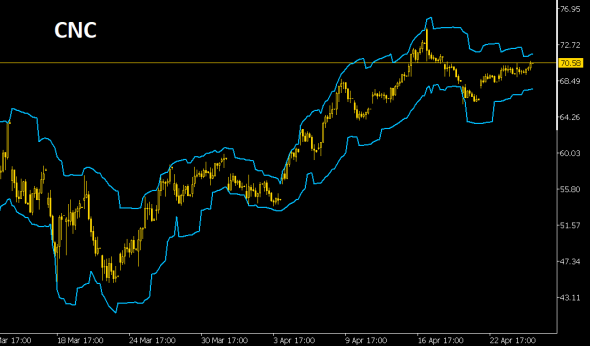

CNС, Centene

Apr 28, 8:30 AM

Типа медики. Компания заинтересовала сильным гэпом на прошлом отчете в 15,6%. Сейчас ожидания скромнее — 6,3%.

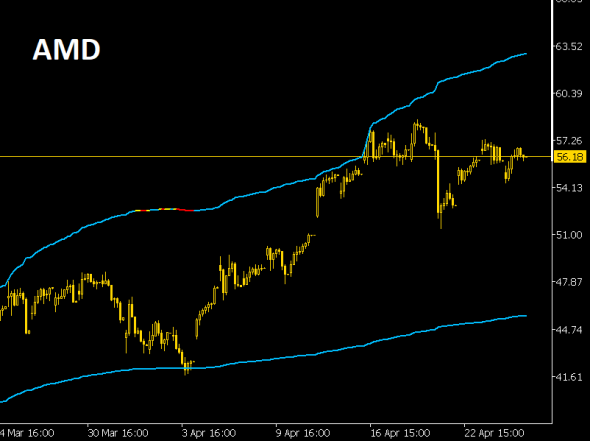

AMD, Advanced Micro Devices Inc.

Apr 28, 5:30 PM (после закрытия рынков)

( Читать дальше )

Куда бежать и в чём спасаться. (Пост про деньги).

- 26 апреля 2020, 20:36

- |

Привет друзья, надеюсь, все здоровы и страшная “ковидла” побыстрее пойдёт на спад с наступлением тёплой погоды.

Я тут вот о чём хочу написать. Уже как почти месяц идёт спор с несколькими клиентами, на предмет — в чём лучше хранить сейчас деньги, если они точно длинные и в ближайшие годы вам не понадобятся? Пока речь идёт до конца года. Самый лучший, на мой взгляд, вариант, 50% кеш в долларах, 50% американские акции. Хотя сам сижу на 100% в американских акциях, купленных за доллары. С каждой новой неделей подобное желание высказывают мне и остальные клиенты. До многих начинает доходить, что сейчас сидеть в кеше (в любом, в долларах или рублях) намного опасней, чем в акциях!

Мы не знаем когда и чем закончится мировой карантин. Мы не знаем каковы будут последствия! Мы не знаем что дальше будет с мировой экономикой. Мы не знаем будет ли осенью вторая волна эпидемии. Мы не знаем точно, в каких экономиках будут наибольшие проблемы (хотя моё мнение – вся Ж… па начнётся с Еврозоны).

( Читать дальше )

Разбор полетов по Московской бирже. Прогноз курса доллара. Что делать с акциями на Московской бирже

- 26 апреля 2020, 20:01

- |

Вчера в комментариях многие подписчики почему-то решили, что у нас изменился прогноз. Но прогноз, каким был, таким и остался — я все еще жду теста дна. И не верю в то, что ситуация сильно изменится по одной простой причине – американский рынок еще не скорректировался! И пока он не скорректируется — над нашим рынком будет «висеть топор».

А когда начнется коррекция, тогда мы увидим запланированные уровни. Единственное, что я сделал – это подкорректировал эти уровни. Ранее я планировал лестницу 900-800-700-600-500, а сейчас скорректировал ее на 1000-900-800-700-600. Почему подвинул уровни? Потому что я увидел дивергенцию. Мне не давал покоя вопрос — почему наш рынок не падает? Нефть обвалилась на 20% и ушла на лои, а наш рынок не реагирует!

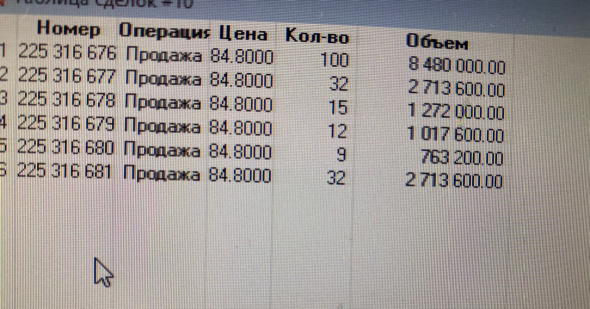

Погрузился в этот вопрос, изучал аналитику, смотрел графики. Решение далось непросто, но я начал сокращать свои валютные позиции. Вы видели, что в валюте мы ехали с 72р за евро, сейчас я продал часть по 85 и по 83,5р (об этом писал в Телеграм). Я решил понизить риски и немного скорректировал план — подвинул лестницу вверх. И это нормально!

( Читать дальше )

Эмитенты с отрицательным капиталом. Насколько плохи у них дела?

- 26 апреля 2020, 18:10

- |

Акции с отрицательным значением цены на Мосбирже.

И провести более детальный анализ.

Вот эти эмитенты с аномалией. (ссылка и картинка из предыдущей статьи)

smart-lab.ru/q/shares_fundamental2/?field=bv_share&type=MSFO

+

( Читать дальше )

Секрет богатства: можно сэкономить на налогах при долгосрочном владении ценными бумагами

- 26 апреля 2020, 14:12

- |

Секрет накопления богатства — не в умении ловко торговать, а в грамотном учете налогов и комиссий. Активные инвесторы очень много теряют на этих врагах прибыли.

К сожалению, государство забирает солидную часть дохода, который вы получаете с торговли ценными бумагами на фондовом рынке. Ставка налога составляет 13%. Понять насколько это солидная сумма поможет пример.

Допустим, вы вложились в российские акции 10 лет назад. Ваш доход равняется доходу индекса Мосбиржи, то есть вы заработали 137%. Среднегодовой доход индекса за это время составил около 9% годовых. Вы продаете активы, с полученного дохода удерживается налог 13%. А это примерно 8% от всех активов. Получается, что почти вся прибыль заработанная за последний год съедается фискалами. Досадно.

Но в России существует «трехлетняя льгота» для долгосрочных инвесторов. Инвестору не надо платить НДФЛ от прибыли с продажи ценных бумаг, если он владел этими бумагами 3 года и более (см ст. 219.1 НК РФ).

У размера прибыли, освобождаемой от налога, есть предел. Весьма большие деньги, особенно для простых инвесторов. Лимит равен N × 3 млн руб., где N — число полных лет владения (3, 4, 5 и т. д.).

К примеру, если вы продали ценные бумаги спустя 3 года после покупки, то от налога будет освобождена прибыть в размере 9 млн рублей. Если спустя 5 лет, то 15 млн рублей. Спустя 10 лет — 30 млн рублей.

Это касается ценных бумаг на бирже и паев открытых

( Читать дальше )

Народ заговорил про биржу и "бумажную нефть"

- 26 апреля 2020, 12:41

- |

Однако, поговорим про перспективы

Благодаря просмотру телека, можно понять, что народ отучают от спекуляций(???), значит толпы там не жди, соответственно и пампы на акциях переносятся, либо вообще будет как-то иначе биржа организована, отрицательные цены на инструменты и акции — если Предприятие получает убытки, значит и акции станут минусовыми? Почему бы и нет!

Купил акцию — значит ты владелец, имеешь право, а значит и должен отвечать по обязательствам?!

Ну! Ну я же же говорил!

В мире всё растущего долга и отрицательных ставок ГОСДОЛГА США(еще не произошло), банкротства всё еще будут начинать свой рост, мир еще не ПЕРЕКРОЕН, мир уже подводят и уже! начинают решение и реализацию планов по Вопросам Пределов роста.

Акции они ликвидировать не могут, а вот долги списать на акции, почему бы и нет?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал