Акции

Потенциал ЮНИПРО после СД

- 05 мая 2021, 10:10

- |

Сегодня должно состояться заседание совета директоров Юнипро, на котором будет обсуждаться вопрос по выплате и размерам дивидендов. Инвесторы рассчитывают на размер выплаты, как и в прошлые годы — около 11 коп. на акцию, что предполагает дивидендную доходность около 4%. По итогам 9 мес. 2020 г. мы ожидаем около 20 копеек на акцию (около 7%), а вот за весь 2020-й год есть шанс на более высокий дивиденд, поскольку в мае 2021-го года компания стала получать повышенные платежи в рамках ДПМ за восстановленный третий энергоблок Березовской ГРЭС.

Мы считаем, что в долгосрочной перспективе бумаги Юнипро по причине дивидендного фактора могут быть интересны инвесторам. По нашим прогнозам, вероятность роста Юнипро в ближайший месяц примерно на 4-5% оценивается как высокая.

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. АО «ИК «РИКОМ-ТРАСТ» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

- комментировать

- Комментарии ( 11 )

ИСКЧ решил не выплачивать дивиденды

- 05 мая 2021, 08:35

- |

Рекомендовать годовому общему собранию акционеров нераспределенную прибыль ПАО «ИСКЧ» по результатам 2020 года в размере 388 895 921,12 рублей не распределять, дивиденды по обыкновенным именным бездокументарным акциям Общества не выплачивать.

источник

Новости компаний — обзоры прессы перед открытием рынка

- 05 мая 2021, 08:28

- |

Аналитики прогнозируют резкий спад на фондовом рынке США

На фондовом рынке США, если верить истории, в следующие пять месяцев может произойти резкий спад, говорят стратеги Stifel. В период с мая по октябрь фондовый рынок исторически не может похвастаться блестящими результатами, и в этом году он вполне может оправдать этот тренд. Судя по данным начиная с 1950 года, индекс S&P 500 за этот период снижался в среднем на 1,7%. Согласно стратегам, с мая по октябрь индекс в среднем рос на 5,48 процентного пункта меньше, чем в период с ноября по апрель. «С 1 мая по 31 октября мы обычно наблюдали либо флэтовую динамику, либо падение индекса на 5%-10%… конкретно в этот период», – написал главный стратег по акциям Stifel Барри Баннистер.

https://1prime.ru/Financial_market/20210505/833602114.html

Мосбиржа работает над повышением качества эмитентов для защиты интересов инвесторов

ПАО "Московская биржа" видит необходимость формирования и развития системы защиты интересов инвесторов — физических лиц, сообщил директор по развитию Сектора роста биржи Дмитрий Таскин на международной банковской конференции «Санкт-Петербург-МБК-2021».

https://www.e-disclosure.ru/vse-novosti/novost/4793

( Читать дальше )

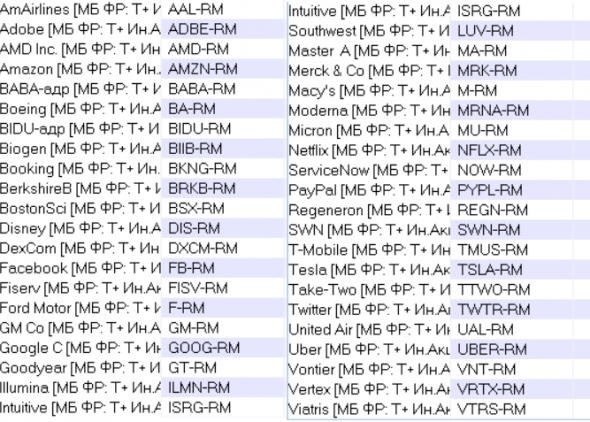

Бездивидендные иностранные акции Мосбиржи

- 05 мая 2021, 04:42

- |

Если где-то неточности или чего-то не хватает, то помощь «из зала» приветствуется.

Новое мобильное приложение по анализу фонды РФ и США. Идеи и IPO.

- 05 мая 2021, 01:57

- |

В основе моего инвестирования — поиск именно перспективных растущих компаний, а не ставка на недооцененные компании. Начинал торговать на российском рынке, но несколько лет назад переключился на США и сделки IPO. С тех пор моя доходность кратно выросла, ведь американский рынок дает гораздо больше возможностей.

( Читать дальше )

Virgin Galactic Holdings, Inc. - Убыток 2020г: $273,04 млн (рост убытка на 29% г/г)

- 05 мая 2021, 00:05

- |

Virgin Galactic Holdings, Inc.

As of February 22, 2021, there were 236,944,263 shares of the registrant's common stock, $0.0001 par value per share, issued and outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/1706946/000170694621000022/spce-20201231.htm

Капитализация на 04.05.2021г: $4,928 млрд

Общий долг на 31.12.2018г: $114,48 млн

Общий долг на 31.12.2019г: $137,99 млн

Общий долг на 31.12.2020г: $141,47 млн

Выручка 2018г: $2,85 млн

Выручка 9 мес 2019г: $3,25 млн

Выручка 2019г: $3,78 млн

Выручка 9 мес 2020г: $234 тыс

Выручка 2020г: $238 тыс

Убыток 2017г: $138,19 млн

Прибыль 9 мес 2019г: $7,24 млн

Убыток 2018г: $138,14 млн

Убыток 9 мес 2019г: $138,14 млн

Убыток 2019г: $210,94 млн

Убыток 9 мес 2020г: $199,40 млн

Убыток 2020г: $273,04 млн

investors.virgingalactic.com/events-and-presentations/default.aspx

Virgin Galactic перенесла финансовые результаты и конференц-связь за первый квартал 2021 года в ответ на недавнее руководство SEC в отношении ордеров, выданных SPAC.

( Читать дальше )

Goldman Sachs прогнозирует самый сильный скачок спроса на нефть. Рынок с этим не согласен.

- 04 мая 2021, 23:40

- |

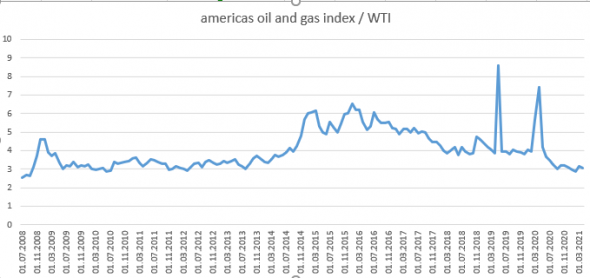

Инвесторы, ожидающие рост нефти, будут покупать акции соответствующих компаний. Посмотрим на график соотношения индекса Americas Oil&Gas и цены на WTI.

Ожидая роста нефтяных цен, инвесторы предъявляют спрос на акции нефтедобытчиков. В такой ситуации акции должны расти относительно цены на нефть. На графике видны примеры оправдавшихся ожиданий по резкому росту нефтяных цен: после кризиса 2008 года, после нефтяного шока конца 2014, после коронакризиса 2020.

С сентября 2020 по апрель 2021 соотношение находится примерно на одном уровне. Колебания в пределах 2,89-3,19. Устойчивого тренда на рост не наблюдается.

В качестве другого примера отставания американских нефтедобыдчиков можно привести отношение FTXN (etf на американские компании, работающие в сфере нефти и газа) и WTI.

( Читать дальше )

Заслуженная победа энергетиков, хотя они стоят по 2 копейки!

- 04 мая 2021, 23:38

- |

Квадра обыкновенные достигли цены 0,007955 руб., а привилегированные 0,00667 руб.

ТГК-2 обыкновенные дошли до цены 0,00457 руб.

Что у них может быть общего? А объединяет их одинаковая стоимость одной акции в 2 копейки по данным БО_2020 (РСБУ)!

А это может принести прибыль в 250-430%!

Рекордные результаты отчётов не впечатляют инвесторов

- 04 мая 2021, 23:23

- |

Отчиталось 55% компаний индекса S&P500 — можно посмотреть первые результаты.

Американские корпорации в среднем демонстрируют отчётность лучше ожиданий. Около 88% всех отчитавшихся компаний смогли превзойти прогнозы аналитиков по прибыли: лучший результат со времён финансового кризиса 2008 года. Выручка в среднем растёт на +11.7% (против ожиданий +7%). Более того, средний рост прибыли составил рекордные +57.1%, на 25% выше ожиданий аналитиков. Хорошие результаты наблюдаются в 9 из 11 секторов США. Особенно успешным квартал оказался для финансового сектора, энергетического и ритейла. Худшие результаты всё ещё в стрессовой индустрии авиаперевозок: проблемы с вакцинациями и периодические вспышки вируса всё ещё сильно бьют по финансовым показателям компаний. Количество перелётов всё ещё ниже уровней 2019 года.

При этом даже такие результаты не смогли впечатлять инвесторов. Наверное, многие из вас замечали, что 'beat revenue / eps' — далеко не всегда означали рост акций по итогам отчёта. Как можно заметить на графике ниже (данные от JPMorgan),

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал