Акции

Чистая прибыль Лента в 1 п/г по МСФО -43% г/г

- 26 июля 2021, 10:12

- |

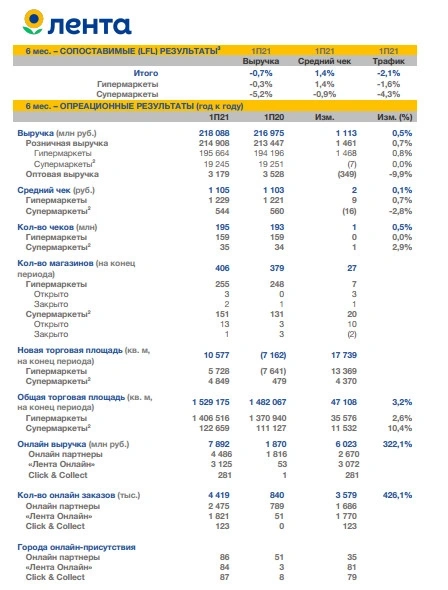

- Розничные продажи выросли на 0,7% год к году до 215 млрд руб. в 1 полугодии 2021 года;

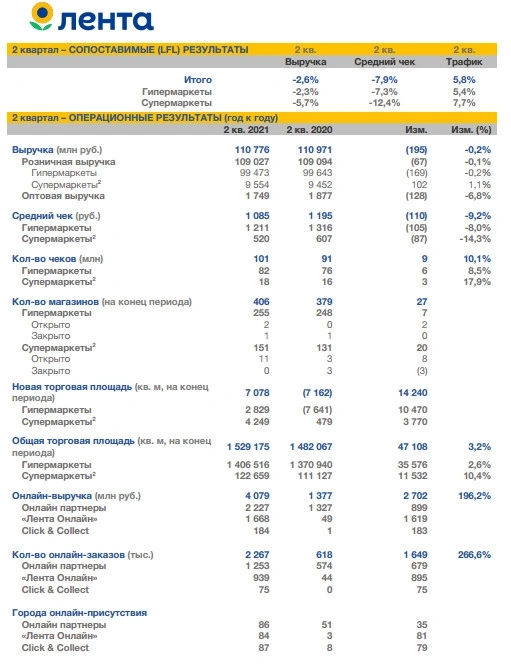

- Сопоставимые розничные продажи (LFL) снизились на 0,7% в 1 полугодии, в то время как средний чек LFL вырос на 1,4% и LFL-трафик сократился на 2,1%;

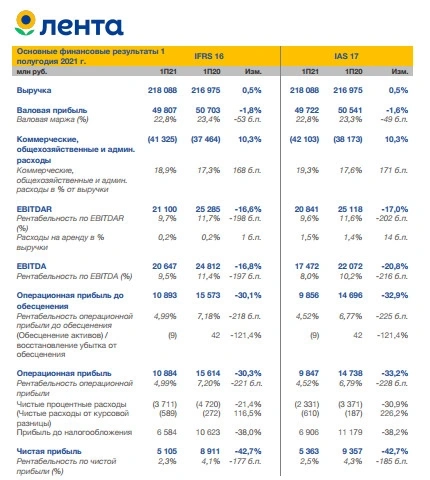

- Рентабельность по EBITDA составила 8,0%, EBITDA достигла 17,5 млрд руб. в 1 полугодии 2021 года;

- Во 2 квартале «Лента» объявила о намерении приобрести 161 супермаркет «Билла Россия», что

сделает компанию вторым крупнейшим оператором супермаркетов в Москве. ФАС одобрила сделку, закрытие которой ожидается в августе; - В июне компания заключила соглашение о приобретении 75 многоформатных магазинов сети «Семья» в Перми и Пермском крае. Закрытие сделки ожидается в августе при условии одобрения со стороны ФАС;

- Онлайн-продажи выросли на 322% год к году (до 7,9 млрд руб.), при этом онлайн-заказы выросли на 426% год к году (до 4,4 млн) в 1 полугодии 2021 года;

- В 1 полугодии 2021 года «Лента» запустила новый формат магазинов у дома «Мини Лента», открыв 12 новых магазинов по состоянию на конец отчетного периода. Кроме того, компания открыла 3 новых гипермаркета и 1 новый супермаркет. В результате открытия новых магазинов новая торговая площадь выросла на 3,2%;

- Отношение чистого долга к EBITDA (за последние 12 месяцев) составило 1,7x по состоянию на 30 июня 2021 года.

Прогноз на 2021 год

По итогам результатов деятельности компании в 1 полугодии 2021 года и на фоне объявленных сделок, руководство «Ленты» обновило ранее опубликованный прогноз на 2021 год:

• Расширение торговых площадей: не менее 200 000 кв. м (с учетом приобретений)

• Рентабельность по EBITDA: выше 8% (без изменений)

• Капитальные расходы: до 5% от выручки (без учета приобретений)

«Лента» сообщает о росте онлайн-продаж на 300%, марже EBITDA в 8,0% и запуске нового формата магазинов у дома в 1 полугодии 2021 г. (lentainvestor.com)

- комментировать

- Комментарии ( 0 )

Как не слить свой первый счет?

- 26 июля 2021, 10:07

- |

( Читать дальше )

В США начался инвестиционный ажиотаж вокруг сетей быстрой зарядки для электромобилей

- 26 июля 2021, 09:46

- |

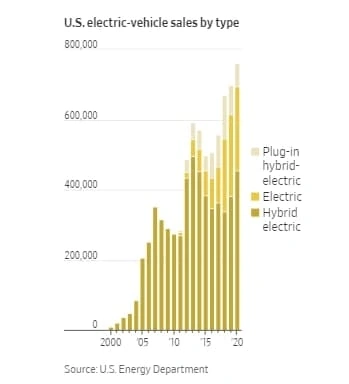

👉 Продажи электрокаров и гибридов в США бьют рекорды

👉 В США коммунальные предприятия и стартапы активно стремятся строить сети быстрой зарядки для электромобилей по всей территории страны

👉 Администрация Байдена, автопроизводители и многие штаты хотят ускорить создание сетей быстрых зарядок

👉 Компании и государственные учреждения вкладывают миллиарды долларов в данную инфраструктуру

www.wsj.com/articles/rush-to-build-ev-charging-stations-comes-without-promise-of-profit-11627205402

TPI Composites понизила прогноз на 2021 г., акции обвалились на 10%

- 26 июля 2021, 09:43

- |

TPI Composites (TPIC) опубликовала в пятницу предварительные результаты за 2 кв. 2021 г. (2Q21). Компания ожидает, что чистая выручка за 2Q21 составит $458,8 млн, что на 22,7% выше, чем за аналогичный период годом ранее. Скорректированная (adjusted) EBITDA составит $17,4 млн, а чистый убыток $42,6 млн. Во 2Q20 adjusted EBITDA составила $3,3 млн, а чистый убыток был $66,1 млн. Финальные результаты будут опубликованы 5 августа.

TPIC понизила годовой прогноз на 2021 г. Сейчас компания прогнозирует выручку в диапазоне $1,75 — $1,8 млрд. По итогам 1Q21 прогноз был $1,75 — $1,85 млрд. Adjusted EBITDA ожидается от $70 до $80 млн (ранее $110 — $135 млн). TPIC объясняет ухудшение прогнозов по прибыли ростом цен на сырьё и материалы, в частности полимеры и углеродное волокно, а также расходов на логистику. Рост этих затрат сократил EBITDA на $20 млн. TPIC отмечает сокращение спроса на лопасти для ветряных турбин из-за роста издержек и неопределённости с государственной политикой в области ветряной энергетики в ряде стран мира. Например, в США пока нет решения о продлении налоговых льгот для ветряных электростанций, что вынуждает инвесторов откладывать запуск проектов в ожидании решения по льготам. В особенности, как ожидается, пострадают результаты TPIC в 4Q21. Сокращение спроса приведёт к снижению EBITDA ещё на $28 млн.

( Читать дальше )

Трио акций с высокой форвардной доходностью

- 26 июля 2021, 09:39

- |

Следующие три акции, котирующиеся в США, могут быть интересны для инвесторов, поскольку их форвардная ставка доходности более чем вдвое превышает доходность 20-летних высококачественных рыночных корпоративных облигаций, которая на момент написания этой статьи составляла 3,23%.

Первой акцией, которая может заинтересовать инвесторов, является Anglogold Ashanti Ltd., южноафриканской золотодобывающей компании с полезными ископаемыми, расположенной в Южной и Континентальной Африке, Северной и Южной Америке и Океании.

Форвардная ставка доходности Anglogold Ashanti составляет 15,82%, что выше, чем у 68,26% из 397 конкурентов, работающих в металлургической и горнодобывающей промышленности.

( Читать дальше )

Объем вложений международных инвесторов в ETF США - абсолютный рекорд

- 26 июля 2021, 09:37

- |

Объем вложений международных инвесторов в ПИФы и ETFы США составил более $900 млрд в 1п 2021г — это исторический рекорд + это больше, чем вложения во все остальные ПИФы и ETFы во всем мире в 1п 2021г

www.wsj.com/articles/investors-are-buying-american-11627205402

Встречный ветер из Китая

- 26 июля 2021, 09:08

- |

Российский индекс РТС продолжает двигаться в рамках нисходящего коридора. Инвесторы купившие на прошлой неделе акции, надеются, что выход из этого коридора вскоре будет наверх. Посмотрим… Пока мы видим что «быки» не смогли преодолеть зону сопротивления 1608-1612 на индексе РТС о которой я писал в предыдущих комментариях. Росту нашего рынка мешает встречный веер из Китая. Китайские власти ужесточили регулирование сектора недвижимости и сектора образования. Иностранные инвестиции, вложенные в сектор частного образования, к примеру, могут пострадать. Аналитики Bank of America Corp написали в аналитической записке, что не рекомендуют покупать инвесторам технологические компании из Китая.

«Внучка за бабку, бабка за дедку, дедка за репку» – китайский фондовый индекс снизился до весенних минимумов и он тащит вниз индекс развивающихся рынков. А индекс развивающихся рынков потащит вниз наш индекс РТС. Индекс РТС перешел в зону медведей на дневных графиках с 6 июля. Сильные поддержки находятся на уровне 1550 и 1500 и 1420 пунктов.

( Читать дальше )

АФК Система может купить группу компаний Ниармедик

- 26 июля 2021, 09:04

- |

Речь идет о покупке всех активов «Ниармедик». Для этого АФК ведет переговоры с основным кредитором компании – «Сбером» о создании совместного предприятия (СП), где у «Системы» будет контроль.

АФК погасит часть долгов «Ниармедик» перед банком и в дальнейшем сможет выкупить долю «Сбера» в СП.

Сумма сделки с владельцами «Ниармедик» составит 1 руб.

По оценке директора по развитию RNC Pharma Николая Беспалова, бренд «кагоцел» может стоить от 7 млрд до 12 млрд руб. Он же, по мнению Беспалова, и является основным активом ГК.

Представитель «Сбера» отказался от комментариев.

Представитель «Ниармедик» от комментариев воздержался.

Представитель АФКне стал ни подтверждать, ни опровергать эту информацию.

АФК «Система» станет владельцем кагоцела — Ведомости (vedomosti.ru)

Как анализировать компанию перед выходом на IPO

- 26 июля 2021, 08:58

- |

После первичного выпуска акций (IPO) компания перестаёт быть частной. Теперь ее совладельцем может стать любой участник торгов на бирже. Организации выходят на IPO, чтобы быстро привлечь большие инвестиции. На IPO можно хорошо заработать, но это довольно рискованные вложения.

Но никакой анализ не сможет в точности предсказать — будет ли акция успешна после IPO.Остается следовать поговорке: «Cделай, что сможешь, и будь, что будет». Ваш предварительный анализ может включать следующие шаги:

1️⃣ Смотрим, чем занимается компания и в какой нише работает. Оцениваем долю в секторе и, в целом, перспективу данной ниши.

2️⃣ Определяем экономические рвы и конкурентные преимущества. Сможет ли рассматриваемая компания сохранять эффективность с течением времени.

3️⃣ Обращаем внимание на мажоритариев этой компании и политику покупки и продажи долей. Желательно, чтобы владельцами были известные лица с надежной репутацией.

4️⃣ Изучаем конкурентов по сектору, оцениваем их стоимость и долю охвата рынка.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 26 июля 2021, 08:10

- |

Российские акции растеряли инвесторов. На мировом фондовом рынке воцарилась осторожность

На минувшей неделе международные инвесторы вывели из российских акций рекордный за десять месяцев объем средств. По данным Emerging Portfolio Fund Research (EPFR), нерезиденты забрали через страновые и глобальные фонды $84 млн. Глобальные инвесторы распродают российские бумаги на фоне падения цен на нефть и общего снижения аппетита к риску в мире.

https://www.kommersant.ru/doc/4917620

Россия заплатит ЕС €1,1 млрд в год углеродного налога

Углеродный налог Евросоюза может обойтись российским поставщикам железа, стали, алюминия, удобрений как минимум в €1,1 млрд в год, когда налог начнет взиматься на 100%. Это следует из расчетов РБК, заверенных Минэкономразвития

https://www.rbc.ru/economics/26/07/2021/60fac8469a7947d1f4871b47

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал