Акции

Петропавловск. Разбор позиции

- 26 июля 2021, 15:00

- |

Данный золотодобытчик является самым спорным активом в нашем портфеле.

Изначально идея приобретения заключалась в:

▫️Разрешении корпоративного конфликта и формировании дивидендной политики после того, как новый акционер в лице Струкова наберет блокирующий пакет акций

▫️Росте объемов производства золота из собственного сырья на Покровском АГК на фоне ввода в эксплуатацию флотационных мощностей на Пионере и Маломыре

▫️Рефинансировании долга, а также продаже доли в IRC, по долгу которого (200 млн долл.) Петропавловск выступает гарантом

В то же время, другой лагерь нашей команды считает, что, несмотря на выше изложенное, в моменте капитал Компании оценен дорого:

▪️Если взять в расчет ныне имеющуюся прибыль Компании, скорректированную на неденежные статьи:

переоценка фин инструментов в 42,8$ млн

обесценение активов в 74,9$ млн

списание балансовой стоимости IRC ltd в 55,8$ млн

То скорр. прибыль оценивается в 124$ млн при капитализации в ~1200$ млн, что, на наш взгляд, не является привлекательной оценкой

( Читать дальше )

- комментировать

- Комментарии ( 2 )

В фокусе сегодня отчетность Ленты - Фридом Финанс

- 26 июля 2021, 14:59

- |

Без учета консолидации сети «Билла» продажи компании ожидаются на уровне 111 млрд руб. На их динамику в ряду других факторов влияла продовольственная инфляция. То есть рост показателей обусловило повышение цен и восстановление трафика. EBITDA ритейлера прогнозируется вблизи 7 млрд руб. На фоне пандемии и резкого падения трафика в предыдущих отчетных периодах компания приостановила развитие в формате гипермаркетов.Ващенко Георгий

ИК «Фридом Финанс»

АЛРОСА купила около 70% алмазов на прошедшем аукционе Гохрана России

- 26 июля 2021, 14:55

- |

Решение о его проведении ранее было принято Правительством Российской Федерации для лучшей балансировки рынка.

сообщение

Рост цен на уголь может скомпенсировать Распадской сокращение объемов реализации - Промсвязьбанк

- 26 июля 2021, 14:51

- |

Распадская сократила во 2 квартале 2021 года добычу угля на 21% по сравнению с 1 кварталом, до 5,098 млн тонн, говорится в сообщении компании. Продажи концентрата в прошлом квартале упали на 8%, до 3,428 млн тонн.

Мы нейтрально оцениваем операционные результаты Распадской. Снижение добычи было вызвано производственной необходимостью: на шахтах «Распадская» и «Алардинская» осуществляли перемонтаж лавы, а на шахте «Осинниковская» — доработку лавы. Остальные шахты компании увеличили объем добычи за квартал. Снижение реализации связано с логистическими отграничениями поставок в направлении Дальнего Востока на фоне роста экспортных отгрузок и начала сезона ремонтных работ на сетях РЖД. Несмотря на более низкие операционные результаты, чем в 1 квартале, мы полагаем, что рост цен на уголь может скомпенсировать сокращение объемов реализации и обеспечит Распадской неплохие финансовые результаты по итогам 2 квартала.Промсвязьбанк

анализ прошлых результатов часто бесполезен

- 26 июля 2021, 14:38

- |

Оказывается Тимофей платит за посты и походу надо набирать полезность, а уровень полезности тут только для начинающих (до 2 лет на рынке).

Решил я в связи с этим написать полезное для начинающих и тех кто до 7 лет на рынке ).Так, что если оказалось полезным тыкайте в звездочку)

Многие, кто освоил фундаментальный анализ и научился понимать 1 страничку отчета мсфо считают, что это хрустальный шар и конечно сливают, но дольше). Итак, все делают вид, что зеркало заднего вида (да еще и размером в квартал )- это хрустальный шар и в некотором роде это неисправимо. Людям нравится, то что можно просто объяснить и легко найти в любом скринере. Однако как только рынок перестанет расти, эти объяснения — какими бы логичными они не казались рушатся. В это сложно поверить, ведь уже полтора года все растет, но как всегда неожиданно придет коррекция или медвежий рынок и массовый инвестор повторит судьбу инвесторов TAL.

Я нагуглил исследование , профессора Meir Statman (https://www.researchgate.net/profile/Meir-Statman), он

( Читать дальше )

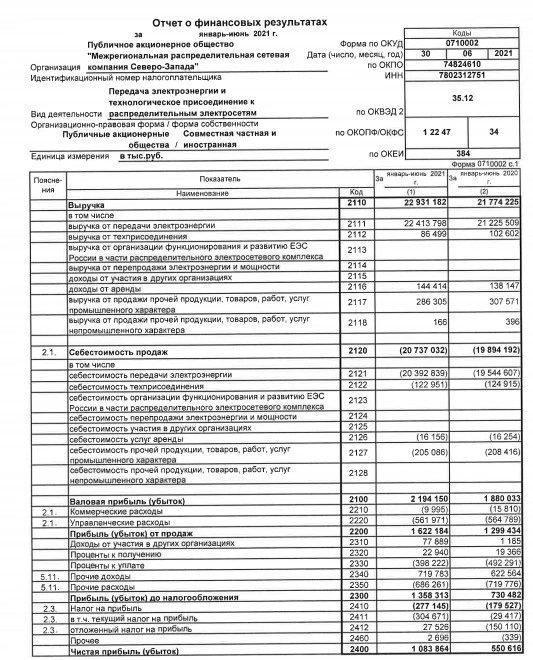

Россети Северо-Запад в 1 п/г вдвое увеличили чистую прибыль по РСБУ

- 26 июля 2021, 14:28

- |

Выручка компании за 6 месяцев составила 22,931 млрд руб. (рост на 1,157 млрд руб.), в том числе от услуг по передаче электроэнергии – 22,414 млрд рублей, от услуг по технологическому присоединению к энергосети – 86,5 млн рублей.

«Россети Северо-Запад» в первом полугодии 2021 года вдвое увеличили чистую прибыль по РСБУ (mrsksevzap.ru)

Усиленные Инвестиции: обзор за 16 - 23 июля

- 26 июля 2021, 14:21

- |

Портфель скорректировался на 1.0% (-0.7% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи -0.9%

Evraz +1.7% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 9.7% от совокупного

По основным компаниям изменения: Русагро -4.2%, ММК +7.5%, Газпром -0.1%, Фосагро -0.5%, Газпром нефть -1.5%, Акрон +0.4%, Полиметалл -4.3%, НЛМК +3.5%, Северсталь +4.7%, QIWI -0.4%, Детский мир -2.9%, Магнит -2.0%, Мать и дитя -1.3%, М.Видео +1.5%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Новатэк отчитается в среду, 28 июля и проведет телеконференцию 29 июля - Атон

- 26 июля 2021, 13:48

- |

По нашим прогнозам, выручка компании увеличится на 8% кв/кв до 264 млрд руб. вследствие роста цен на газ (хаб NBP в Великобритании: +31% кв/кв до $306.4/тыс. куб. м, TTF: +36% кв/кв до $319.7/тыс. куб. м), а также роста объемов реализации нефтепродуктов (+26% кв/кв по нафте); сдерживающее влияние на рост выручки окажет снижение продаж природного газа (-17% кв/кв). Прогноз по EBITDA составляет 84 млрд руб. (+9% кв/кв), рентабельность EBITDA при этом вырастет до 32% против 31% в 1К21. С учетом доли НОВАТЭКа в СП мы прогнозируем EBITDA на уровне 157 млрд руб. (+9% кв/кв), чему, на наш взгляд, будут способствовать сильные показатели проекта Ямал СПГ. Чистая прибыль, по нашим прогнозам, вырастет на 48% кв/кв до 97 млрд руб. против 65 млрд руб. в 1К21.

Телеконференция состоится в четверг 29 июля 2021 в 16:00 МСК (14:00 по Лондону); телефоны для подключения: +7 495 213 1767 (Россия), +44 (0) 330 336 9125 (Великобритания); IDконференции: 8794781. В ходе телеконференции мы обратим особое внимание на комментарии по прогнозам на 2021, информацию по проекту Обский СПГ, а также данные о ходе реализации ключевых проектов.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал