Акции РФ

Почему не стоит инвестировать на эмоциях, игнорируя финансовые показатели?

- 10 сентября 2021, 13:56

- |

Многие инвесторы совершают ошибку, инвестируя в акции исключительно ориентируясь на впечатление о том, что модно и прогрессивно и чьи котировки выросли за последнее время.

Например, кто-то может подумать в отношении российских акций – металлургия и сырьевые компании — скучно и прошлый век, Сбербанк – старомодно, а Яндекс – за этим будущее. Посмотрев котировки Яндекса и увидев, что акции выросли в 2 раза за 3 года, такой инвестор может решить, что Яндекс – лучший вариант.

Не хотелось бы разбирать историю кризиса доткомов начала 2000-х, когда перегретые котировки многих компаний сферы интернета в один момент обвалились, кто-то из компаний остался и превратился в Amazon, но тогда было реально трудно понять кто не выживет (и таких было больше 90%), а кто останется.

Давайте просто сравним две современные компании Яндекс и Сбер и посмотрим, у кого из них цена оправдана и акции перспективны.

( Читать дальше )

❓ Неочевидная причина роста цен на недвижимость

- 08 сентября 2021, 00:02

- |

Что думает Самолет по этому поводу?

По мнению компании, покупатели с масс-маркета оценивают стоимость недвижимости не в реальной цене, а в размере ежемесячного платежа по ипотеке.

Поскольку была введена льготная ипотека, а срок кредита увеличен до 20 лет, данный показательв прошлом году сильно просел. Сейчас ежемесячный платёж сравнялся со значениями прошлого года.

Соответственно, ещё остаётся запас роста, но он в диапазоне не 30-70%, а 10-20%.

Что это значит?

Период агрессивного роста цен подходит к концу, финансовые показатели девелоперов в 2022г будут подвержены влиянию не роста цен, а объема вывода нового жилья на рынок.

В этой связи, основными бенефициарами сложившейся ситуации будут Самолёт и ПИК как два девелопера, наращивающие количество новых проектов.

Больше инфы в нашем канале в тг🍿 Пара мыслей с конференц-колла с Самолетом

- 07 сентября 2021, 23:24

- |

🍿 Мы посетили конференц-колл Самолета, услышали несколько интересных моментов и задали свои вопросы.

1. У компании финансовые результаты за 1п 2021г вышли лучше прогноза, причём существенно. Кроме того, увеличиваются планы по новым проектам.

Если в годовом отчете за 2020г значилось строительство в 2022г — 28 очередей и в 2023г — 18; то на сегодняшний день планируется в 2022г — 37 очередей и в 2023г — 30.

2. Задали вопрос об использовании новых технологий строительства.

Напомним, что Эталон планирует запустить модульное производство, использование CLT-панелей (которые производит Сегежа), ПИК также внедряет технологию модульного строительства.

Компания сообщила, что сейчас строит только монолитные дома, поскольку считает их более комфортными для потребителя. Но понимает преимущества новых технологий, в связи с чем запустила 2 пилотных проекта по строительству панельных домов. О результатах и выводах сообщит. Использование CLT-проектов, как мы поняли, не рассматривается.

( Читать дальше )

Парный трейдинг - рыночно-нейтральная торговая стратегия. Как правильно торговать и какие пары акций использовать.

- 07 сентября 2021, 17:58

- |

✈️ Самолет - марафон по годовому отчету

- 05 сентября 2021, 13:21

- |

Кратко:

В посте описано все важное (имхо), что рассказывает о своем бизнесе Самолет. Здесь нет финансового анализа и анализа операционки: опубликуем их в следующем посте.

Пару слов о восприятии годового отчета:

Общее впечатление можно описать так: годовые отчеты становятся не сухими обзорами деятельности юридического лица за год, а рекламой. По сути, это и должно быть так, ведь за счет открытости компания привлекает инвесторов.

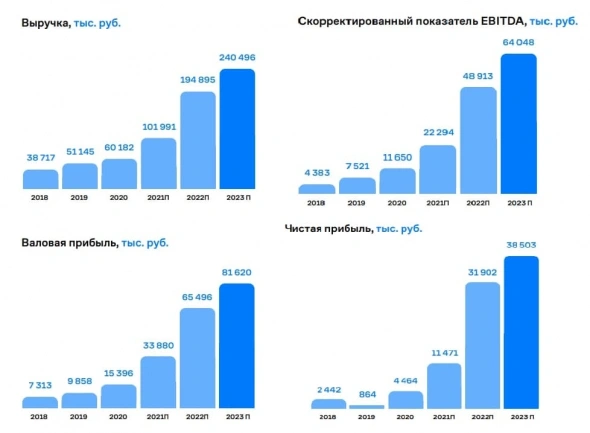

Но мы немного о другом. Например, Самолет добавил в свой отчет множество графиков, которые включают пятилетний период. Но не 2016-2020гг, а 2018-2023гг. Соответственно, значения за 2021-2023гг на таких графиках обозначены как прогнозные. Причем, почти на всех графиках динамика в 2018-2020гг +10-15%, а вот в прогнозных 2021-23гг — +40-60%.

Это бросается в глаза, и кажется, что компания

( Читать дальше )

«Ренессанс Страхование» готовится к IPO в этом году

- 03 сентября 2021, 19:09

- |

Компания может провести размещение на Мосбирже уже в этом году.

Источник:

www.forbes.ru/finansy/438967-smi-uznali-o-podgotovke-strahovsika-s-investiciami-abramovica-k-ipo

🏴☠️ Акционеры Самолета

- 02 сентября 2021, 18:10

- |

Группа «Самолет» — еще один не рассмотренный нами публичный девелопер, на которого стоит взглянуть перед ПИКом. Почему? Потому что, на первый взгляд, у Самолета больше точек роста, в том числе за счет молодости компании.

Блиц-факт:

По прогнозу, общая ЧП в 2023г составит 38,5 млрд. руб. при 4,5 в 2020г. В таком случае (при сохранении текущей див политики) дивиденды в 2024г составят 625 рублей, что дает рост выплат на 7600% к текущим значениям.

📌 Структура акционерного капитала (всего 61 579 358 шт):

• 33,13% — Dorstagen Limited — офшор, который контролирует член комитета совета директоров по аудиту и финансам Павел Голубков.

•30,89% — Михаил Кенин — друг Максима Воробьева, с которым они вместе ведут бизнесы.

•12,18% — ЗПИФ «Проектный» — фонд, которым (вроде как) также владеет Павел Голубков.

• 9,26% — Игорь Евтушевский.

• 4,68% — Corsico Asset Management Pte Ldt — вроде как, офшор дочери Кенина.

( Читать дальше )

Аэрофлот - есть ли шансы на рост?

- 02 сентября 2021, 17:52

- |

«Маловато, маловато будет»

© «Падал прошлогодний снег»

Прошедший год изрядно потрепал нервы инвесторам родного Аэрофлота. Пандемия и последующие карантины обрушили выручку и привели к колоссальному росту долга. Но прошло уже больше года и дела, возможно, пошли в гору? Сегодня, как и всегда, попробуем разобраться насколько хороши дела компании и справедлива ли его текущая оценка.

Беглый взгляд на отчёт радует глаза красивыми цифрами, растёт все и везде. Однако, чтобы оценить реальные дела компании смотреть нужно не на второй квартал 2020, когда индустрия почти перестала существовать, а на мирные времена 2019 года. Благо кто-то в IR отделе подумал об этом и добавил сравнение результатов с 2рым кварталом 2019 года, за что им отдельное спасибо. Впрочем перейдём к цифрам.

Первое что бросается в глаза — кризис в авиаотрасли и близко не закончился. Пассажиропоток Аэрофлота за 2 квартал хоть и вырос в 6.8 раз за год, на практике все ещё ниже на 25.5% чем в 2019! И то это стало возможно благодаря рекордной активности на внутренних рейсах, которые выиграли от закрытия границ и взлёта внутреннего туризма. Спрос оказался столь большим, что

( Читать дальше )

📛 Почему Самолет - это пузырь?

- 01 сентября 2021, 23:27

- |

Мультипликатор P/B:

Самолет — 19,26 ‼️

ПИК — 4,38

ЛСР — 0,86

Эталон — 0,70.

Хотите забавный факт? По этому мульту Самолет стоит дороже техов США. У Google — 7,6, у Amazon — 14,0.

Мультипликатор P/E:

Если экстраполировать результаты за 1п 2021г на весь год (6,3 млрд.), P/E получается 34,2. Сам Самолет прогнозирует в 2021г 11,5 млрд. ЧП. Тогда P/E становится 18,7.

Для сравнения, у Эталона 17,9. У ПИКа 6,6.

В этой связи особенно интересно то, как пампят Самолёт коллеги из РДВ. Главный аргумент (https://t.me/AK47pfl/9622) — крупнейший земельный банк в отрасли. С этим сложно поспорить, но напомним, что за последние полгода земельный банк Самолета вырос всего на 0,3 млн. кв. м. или на 1,5%.

Иными словами, размер земельного банка уже давно должен быть в цене акций девелопера. Откуда тогда такой рост? Наша главная версия — free-float 5% (что экстремально мало и позволяет разгонять легко акцию

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал