s&p500

О рождении и коллапсе величайшего пузыря в истории человечества.

- 28 февраля 2024, 15:20

- |

Событие крайне редкое, историческое. Если вести учет с 1875 года, за 150 лет было зафиксировано только два пузыря по данным объективного контроля – пузырь 1929 и 2000, а сейчас формируется третий, который по совокупности факторов превосходит все то, что было раньше.

Вот ключевые факты о рынке согласно собственным расчетам:

▪️За 4 месяца к 27 февраля 2024 был сформирован аналогичный прирост капитализации (около 10.5 трлн), как в активной фазе пузыря доткомов более, чем за 5 лет с января 1995 по март 2000, однако, с учетом инфляции в 1.8 раза меньше по объему, но не по скорости – сейчас 4 месяца, тогда более 5 лет.

▪️Никогда в истории торгов рынок не рос более, чем на 23.8% (текущий случай) в период с 27 октября предыдущего года по 27 февраля отчетного года, а наилучший результат был 24.6% к 23 февраля. Максимальная производительность с учетом сезонности была в 1998–20%, 1991–20.9%, 1987–20.2%, 1986–21.1%, 1963–21.6%.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 32 )

Мировые рынки пробили исторические хаи, а дальше?

- 28 февраля 2024, 10:07

- |

Прошлая неделя (19-23 февраля 2024 года) оказалась без преувеличения эпохальной в истории мировых фондовых рынков. Что характерно, для большинства людей причастных к фондовому рынку она прошла незамеченной. И слово «эпохально» тут никак не преувеличение.

22 февраля 2024 года фондовый индекс Nikkei 225 достиг исторического хая и закрылся на отметке 39 098 пункта обновив свой прошлый рекорд 29 декабря 1989 года со значением 38 915,87 пункта. Как говорится и года не прошло, а точнее, 35 лет. Теперь все японские инвесторы(давайте без чёрного юмора) могут теперь спокойно выдохнуть, сейчас их позиции точно вышли в плюс. Кто-то может конечно возразить, что нужно ещё учитывать накопленную инфляцию за этот период, но поспешу вас успокоить, накопленная инфляция в Японии с 1990 по 2024 год составила 18%. Да, и такое в мире бывает: около нулевая инфляция при современном устройстве экономики, правда не слышал чтобы японские экономисты или простые обыватели были в восторге от этого явления, но это уже детали.

( Читать дальше )

Фонды акций низкой волатильности

- 27 февраля 2024, 19:10

- |

В феврале Индекс S&P 500 впервые в истории поднялся выше 5000 пунктов. Да, он плавно растет, но все-таки сильного роста никто не ожидает. Более того, обычно после штурма вершин следует коррекция.

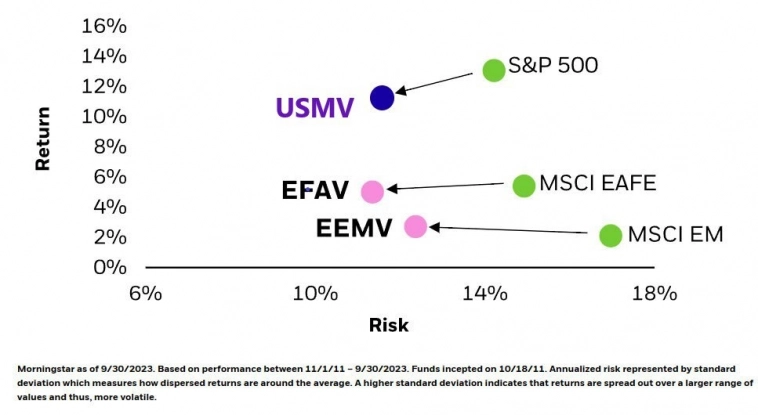

Просадки мы не любим, поэтому предлагаем обратить внимание на умышленно созданные фонды акций низкой волатильности. Да, помимо обычных фондов типа фонда акций SPYX, которые привязаны к индексу S&P 500 (SPX), есть и другие, которые также растут, когда растет индекс, но при этом лучше защищены от рисков. Простой пример:

На графике три фонда, которые привязаны к индексам – индекс S&P 500, индекс компаний развитых стран за исключением США и Канады, и MSCI Emerging Markets (MSCIEF – все развивающиеся страны). График содержит две шкалы – прибыль и риски, и их соотношение. Сразу можно заметить особенность: как правило, по доходности фонды акций низкой волатильности (дальше не полный список) не сильно отстают от индексов, но очень сильно выигрывают в плане рисков.

( Читать дальше )

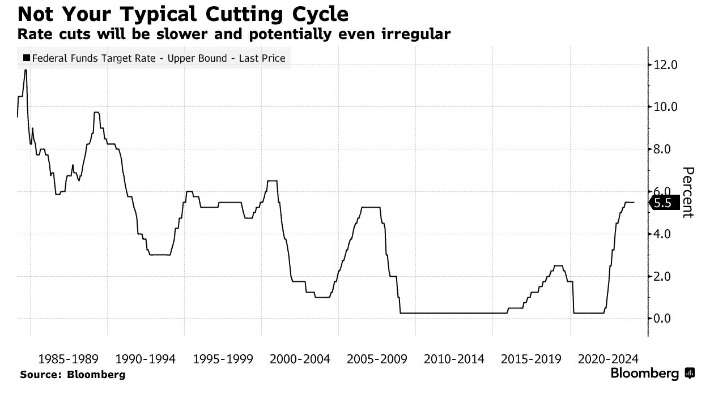

Есть поговорка о том, как ФРС управляет процентными ставками: они поднимаются по эскалатору и спускаются на лифте. На этот раз, скорее всего, все будет наоборот — Bloomberg

- 27 февраля 2024, 14:37

- |

Ставки выросли в 2022 и 2023 годах самыми быстрыми темпами за четыре десятилетия, поскольку центральный банк стремился сдержать растущую инфляцию. Теперь, когда ценовое давление ослабевает, а экономика остается сильной, чиновники ФРС готовы снижать ставки более медленными и, возможно, менее регулярными темпами.

В последние дни было сделано несколько намеков на то, как это может выглядеть на практике, и большинство из них объединились вокруг осторожного и медленного подхода. Вице-председатель Филип Джефферсон привел в пример середину 1990-х, когда ФРС добилась мягкой посадки для экономики, снизив ставки, сделав паузу на три заседания, а затем снизив ставки еще больше.

“На этот раз ФРС может проявить терпение во всех аспектах”, — сказала Линдси Пьегза, главный экономист Stifel Financial Corp. “Дальнейший путь, как только начнется сворачивание политики ужесточения, вероятно, будет менее равномерным и предсказуемым, чем ожидает рынок. У ФРС нет стимула спешить с предоставлением смягчающих мер”.

( Читать дальше )

Л. Саммерс: ФРС облажалась! Катастрофа неизбежна? Баффет копит кэш и ждёт...

- 27 февраля 2024, 11:10

- |

Бывший министр финансов США Л. Саммерс жестко прошелся по ФРС, Пауэллу и Ко… «если бы воздух в ФРС мог говорить – он говорил бы вам: не облажайтесь как А.Бернс и У.Миллер, не облажайтесь как в 1970-е.... и ФРС хорошо постаралась облажаться в 2021 году ... она заявляла, что не будет поднимать ставки до 2024 года, а глава ФРС заявлял, что они даже не думают о повышении ставок...».

Саммерс – это достаточно яркий представитель лагеря «ястребов», при всей его неоднозначности, он высказывает то, что думают сторонники жесткой политики. Когда Саммерс говорит «ФРС облажалась» — он говорит о реальности, хоть и достаточно резко, но в целом правильно. Потребитель столкнувшийся с высокой инфляцией, так, или иначе становится к более чувствительным к ценовым шокам. Это хорошо видно по тем же опросам на тему инфляционных ожиданий – американцы более старшего поколения (старше 59 лет), имеют устойчиво более высокие инфляционные ожидания в среднем на протяжении десятилетия (3.

( Читать дальше )

headlines QUANTS про рост S&P 500

- 27 февраля 2024, 07:40

- |

● По данным с 1950 года, S&P 500 в среднем растет на +15% в следующие 12 месяцев после роста в ноябре, декабре, январе и феврале подряд. Результат почти в 2 раза превосходит среднегодовой темп роста с 1950 года (CAGR = +8%).

● Всего наблюдалось 14 таких случаев (включая текущий) и в 100% случаев S&P 500 показывал рост на горизонте 12 месяцев. Последний раз такая серия наблюдалась в 2016-2017 годах.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

SP500 лонг 5097

- 26 февраля 2024, 20:25

- |

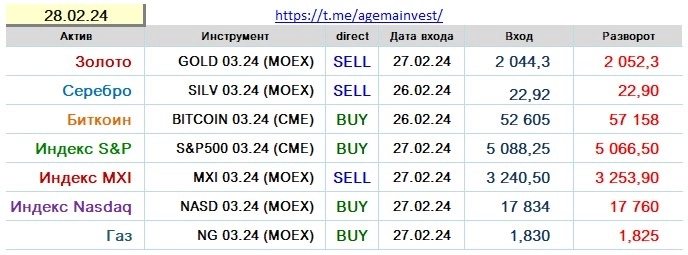

По онлайн сигналу вошли в лонг 5097, похоже идем на 5100?

СИГНАЛЫ ПУБЛИКУЮТСЯ ОНЛАЙН

t.me/redalertinfo

Вводная к открытию недели

- 26 февраля 2024, 02:30

- |

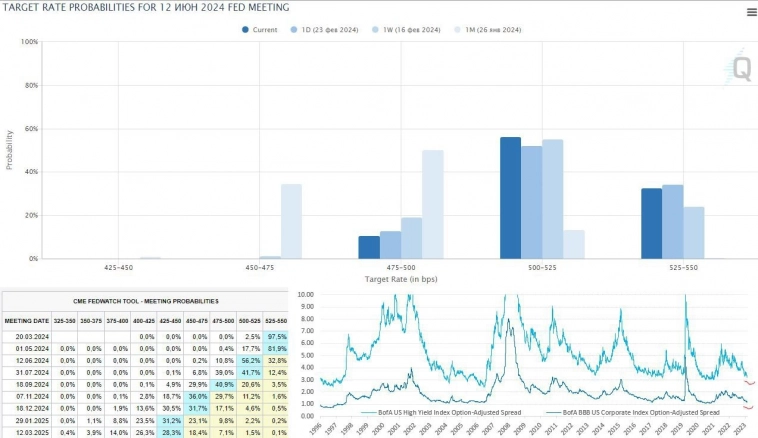

Предстоящая неделя будет «предбанником» перед следующей важной неделей со свидетельствованием главы ФРС Пауэлла перед комитетами Конгресса США 6 и 7 марта и отчетом по рынку труда США за февраль 8 марта.

Именно следующая неделя скорректирует ожидания на решение ФРС в ходе заседания 20 марта и приведет к сильному росту волатильности.

Предстоящая неделя интересна экономическими отчетами.

Взоры обращены на отчет по инфляции РСЕ США с публикацией в четверг, ибо эта инфляция является главной согласно мандату ФРС.

Но инфляция РСЕ рассчитывается на основе инфляции CPI и PPI США, отчеты которых за февраль уже вышли, поэтому сильное отклонение от прогноза маловероятно, отклонения в феврале возможны после перерасчета бюро статистики по причине сезонных корректировок, но глава ФРБ Нью-Йорка Уильямс сообщил, что ФРС ожидает рост общей инфляции на 2,4%гг, а базовой на 2,8%гг, что совпадает с прогнозами банков.

Гораздо интереснее будут данные по здоровью экономики США: дюраблы, ревизия ВВП США за 4 квартал, недельные заявки по безработице, ISM промышленности США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал