fix price

Fix-Price планирует перерегистрироваться с Кипра в Казахстан, собрание акционеров по этому вопросу 9 ноября, котировки на Мосбирже сразу прибавили 7%

- 09 октября 2023, 17:57

- |

В повестку ВОСА включены следующие вопросы: 1. Одобрение предлагаемой редомициляции Компании с Кипра в Казахстан, в соответствии с которой Компания намерена перенести свое местонахождение из Республики Кипр, сохранив свой организационноправовой статус, и стать зарегистрированным юридическим лицом на территории Международного финансового центра «Астана» в Республике Казахстан («МФЦА»). В результате предложенной редомициляции Компания будет исключена из реестра компаний Кипрского регистратора. В соответствии с требованиями кипрского законодательства акционерам Компании также будет предложено утвердить индивидуальную отчетность Компании за период с 1 января 2023 года до 31 августа 2023 года

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Что изменится в осенней ребалансировке индекса МосБиржи? - Альфа-Банк

- 27 сентября 2023, 18:13

- |

В расчетную базу Индекса МосБиржи включены четыре новых инструмента: обыкновенные акции Юнипро (UPRO), Positive Technologies (POSI), Селигдар (SELG), а также депозитарные расписки QIWI (QIWI). При этом из индекса исключены депозитарные расписки Fix Price (FIXP). В результате, общее число инструментов в расчетной базе основного Индекса МосБиржи увеличилось с 42 до 45.

( Читать дальше )

🛒 Fix Price (FIXP) - почему опять снижается трафик в магазинах?

- 25 сентября 2023, 09:59

- |

▫️Выручка ТТМ: 282 млрд

▫️EBITDA ТТМ: 52 млрд

▫️Чистая прибыль ТТМ: 36 млрд

▫️Net debt/EBITDA:-0,2

▫️P/E TTM:8,5

▫️P/E fwd 2023:8

▫️fwd дивиденд за 2023: 0%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 1П2023г:

▫️Выручка: 136 млрд ₽ (+3% г/г)

▫️скор. EBITDA: 24 млрд ₽ (-7,3% г/г)

▫️скор. Чистая прибыль: 20 млрд ₽ (+180% г/г)

✅ Глобальная экспансия Fix Price продолжается и теперь магазины компании есть уже в 8 странах помимо РФ. Сейчас зарубежный сегмент насчитывает 611 магазинов (10% от общего числа).

✅ Чистый долг компании (без учета обязательств по аренде) стал отрицательным: денежная позиция на балансе уже превысила9,8 млрд рублей. Рост ставок особо эффекта на финансовые показатели компании не окажет.

❌ LFL продажи по итогам 1П 2023г снизились на 6,6% г/г. Менеджмент объясняет это высокой базой 1П 2022г и общей экономической обстановкой, но практически все остальные представители сектора продемонстрировали результаты значительно лучше.

( Читать дальше )

Товары торговой сети Fix Price теперь можно заказать на Маркет Деливери, Яндекс Маркете и «Еде»

- 22 сентября 2023, 13:52

- |

Сервисы уже начали привозить покупки из около 260 магазинов Fix Price в 72 городах России (Москва, Санкт-Петербург, Казань, Краснодар, Екатеринбург, Волгоград, Ростов-на-Дону и другие), а в будущем география присутствия станет еще шире.

Подробнее на Retail.ru:

www.retail.ru/news/set-fix-price-zapustila-dostavku-tovarov-cherez-servisy-yandeksa/

Вечерний обзор рынков📈

- 18 сентября 2023, 19:03

- |

Курсы валют ЦБ: 💵USD — ↗️96,6472 💶EUR — ↗️103,0945 💴CNY — ↘️13,2387

▫️Российский фондовый рынок начал новую неделю на минорной ноте — индекс Мосбиржи по итогам основной торговой сессии снизился на 0,55%. Повышенная активность участников концентрировалась в акциях «ОВК» и «Транснефть».

▫️ЦБ РФ: Депозитарные расписки квазироссийских компаний в случае получения ими статуса международной компании с «пропиской» в российской юрисдикции (МКПАО) будут автоматически конвертированы в акции. Процедура конвертации коснется только расписок, которые учитываются в российской инфраструктуре.

▫️Страны ЕС рассматривают 12-й пакет антироссийских санкций. Санкции могут затронуть алмазную отрасль, российский СПГ, ядерный сектор, а также направление прибыли от замороженных российских активов в Европе на помощь Украине.

▫️К середине 2023 г. активы нерезидентов на счетах российских брокеров превысили 1 трлн руб. Только по итогам II квартала они увеличились на 23%. Наиболее активно выросли активы на счетах юрлиц, зарегистрированных во внутренних и внешних офшорах, которые используются для работы на фондовом рынке и построения бизнеса с сохранившимися иностранными партнерами.

( Читать дальше )

В индекс Мосбиржи будут включены новые акции. Как это скажется на их котировках - СберИнвестиции

- 15 сентября 2023, 19:43

- |

В состав индекса будут включены акции Группы Позитив, Юнипро и Селигдара, а также депозитарные расписки QIWI. Исключены из индекса будут ГДР компании Fix Price. Мы проанализировали, как ребалансировка портфелей пассивных фондов повлияет на бумаги в индексе МосБиржи.

Больше всего изменится вес в индексе следующих компаний: Магнит, Норникель, Сбер, РУСАЛ. Это связано с изменениями ограничительных весовых коэффициентов. В случае с Магнитом дополнительным фактором будет снижение free float после обратного выкупа акций.Крылов Андрей

Хайрулин Ренат

«СберИнвестиции»

Объем средств пассивных фондов составляет около 40 млрд руб. Ребалансировка их портфелей с учетом среднедневного объема торгов (ADT) может сильнее всего повлиять на котировки следующих бумаг:

Положительный эффект:

En+ Group (приток 170 млн руб., или 70% ADT),

QIWI (приток 147 млн руб., или 58% ADT),

Группа Позитив (приток 148 млн руб., или 38% ADT),

Юнипро (приток 145 млн руб., или 35% ADT),

( Читать дальше )

Fix Price: Больше не компания роста?

- 12 сентября 2023, 11:59

- |

Компания Fix Price второй квартал подряд представляет слабые результаты. Выручка за квартал выросла всего на 0,9% г/г (в 1П +3% г/г). LFL-продажи (продажи без учета открытия новых магазинов за последние 12 мес.) во 2 кв. снизились на 7,9% г/г, что было самым слабым показателем в секторе. При этом EBITDA компании в 1П 2023 г. уменьшилась на 13,2% г/г. Что происходит с бизнесом компании и как мы смотрим на ее инвестпривлекательность — давайте разбираться.

Слабая динамика LFL-продаж может быть связана с изменением потребительских привычек.

LFL-продажи во 2 кв. 2023 г. снизились на 7,9% г/г (в предыдущем квартале снижение было на 5,1% г/г). Причина — уменьшение трафика на 9,6% г/г, в то время как средний чек вырос на 1,8% г/г.

Компания объясняет слабую динамику высокой базой прошлого года (во 2 кв. 2022 г. LFL-продажи увеличились на 15,5% г/г), когда потребители закупались впрок на фоне растущей инфляции и ожидания дефицита. Во 2 кв. этого года потребитель был сдержан в покупках (ограничивал незапланированные траты, особенно на хозяйственные мелочи).

( Читать дальше )

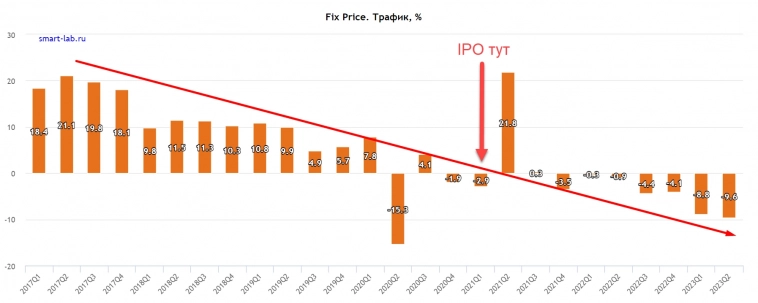

Пособие по тому, как надо проводить IPO как растущая компания с P/E=35😁

- 12 сентября 2023, 10:56

- |

В момент IPO FixPrice в марте 2021 года я писал:

«FIXPRICE менее интересная компания, и не пузырь, а просто компания с максимально натянутой оценкой капитализации, на грани пузыря практически»

Для тех кто не в состоянии прочитать график: до проведения IPO темпы прироста трафика магазинов FIXP начали падать и к моменту IPO трафик уже не рос. А после IPO трафик начал аккуратно падать, а во 2 квартале 2023 падение трафика рекордное (за исключением ковидного квартала)

Fix Price - как выглядит самый переоцененный ритейлер

- 10 сентября 2023, 17:10

- |

Вышел отчет FixPrice за 1-ое полугодие, компания продолжает терять трафик, сохраняя неплохую рентабельность.

( Читать дальше )

Рентабельность бизнеса Fix Price снижается

- 08 сентября 2023, 16:16

- |

Компания опубликовала финансовые результаты за I полугодие 2023 года. Расписки реагируют на отчетность снижением и теряют более 3%.

Ключевые показатели:

• Выручка: 135,7 млрд руб., +3,0% г/г

• Скорректированная EBITDA: 24,1 млрд руб., -7,3% г/г

• Рентабельность по EBITDA: 17,8%, -2,0 п.п. г/г

• Чистая прибыль: 19,6 млрд руб., рост в 3,9 раза г/г

👇 Темп роста выручки существенно замедлился по сравнению с I полугодием 2022 г., тогда прирост был +24,2% г/г. Во многом это обусловлено высокой базой прошлого года, когда население увеличило закупки на фоне ускорения инфляции и в ожидании дефицита товара.

По сопоставимым магазинам в II квартале 2023 г. год к году сократился трафик (-9,6%) и продажи (-7,9%), а рост среднего чека чисто символический (+1,8%).

Показатель выручки поддержало то, что Fix Price продолжает открывать новые магазины. По итогам I полугодия 2023 г. количество чистых открытий составило 376: в I квартале – 185, в II квартале – 191.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал